2018 年是全面贯彻党的十九大精神的开局之年,是改革开放 40 周年,也是实施“十三五”规划承上启下的关键一年。随着军改的逐渐落地、国防预算的稳定增长、军贸需求的不断增加,2018 年军工行业需求端将会有明显改善,行业基本面向好。同时,随着军民融合、混合所有制以及军品定价议价机制等改革措施的不断推进,行业供给将更加丰富多样,国防工业体系将不断完善。军工板块经过 2 年多的持续下跌,估值已低于 2010 年以来历史平均水平,行业具备反弹机会。

一、需求驱动类:军改逐步落地,关注先进武器装备订单补偿增长

2018 年军改已经进入实施以来第三年,并已经完成领导体制改革部分,按照军改实施要求,2018 年将进入军改第三阶段“对相关领域改革作进一步调整、优化和完善,持续推进各领域改革。”

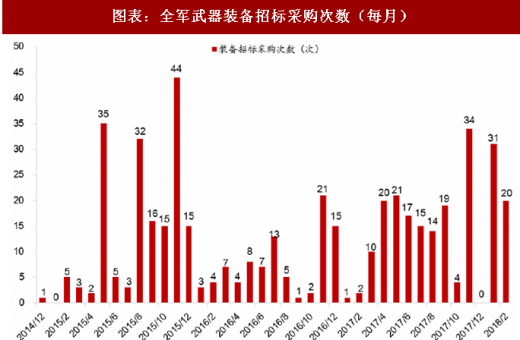

从 2015 年开始国防和军队改革开始,全军武器装备采购信息网的招标采购次数从 2015 年的 175 次下降至 2016 年 90 次,随着军队改革的逐步落地,2017 年全年装备采购上升至 157 次,预计随着军改的深入推进,2018 年军队装备采购需求有望迎来补偿增长,截止 2018 年 2 月 28 日,2018 年 1-2 月份装备招标采购次数累计已达 51 次之多,远高于 2015-2017 年同期水平,增幅远超预期。

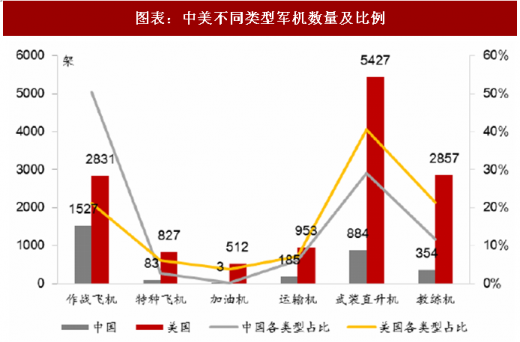

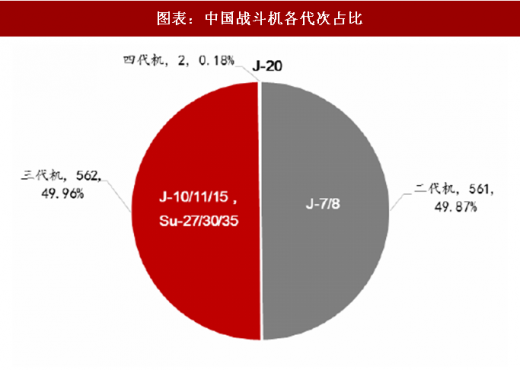

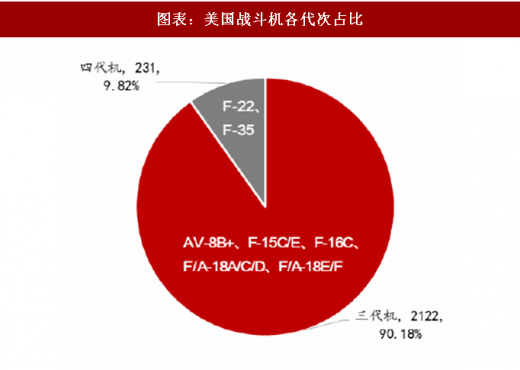

随着我国国防信息化建设的不断推进,我国对于尖端武器装备的需求非常迫切,受军改影响相对较小。歼 20 隐身战斗机于 2017 年开始交付部队,并已于 2018 年初正式交付空军作战部队;运 20 自 2016 年服役以来,目前至少已有 5 架飞机交付部队;直 20 正开展相关模拟测试。同时新型国产航母、055 型驱逐舰正加紧进行生产。据 World Air Force 最新统计,美国军机数量为 13407 架,我国军机数量为 3036 架。其中,我军在武装直升机、特种飞机、加油机等比例明显偏低。我国战斗机中仍保有大量 J-7/8 等二代机 561 架,约占我国战斗机数量 50%,而美国当前战斗机群主要由 F-15、F-16 等三代机和 F-22、F-35 等四代机构成,差距较大。

参考观研天下发布《2018年中国军工行业分析报告-市场深度调研与投资前景研究》

我国与美国在先进战机、舰船、陆军装备等方面仍有较大差距,要实现国防和军队现代化建设需要有强大的先进武器装备作为支撑,叠加外贸需求不断增加,未来对尖端武器装备需求将进一步扩大,建议重点关注航空、卫星、船舶及陆军装备等主机厂及一级核心系统供应商,并持续跟踪武器装备研制交付进程及产能情况,相关标的有中直股份、中国卫星、内蒙一机、中国重工、中航飞机、航发动力、中航机电、中航电子等。

二、改革类机会:军民融合、混合所有制等改革深入带来投资机会

党的十八大以来,中央明确将军民融合发展上升为国家战略,统筹布局、整体推进经济建设和国防建设。一系列军民融合相关政策陆续出台,一批军民融合产业蓬勃兴起。截止 2016 年 9 月底,具备军民融合概念的 A 股上市公司至少达 156 家,这些涉军业务企业均获得了国防科工局颁发的《武器装备科研生产许可证》认可。随着军民融合、混合所有制、军品定价议价机制等改革的不断深入,将对军工板块长期发展形成支撑,2018 年围绕“军转民”、“民参军” 两大方向,同时关注科研院所改制、资产证券化等改革政策措施带来的主题性行情。

军民融合重点关注“民参军”方向,兼顾“军转民”发展优质企业。随着参与军工产业民营企业增多,“民参军”企业主要涉及信息化、装备制造和新材料等高科技技术领域,涉及子版块较多,建议重点关注公司原民品主业保持稳定增长、军品业务有新产品的估值较低相关标的,如天银机电、方大化工及光威复材等。“军转民”重点关注军民产品技术通用性强、市场空间大、业绩增长稳定的相关标的,如中航光电、中航电测、航天电器、四创电子等。

科研院所改制及资产证券化带来的机会。2017 年 7 月军工企业第一批 41 家科研院所转制工作已经启动,2018 年十二大军工集团已经全部完成公司制改制,为各集团混合所有制改革提供了前提。预计 2018 年科研院所改制、资产证券化等相关政策将会深入推进,建议关注相关集团科研院所改制实施预期较强的上市公司相关标的以及资产证券化率较低的军工央企上市公司,并重点关注待注入资产量大且优质、内部估值较低的相关企业,如中国电科集团的四创电子、国睿科技及杰赛科技。

根据需求和供给两个方面,我们梳理了可能对上市公司投资产生重要影响的几个方面因素,包括新装备和旧装备更新、信息化建设、军民融合、科研院所改制、资产证券化、军品定价议价机制等,典型公司的影响因素如下表所示。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。