参考观研天下发布《2018-2023年中国混凝土机械市场运营态势与发展方向分析报告》

混凝土机械是中国工程机械领域最早达到世界领先水平的产品类别,特别是在国内企业成功收购世界混凝土机械三大巨头后,中国企业已经占据了全球混凝土机械的制高点,其中中联重科和三一重工是该领域排名领先的龙头企业。根据工程机械协会的统计,2011年混凝土机械以1053亿元的市场规模位列国内工程机械行业之首,占工程机械行业总收入的五分之一左右。

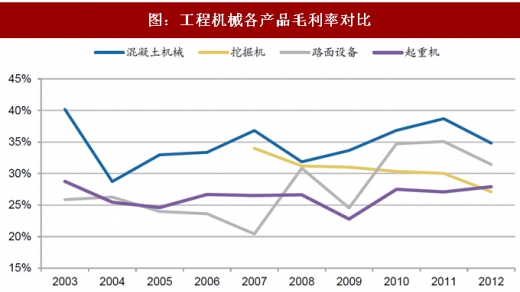

混凝土机械产品是曾经增速最快的产品。2000年以后,在《散装水泥发展“十五”规划》、《关于限期禁止在城市城区现场搅拌混凝土的通知》以及2004年建设部等六部委下达的“十五”期间在全国145个地级市推广商品混凝土的文件等政策推动下,商品混凝土从一、二线城市逐渐进入三、四线城市,从而带动了国内混凝土机械领域的空前发展。以混凝土机械领域的主要产品泵车为例,2002-2011年的十年间,泵车销量增速水平整体上快于挖掘机和起重机,个别年份(2003年、2006年和2007年)增速超过100%,2011年在基数比较大的情况下实现了51%的增长。

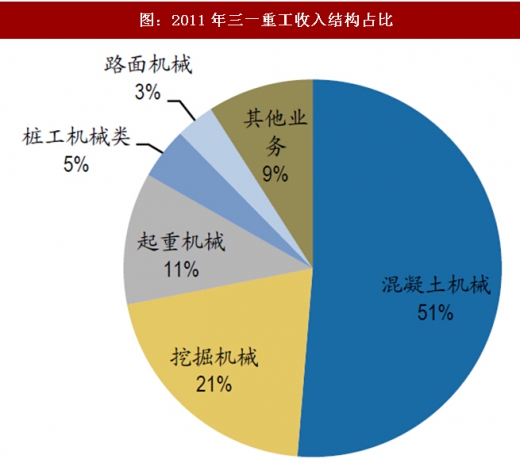

混凝土产品是曾经工程机械行业业务占比最大的产品。2011年混凝土机械以近1000亿的市场规模位列国内工程机械行业之首。以混凝土机械的龙头企业三一重工和中联重科为例,两家企业2007-2012年混凝土机械产品占总营收比重基本稳定在40%-60%的较高水平,一直是工程机械企业中比较核心的业务板块。三一重工2003-2006年混凝土机械收入占比均在60%以上,个别年份占比高于80%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。