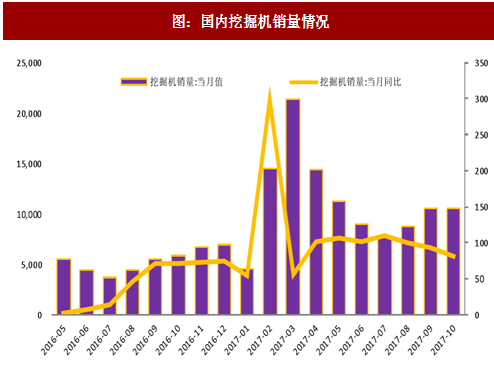

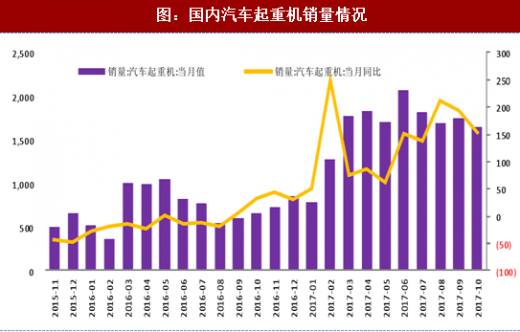

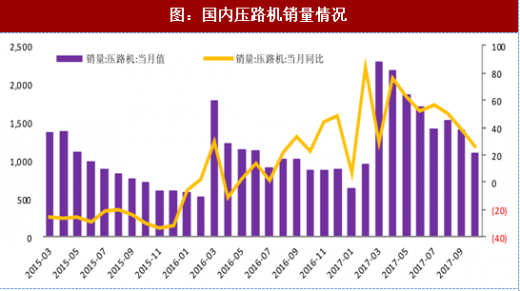

2017 年全年,工程机械销量从年头火爆到年底。以挖掘机为代表的主要工程机械产品销量几乎全年都保持 100%增长。根据工程机械协会数据,2017 年 10 月份挖掘机销量 10541 台,同比涨幅 81%;1-10 月份挖掘机销量累计达到 112475 台,同比增长 98% 以上。

参考观研天下发布《2018-2024年中国工程机械产业政策现状及投资价值前景评估报告》

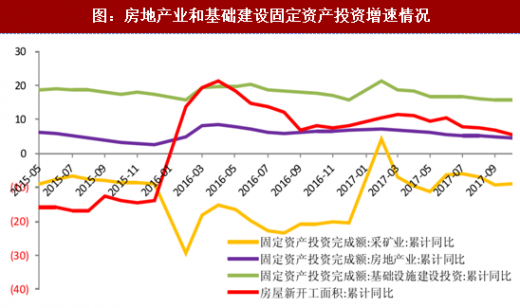

工程机械作为典型的周期性行业,经历了近五年的断崖式下跌,目前进入新一轮的上涨周期。相对于一般企业,龙头企业凭借资本优势和规模优势能够扛过“寒冬”,并在新一轮复苏过程中获得更多市场份额,提升市场竞争力和盈利能力。从目前调研情况来看,挖掘机和混凝土机械龙头三一重工、汽车起重机龙头徐工机械、装载机龙头柳工在此轮行业复苏过程中,主要产品市占率不断扩大,业绩增速也远高于行业整体水平,龙头集中效应凸显。

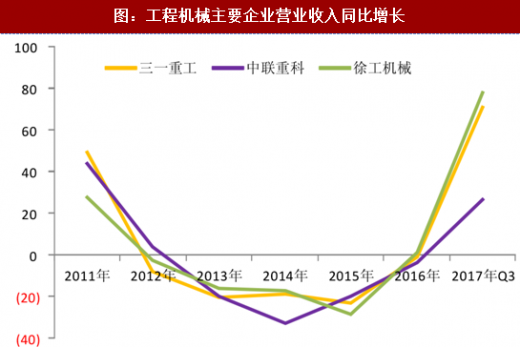

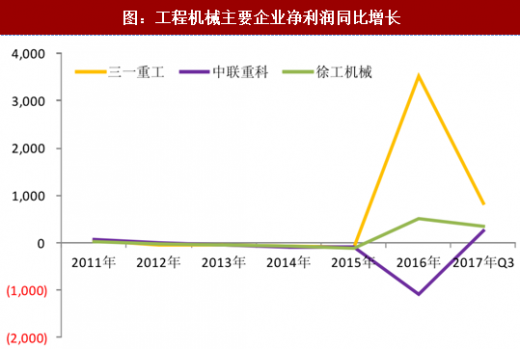

从经营情况看工程机械主要企业:工程机械三巨头 2017 年营收普遍出现较大幅度回升,净利润更是几倍暴增。可以看出,2017 年火爆的行情有效修复了工程机械主要企业的业绩,我们预计 2018 年行情仍能持续,工程机械业绩修复继续进行。

2017 年在“一带一路”战略持续推进下,沿线各国对建筑业的旺盛需求也将拉动设备销售增长,随着我国承包商对沿线市场基础设施建设的深入,我国工程机械也将随产能输出而获得更多市场空间;在国家政策扶持下,我国工程机械产业国际化进程将持续推进,国际产能合作也将助力企业实现突围,获得更多可持续发展的机会。 “一带一路”战略稳步推进将有效激活沿线国家的工程机械市场需求,这已成为我国工程机械行业的共识。

国内主要工程机械企业加强海外布局,尤其是“一带一路”沿线布局。截至目前,三一重工已在印度、美国、德国、巴西相继投资建设工程机械研发制造基地,在国内及美洲、香港、南亚、非洲等地设有 36 家分支机构,其销售网络覆盖达 100 多个国家和地区。徐工集团已在 64 个国家布局了较完善的营销和服务网络,在海外拥有 280 多家经销商,产品覆盖世界 177 个国家和地区,公司将以印度工程机械生产制造基地项目为主体,加快面向“一带一路”国家的投资布局,积极拓展包括印度在内的南亚、东南亚、中东、东非等工程机械市场,扩大公司产品的全球市场份额,实现公司国际化目标。柳工十多年来在“一带一路”沿线 60 多个国家基本都已提前布局,在印度、波兰新建或并购成立研发制造基地,打造第二本土市场,沿途中亚五国及俄罗斯、蒙古、德国、波兰、拉脱维亚、巴基斯坦等国家,柳工均已建立了经销网点、服务与配件保障,树立了良好的柳工品牌形象,公司已成为“一带一路”战略的开路先锋,并将从中受益。

工程机械“走出去”,一方面进一步拓展海外市场,为企业业绩增长提供新动力;另一方面,产品国际化有助于提升企业知名度,扩大品牌效益,同时对于上市公司来讲,品牌效益能够给公司带来更高的估值溢价。另外,三一重工、徐工机械、中联重科三大工程机械企业已被纳入第一批 MSCI 指数,业绩和品牌影响双增长有望受到更多国际资本的关注。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。