(1)行业特有的经营模式

①军工行业准入资质

行业内企业从事该领域的生产经营活动,必须具备国家军品保密认证、军品武器装备生产许可证、国军标质量认证体系等相关资质,其次须是主机制造商、发动机制造商的合格供应商。

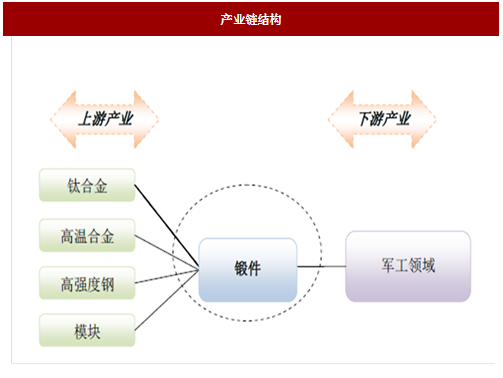

②上下游行业关系

上游原料主要为钛合金、高温合金、高强度钢、模块等,经过加热、锻造、热处理、理化测试等环节的控制处理后形成不同类型的产成品,主要应用于军用领域。

产业链结构图如下:

参考观研天下相关发布的《2018-2023年中国军工产品行业市场竞争现状分析与未来发展方向研究报告》

a.上游行业影响

目前,采购的原材料主要为钛合金、高温合金、高强度钢,其中主要原材料为钛合金,钛合金因具有强度高、耐蚀性好、耐热性高等特点而被广泛应用于制作飞机机身结构件、发动机盘件部件及其他结构件。

军方对于原材料供应商的选择非常严格,进入其产品供应目录的供应商产品均具有较高的稳定性和安全性。在与上游行业的合作过程中,根据产品性能要求,按照协商定价的原则,对原材料进行采购,一直保持了良好的合作关系。

b.下游行业影响

军工领域的客户对产品质量、可靠性和售后服务有比较高的要求,军工整机产品的定型一般要经历论证、研制、检测、试验、试生产多个阶段,验证时间长、投入大,经过鉴定的配套产品供应商更换成本较高。因此,军工整机产品型号定型时,供应链管理体系中各部件供应商名录已经确定。行业内企业在军工整机研发阶段即需要参与产品设计,产品必须符合相关参数及质量要求,一旦进入整机定型后的供应商名录,将会拥有持续稳定的客户关系,这将成为持续经营能力的可靠保障。

③行业的周期性、区域性

行业内企业生产的锻件绝大部分针对特定型号整机的装备需求,全部为定制化产品,因而产品的生命周期与整机的装备周期相关。例如,某型号A 战斗机所需机体结构件B 的设计、试制在该型号A 战斗机的设计期间即已同步展开,在该型号A 战斗机定型时该结构件B 的供应商即已确定,结构件B 的订单根据型号A 战斗机的装备计划下达,在型号A 战斗机装备期间内还可能会有维修更换需求,但需求量会较装备期内少,在型号A 战斗机退役时结构件B 停产。一般而言,军工装备的服役期较长,以美国空军主力型号战斗机F-16 为例,1978年定型交付,生产一直持续到2012 年,按照美军装备更新计划,作为F-16 战斗机替代型号的F-35 战斗机在2015 年才开始交付美军服役,预计F-16 战斗机服役时间可能还会持续若干年。

(二)行业竞争格局和市场化程度

军工锻件产品制造行业内企业主要包括国有大型军工企业或其下属科研院所和民营军品生产企业,国有大型军工企业凭借其技术实力、资金实力、规模优势,成为军工产品的主要生产商,竞争优势显著,而少数具有军品生产资质的民营企业更多集中在产品配套领域。随着国家国有军工企业的改革深化,国家鼓励具有自主研发实力的民营企业逐步参与到高端军工产品的市场竞争中,具有研发实力和资金实力的民营企业有望进一步提高自身的竞争能力。

军工产品在设计定型时,设置备份供应商的同时会尽量将供应商选择范围控制在一定数量内,多数情况下只会指定2-5 家供应商,以保持产品的安全性、稳定性和一致性。因此,军品民营企业只要不断提高技术水平、保证产品质量、与客户密切合作、与客户共同进步,在国防军工持续发展的前提下,将会不断发展壮大,市场竞争力将不断增强。

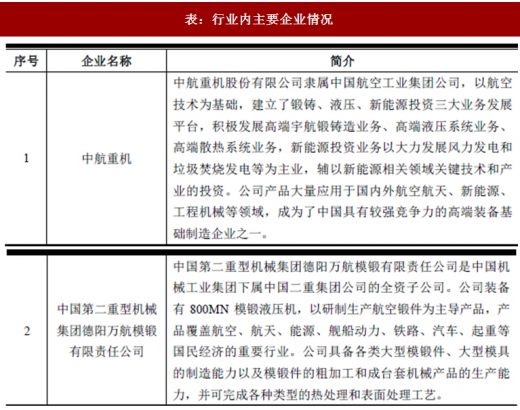

(三)行业内的主要企业情况

行业内主要企业情况如下表所示:

(四)行业主要进入障碍

①技术壁垒

军工领域的锻造产品对某一具体参数或指标具有较高的要求,因此要求军工产品的供应商必须具备深厚的专业知识、强大的技术研发能力和丰富的实践操作经验,并且对于所从事的行业具有深入的理解,才能满足军工客户的产品需求。正是由于该行业较高的技术水平,使得军工锻造行业存在较高的技术壁垒。

②资质壁垒

国家对于混合所有制企业、民营企业参与军工领域产品供应有严格的资质要求,企业需要经过军方对企业产品性能、技术水平、研发能力、内控管理等一系列的综合评估后,达到军方要求才能逐步取得上述资质认可,然后才能与军工企业进行产品合作开发和产品供应。较高的资质要求,对新进者形成了较高的资质壁垒。

③客户认可壁垒

锻件是飞机和航空发动机等军工装备的骨骼,军工锻件产品制造企业与下游国防军工企业或科研院所的合作非常紧密,产品主要为国产新型战斗机、运输机机身、起落架等结构件及航空发动机、工业和舰用燃气轮机盘类件,一种新机型的推出通常需要锻件产品制造企业、部件制造企业、研究院、主机厂长时间一系列的设计、研究、试验调试、原型机试飞/试车、验证、改型,最终才能定型生产。同时,军工企业对于军需产品的要求极高,为保持产品的稳定性和一致性,通常会与提供一种机型的供应商保持长期稳定合作。

④资金壁垒

军工锻件制作系通过机械设备对金属坯料施加压力,要求设备能力较大,大型模锻件需要300MN 以上压力才能实现,作为大型锻件产品制造的主要设备——模锻液压机及其配套设施的投入成本较高;因此,军工锻件产品制造企业的前期投入资金较大,对新进入的企业形成了较高的资金壁垒。

(五)影响发行人发展的有利因素和不利因素

1、有利因素

(1)国家产业政策的支持

国家对航空航天产业扶持力度加大,我国航空制造业正处于一个重大的历史转折点,面临着巨大的发展机遇。国家发改委在《高技术产业发展“十二五”规划》中,明确“十二五”期间需要重点发展的八大高技术产业——电子信息产业、生物产业、航空航天产业、新材料产业、高技术服务业、新能源产业、海洋产业以及用高新技术改造提升传统产业。《民用航空工业中长期发展规划(2013-2020年)》提出,计划到2020 年,国产干线飞机国内新增市场占有率达到5%以上,支线飞机和通用飞机国内市场占有率大幅度提高,民用飞机产业年营业收入超过1000 亿元。《工业转型升级“十二五”规划》提出“加强铸、锻、焊、热处理和表面处理等基础工艺研究,加强工艺装备及检测能力建设,提升关键零部件质量水平”。《当前优先发展的高技术产业化重点领域指南(2011 年度)》将“大型构件制造技术及装备重大装备中大型构件的冶炼、铸造、锻压、焊接、轧制、热处理及表面处理技术与装备,大型发电机组及民用航空喷气推进发动机等高效节能涡轮发动机组制造技术,大型构件热加工工艺模拟技术。”作为优先发展的重点领域。国家相关产业政策的有力支持,必将加快我国高端锻造工业的发展,从而为高端大型锻件行业带来了难得的发展机遇。

(2)国防建设的需求拉动

近年来,我国国防预算投入持续增加,2011 年至2016 年,国防费预算增幅分别为12.7%、11.2%、10.7%、12.2%、10.1%和7.6%。2017 年国防预算开支首次突破1 万亿元人民币,达到10,444 亿元,比上年增长7%。随着我国国防投入的增加和军队装备现代化水平的提高,以及“战略空军”战略定位的落实,我军对军工装备的需求也将大幅提高,从而带动军工锻件产品制造行业的快速发展。

2015 年3 月,习近平总书记首次提出要“把军民融合发展上升为国家战略”;“十三五”规划也明确提出“实施军民融合发展战略,形成全要素、多领域、高效益的军民深度融合发展格局”;2016 年3 月,习近平总书记主持召开中共中央政治局会议,审议通过《关于经济建设和国防建设融合发展的意见》,会议正式把军民融合发展上升为国家战略。

军工装备制造业中多个领域的技术特性使得军用技术与民用技术之间具有很强的通用性,航空锻造业务作为航空工业的基础工序,军用与民用之间的通用性、共享性更强。在“军民融合”的时代背景下,航空锻造工业将迎来更多的政策扶持和产业机遇。

(4)行业竞争程度较低

由于军工产品的准入特点,使得进入军工企业供应商体系的企业较少,同时军工企业或科研院所从安全性和稳定性考虑通常选择一种产品只从一家企业采购,因此军工领域的大型锻件产品制造行业竞争程度较低,企业一旦与下游客户合作生产某种产品后,将具有显著的竞争优势。目前,良好的竞争环境和先入的竞争优势,为航空锻件产品制造企业提供了良好的生存环境和发展空间。

2、不利因素

(1)国防高端装备的设计制造与发达国家仍有差距,技术水平有待提高

我国航空工业技术与国外相比起步较晚,技术水平与发达国家相比尚存在一定差距,这直接影响到我国军事实力的快速提升。航空工业技术水平牵涉领域较广,其发展需各领域技术同步提升,才能带来航空领域的进步。近几十年,虽然我国航空工业总体水平在高速发展,但先进战斗机、重型运输机、战略轰炸机和发动机等核心技术仍需进一步提升,带动我国高端军工锻造等基础制造业的发展。

(2)军事航空领域产能不足,民用航空发展较慢

我国战斗机、运输机等军用飞机目前均由国有大型企业制造和生产,虽然我国军工业务近几年逐步向民营企业开放,但航空飞机制造对民营企业仍有较强的资金壁垒、资质壁垒和技术壁垒等障碍,而仅仅以国有大型企业制造生产,与发达国家相比存在产能较低的不足。同时,我国民用航空领域发展较慢,国家对民用低空空域尚未完全开放,我国民用航空市场存在一定的局限性。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。