人口结构:我们预计 2015-2025 年体力劳动适龄人口年均下降近 1000 万

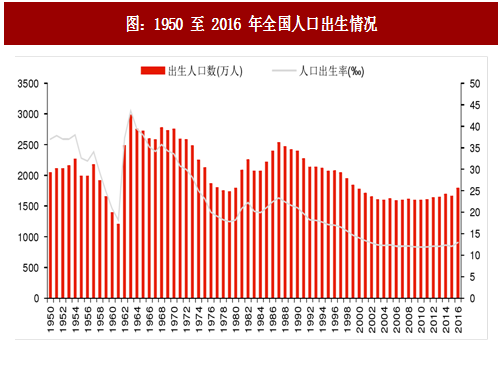

中国人口数量步入平稳增长期。据国家统计局数据可发现:第一波人口高峰为 1962-1973 年,每年人口出生量在 2500 万以上;第二波人口高峰为 1981-1997 年,六零后出生人口进入生育年龄后,迎来次高峰,每年出生人口在 2000~2500 万人左右;自 1987 年以后,人口出生率持续下降;2001 年后每年新增人口规模维持在 1600 万人左右,全国人口总数呈现温和增长态势。

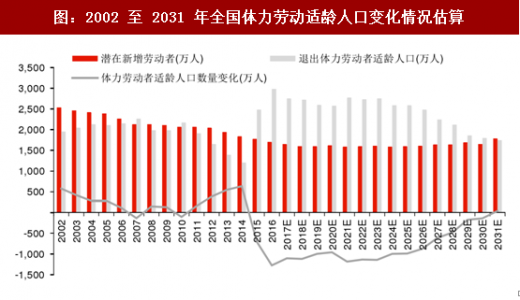

2015 年是大拐点,2015-2025 年我们预计每年体力劳动适龄人口可能减少 1000 万左右。根据《人力资源发展报告》中的数据,城市人员平均退休年龄为 56.1 岁。从事体力劳动的人员,由于劳动强度大,身体素质要求高,因此普遍较早退出体力劳动力市场,一般会提早 3 到 5 年。在缺少权威数据的情况下,我们假设 53 岁为劳动者退出体力劳动力市场的平均年龄,进行数据估算,并给出以下三个参考性的趋势判断:

体力劳动力市场面临的老龄化时点更加提前。从 2015 年左右开始,体力劳动力市场每年减少一千万适龄人口,这一趋势或维持 10 年以上,累计减少的适龄人口将占当前人口数量的十分之一左右。老龄化进程将开始深刻影响经济和社会生活的各个方面。

2015-2017 年是体力劳动力市场迎接大拐点的三年。如果以 51 岁作为繁重体力劳动者退出年龄,2013 年就是时间拐点,2013 年工业机器人在下游相关的工业增加值和汽车业投资增速大幅下降的情况下,销量大增,工业机器人最先替代的是繁重型劳动作业,从平均 55 岁开始,劳动者基本不从事体力劳动了,因此我们预计 2017 年将是轻体力劳动者开始大幅减少的时间节点。

体力劳动力市场的供给减少幅度较大。由于 1962 年前后人口出生规模差别非常大, 2015 年开始,1962 年后出生的人口逐步退出体力劳动力市场。在体力劳动力市场,这些人员的占比更高,所以变化会非常剧烈和明显。

劳力成本:工资水平将持续刚性上升

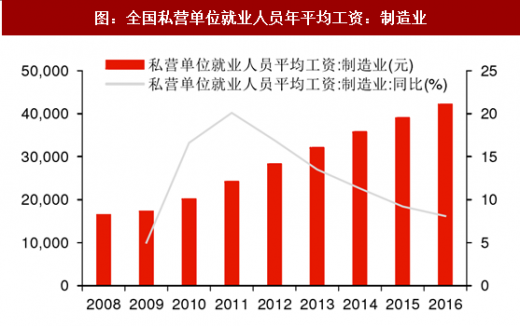

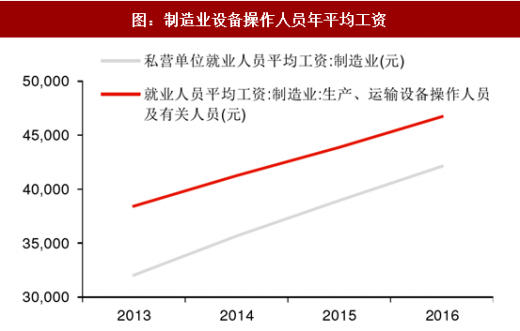

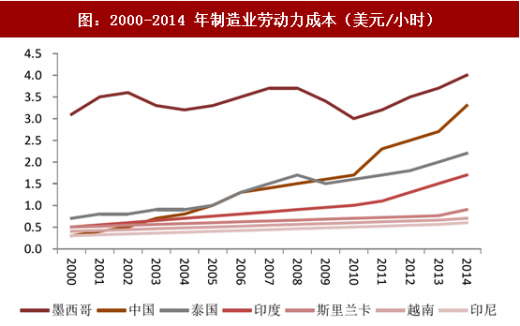

随着体力劳动适龄人口下降,我们预计中国在未来将面临体力劳动力短缺的状况,制造业人员平均工资增长,人力成本上升,人口红利随之消失。《人力资源发展报告》显示 2008 年至 2013 年,城市基层务工人员月平均工资从 1340 元/月升至 2609 元/月,五年翻了一倍,从事重体力劳动的基层务工人员月工资增幅更高。从下图中我们可以看出,制造业生产设备操作人员的工资已经超过行业的整体工资水平,2016 年制造业从业人员平均工资是 4.2 万元/年,而生产人员的工资达到了将近 4.7 万元/年,比行业平均工资高出 10%左右。由于成本增加,利润变得稀薄,而汇率的波动又增加了额外的风险。回顾过去几年,不管是长三角还是珠三角,大批的制造企业倒闭。

参考中国报告网发布《2017-2022年中国装备制造业市场产销调研及发展动向预测报告》

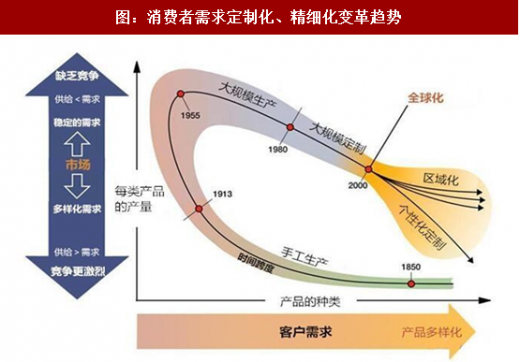

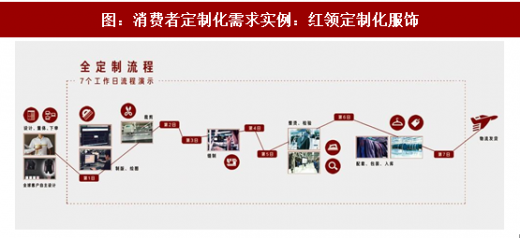

产品质量:消费者需求从追求性价比向定制化、精细化转变

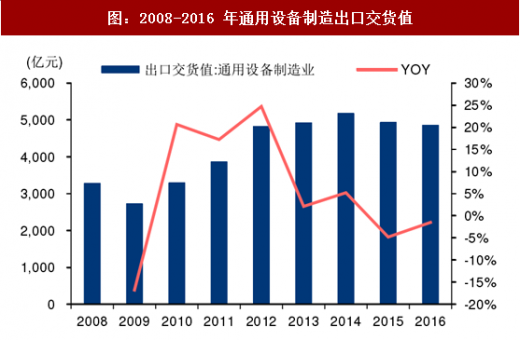

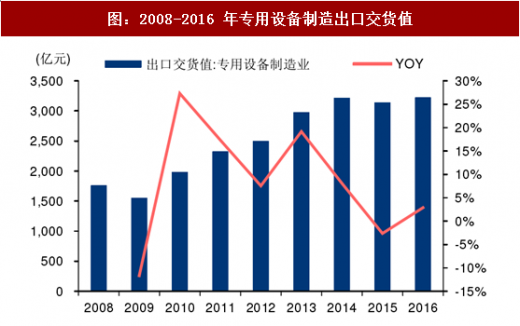

中国传统制造业的基本模式追求的是以大批量、规模化、流程固定的流水线生产制造低价的同质商品。依靠低价的竞争优势,中国制造业在过去几十年中创造了“Made in China” 的传奇神话。但自 2012 年以来,国家统计局数据显示中国制造出口增速开始逐渐回落。以通用设备制造与专用设备制造为例,通用设备出口交货值增速于 2012 年达到峰值后在 2013-2014 年大幅下滑,2015-2016 年更出现出货值负增长;与之类似,专用设备出货值也于 2015 年出现了负增长,2016 年仅同比回升 3%。由此可见,低成本制造业的出口需求空间在不断缩小,中国制造神话风光不再。

以往消费者作为市场消费产业链的末端,总是在被动的接受企业设计的产品。而如今,随着互联网的发展,消费者的市场位置正在发生颠覆性变化,用户的个性化需求正在逐渐凸显。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。