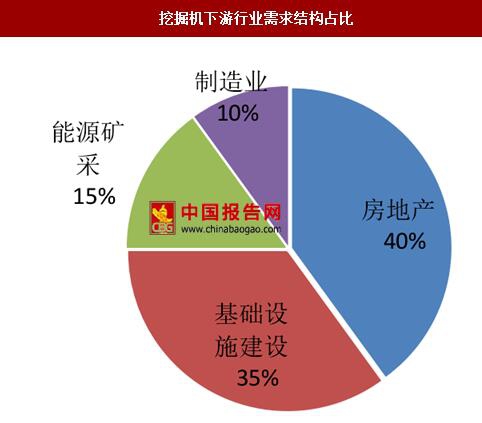

国内需求:挖掘机下游领域需求

挖掘机下游应用领域主要为房地产领域和基建领域

挖掘机为开挖土壤的施工机械,下游领域包括公路、铁路及桥梁建设、矿山开采、房地产以及水利水电等需求相对较广泛。其中公路、铁路及桥梁建设等属于基础设施建设领域,挖机下游需求约 40%来自房地产领域,约 35%来自基建领域,约 15%来自矿山开采,其余为制造业投资等。整体来看挖掘机的下游需求主要表现在房地产领域和基础设施建设领域(房地产投资和基础设施建设投资占固定资产总投资的比例约 50%)。

房地产监测指标—房屋新开工面积

(1)从经济意义角度,选取新开工指标更合理。

房地产行业处于产业链中下游,具有受国家调控政策影响波动大、周期性强的特点。根据房地产行业的运行特点,销售指标为先行指标,销售指标的回暖表明企业现金回笼增加带动土地购置、新开工、施工、投资指标变化。

由于销售指标(销售面积和销售额)领先新开工 9 个月左右,叠加下游需求对上游传导的时滞后,以销售指标作为下游需求的监测由于时间提前间隔过长,同时,投资端亦受融资环境等其他因素变化影响,因此以销售指标作为下游拉动监测的先验性过长、间隔时间内其他因素波动亦产生较大影响而缺乏可观测性。在销售与投资指标方面,我们倾向选择更为直接的投资指标:投资指标中由于土地购置是房企在获取土地方面的投入不涉及施工,因此从经济意义方面缺乏解释性;施工指标方面,施工是项目进入第二年以后的开发投资因此包括了后期大量的地上施工工程,这对挖掘机的应用比例不大;新开工指标为项目第一年的初始开发投资,则应以房地产项目开发的地面及地面以下部分的施工为主,且挖掘机多应用于前期的地基挖掘部分,因此以新开工面积作为下游房地产开发投资需求变化的监测指标更为合理。

(2)房地产新开工面积领先挖机销量变化至少 1 个月以上。

如下图,近年来房地产新开工面积累计同比增速(t-1 期)与挖机销量累计同比增速(t 期)趋势保持高度一致,由于需求传导关系(房地产加大投资-设备开机率提升-消化渠道内库存-增加新机需求),挖掘机销量的波动幅度比新开工面积增速波动幅度更大,时间上从新开工面积变动传导至挖掘机销售变动时滞大概 1 个月以上。但如上文分析,随着近年来地产投资需求对挖掘机销量的拉动作用逐渐减弱,房地产新开工面积增速变动传导至挖掘机销售变动的时滞有所延长。

数据统计上,我们将 t-1 期房地产新开工面积增速与 t 期挖机销量增速历史数据做符号判断,在统计的 2008.02~2017.05 共 104 期数据中,有 87 期的 t-1 期房地产新开工面积增速符号与 t 期挖机销量增速符号一致,判断准确率约 83.65%。

因此我们选取房地产新开工面积作为挖机下游需求房地产领域的核心监测指标,并且其变化趋势领先挖掘机销量变化趋势至少 1 个月以上。

(1)基建投资是国家稳经济增长的主要抓手,稳定性较强,PPP 项目成为基建投资的发力点。

基建作为我国拉动经济发展的重要手段之一,对 GDP 贡献一直保持在较高水平,在经济下行周期中扮演托底的作用,其投资具有较强的稳定性。2017 年 1~5 月基建投资增速 16.65%,高于2016 年全年投资增速 15.80%。铁路、公路、轨道交通建设、农村基础设施建设等是其主要的投资方向。

截至 2017 年 5 月,PPP 入库项目累计规模达到 16.40 万亿,项目落地率在 2016 年 6 月后开始持续提速,截至 2017 年 5 月,落地率为 35.20%(2016 年 6 月落地率为 23.80%)。落地项目行业和地区分布集中,行业方面,市政工程和交通运输落地项目规模占比 67%;地区方面,山东、贵州、河北、河南和云南 5 省市落地规模占比 41%。PPP 的回报机制中,政府负担部分占比不断提升,PPP 项目成为基建稳增长的新动力。

(2)基建投资增速领先挖机销量变化约 6~12 个月。

基础设施建设领域作为挖掘机下游需求的另一主要应用领域,如图 8,基建投资完成额累计同比增速与挖机销量累计同比增速趋势保持较高一致性,且与房地产类似,由于需求传导关系(基建加大投资设备开机率提升-消化渠道内库存-增加新机需求),挖掘机销量的波动幅度比基建投资增速波动幅度更大,时间上从基建投资变动传导至挖掘机销售变动时滞约 12 个月,因基建领域所用机械品种较多,无法从基建领域找到专门对应挖机销量的细分领域指标,因此时间上来看由基建项目投资变动传导至挖机的时滞效应相较房地产领域更长。近年来随着基建对挖掘机销量的拉动作用逐渐增强,基建投资增速变动传导至挖掘机销量变动的时滞有所缩短。

数据统计上,我们将 t-12 期基建投资增速与 t 期挖机销量增速历史数据做符号判断,在统计的2009.03~2017.05 共 91 期数据中,有 52 期的 t-12 期基建投资增速符号与 t 期挖机销量增速符号一致,判断准确率约 57.14%。

因此我们可选取基建投资完成额作为挖机下游需求基建领域的核心监测指标,并且其变化趋势领先挖掘机销量变化趋势约 6~12 个月。

下游投资拉动细分需求—更新需求

需求结构方面,挖掘机的下游投资拉动需求可拆分为更新需求与添置需求。其中对旧机械的更新替换形成更新需求,因寿命周期、节能环保政策将影响挖掘机的更新需求,而以保有量变化与实际销量的对比可验证更新需求预测的结果,我们将从以下三个指标对挖掘机更新需求进行监测:

(1)寿命周期 8~10 年

目前挖掘机平均使用寿命 1.2~1.5 万小时,若按照每个月的开机小时数为 120 小时计算(2016年平均开机小时数为 122 小时),更新周期大约为 8~10 年。我国上一轮挖掘机的增长高峰期是从2006 年开始,持续至 2008 年,根据直观的时间寿命周期,目前社会上存量挖掘机将面临较大的更新需求。

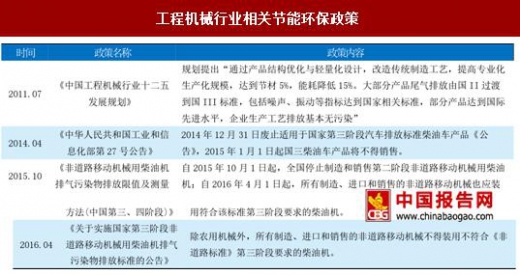

(2)节能环保政策

近年国家陆续出台关于柴油机节能环保的政策,如 2016 年 4 月《关于实施国家第三阶段非道路移动机械用柴油机排气污染物排放标准的公告》指出,除农用机械外,所有制造、进口和销售的非道路移动机械不得装用不符合《非道路标准》第三阶段要求的柴油机。相关节能环保政策的出台进一步提高了社会上存量设备的更新需求,2010 年之前生产的工程机械以国三排放标准为主,因此随着国家环保政策的实施,将促进一部分更新替换需求,因此需对相关节能环保政策变化及执行情况持续关注监测。

(3)保有量变化与销量对比

挖掘机保有量是指目前市场上正常使用的挖掘机存量水平。根据工程机械工业协会披露数据,近年挖掘机保有量增幅逐年降低,2015 年保有量 131.52 万台,同比增幅 1.46%,增速下降至近十年来的最低水平,但存量规模仍较高。大量的保有量背后是二手设备的交易增多,从 2012 年以后,由于挖机普遍工程量降低,终端用户对新机购机热情不高,转而购买一些二手挖掘机(部分是因为债务问题产生的法制机),二手挖掘机交易越来越多,对新机形成市场挤出效应。自 2016 年 8 月回暖以来,根据市场调研,目前众多渠道商手中的二手机设备已经大幅减少,不少经销商二手机已经全部销售。

从近几年挖掘机销量及每年新增保有量的对比数据来看,2012 年以来,挖掘机的销量开始大于每年挖掘机保有量的新增量,即部分挖掘机的销量替换了部分保有量的存量而未反映到挖机保有量的增量水平上,挖掘机开始产生更新需求,以 2015 年(挖机销量-新增保有量)/挖机销量估算,更新需求占挖机销量的约 60%~70%。由于 2006~2008 年为挖掘机销量增长的高峰期,因挖掘机使用寿命周期约 8~10 年,预计 2017 年挖机仍将存在大量的折旧替换需求。

因此我们可根据挖掘机每年保有量增速水平、挖掘机销量与新增保有量的对比数据,作为挖掘机更新需求的监测指标。

下游投资拉动细分需求—添置需求

挖掘机的下游投资拉动需求扣减更新需求即为添置需求,添置需求可从挖掘机的开机小时数、房地产和基建投资增速进行监测:

(1)目前开机小时数逐步接近 2013 年时期的水平。

当下游需求旺盛时,挖掘机的开机小时数将提升,存量设备产品的利用率将增加,从而对增量需求的释放制约效应减少,促进新机的需求,进而增加产品的销量水平,添置需求将增加。因此可从挖掘机的开机小时数可观测新增需求是否有实际的需求支撑。我们以小松公司每月公布的单台挖掘机的月度平均开机小时数作为监测指标,通过历史经验显示,当小松挖机开机小时数连续一段时间维持 140 小时以上将带来较为持续的销量上涨。2016 年 6 月起小松挖机开机小时数绝对值持续增长,2017 年 4 月份达到了 154.4 小时,同比增长 13.61%,逐步接近 2013 年时期的水平,2016 年下半年以来开机小时数保持一个较好的水平,未来销售维持回暖的可能性较高。

为量化房地产与基建对挖掘机添置需求的监测指标,我们构建了拉动系数用以监测下游添置需求。由上文分析, 2012 年以后挖掘机开始产生更新需求,我们以(挖掘机销量-新增保有量)估算挖机的添置需求,用新增房地产和基建投资的完成额与挖掘机添置需求销量的比值作为衡量每亿元新增房地产和基建投资完成额对挖掘机添置需求销量的拉动效应(即(挖掘机销量-更新需求)/新增(房地产+基建)投资完成额,如下图 )。

一方面,由于设备价值量以及技术水平在逐步提升,另一方面,存量设备的低利用效率对增量需求空间的释放形成制约,且随着存量设备的增多以及设备利用小时数水平的下降,该制约效应愈加凸显,拉动曲线整体呈下滑趋势。具体来看,2010 年开始单位新增(基建+房地产)投资完成额对挖掘机添置需求的拉动形成显著的抬升(由 4.05 台/亿元增加至 8.84 台/亿元),主要原因是当时相对激进的信用销售引起;2012 年以来下游投资放缓导致行业景气度大幅下滑;2013~2015 年部分需求填补前期两年形成的透支需求,具体表现为单位新增(基建+房地产)投资完成额对挖掘机添置需求拉动系数的加速下滑;但 2016 年开始拉动系数小幅提升至 1.25 台/亿元,主要得益于存量设备的利用效率有所提升(2016 年小松挖机开工小时数大部分月份较 2015 年呈正增长,且普遍在120 小时以上)。由于目前设备利用率小幅提升,设备开机小时数逐渐接近 2013 年水平,但因目前社会上挖机保有量规模仍较大且存在大量的更新需求对添置需求形成一定制约,短期内拉动系数小幅提升但小于 2013 年的拉动系数,浮动区间约为 1.4~1.6 倍。

因此,我们可通过房地产与基建的投资增速的预测,结合短期内拉动系数约 1.4~1.6 倍,监测挖掘机添置需求的变化趋势。

1、近年主要出口国家经济增速较为稳定。

挖掘机主要出口国家为印度、美国、德国和巴西等,2012 年以来除巴西经济增速明显下滑,其他国家经济增速均维持在一个较为稳定的水平。

2、相关技术及净出口政策促进净出口需求。

政策方面,近年我国出台了一系列促进工程机械行业技术进步及净出口的相关政策,如《机械基础零部件产业振兴实施方案》、《关于调整重大技术装备进口税收政策的通知》等,一方面,促进产品技术升级和结构调整、提高相关配套零部件技术等相关政策促进了我国工程机械行业的技术发展,缩短我国工程机械产品与国外先进产品的技术差距水平,另一方面,鼓励出口、降低进口的免税范围及免税幅度等政策,促进了相应的净出口需求。

3、“一带一路”沿线国家新签合同额带动工程机械行业出口增长。

近年国家大力推进“一带一路”,2016 年沿线国家对外承包工程项目新签合同额 1,260 亿美元,同比增长 36%。在建筑企业出海、与沿线国家深化产能合作的大背景下,国内挖掘机等工程机械行业设备的出口量有望增长。

因此我们可选取挖掘机主要出口国家经济增速情况、相关技术及税收政策、“一带一路”沿线国家新签合同额等作为判断出口需求方面的监测指标。

综合上文的分析,最终我们得到工程机械行业需求监测体系,由于近年主要出口国家经济增速较平稳,我国挖机与国外技术差距逐渐缩小,近年净出口需求规模很小,约占整个挖机需求的 1%。由于 2006~2008 年为挖掘机销量增长的高峰期,因挖掘机使用寿命周期约 8~10 年,当前挖掘机保有量规模仍较大,存在大量的更新需求,约占总需求的 60%~70%。从需求监测体系相应指标中,我们可预测未来行业需求的变化趋势。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。