根据国家统计局资料分析,2003 年机械行业完成固定资产投资1776亿元,占全国投资4.2%,低于机械工业增加值占GDP约6%的比重;今年1-4月累计完成510亿元,占全国投资 4.6%,总体发展态势是平稳的,不算过热。中国机械工业联合会副会长蔡惟慈指出,由于机械工业行业面宽而分散,企业特别多,在现行体制下行业协会对行业的固定资产投资很难进行系统的调研和准确的统计分析。据中国机械工业联合会同有关专业协会分析,当前机械工业的固定资产投资有以下几个特点:

一是机械工业多数企业市场化取向的改革已有相当进展:除汽车、重大技术装备外,其他行业如低压电器元件及成套装置、轴承、风机、水泵、阀门、电机、电线电缆、制冷设备、铸、锻、热处理、电镀等,投资主体多数已是以民营和三资企业为主,它们一般对固定资产投资已有较强的自我约束意识;

二是多数分行业的投资主要集中于技术改造范畴,如几大发电设备集团面对生产任务紧张的形势,行业内统一思想,吸取以往的教训,基本没有盲目扩大一般加工能力,而是通过扩大协作范围,广泛利用国内外的加工能力,来增加供应,企业集中力量于产品成套、系统集成和关键新产品(如重型燃气轮机等)的技术进步,以及缓解关键环节的瓶颈制约(如哈尔滨和东方两大集团都在规划建设沿海超大件加工和组装发运基地);

三是沿海城市的不少大投资项目是结合城市改造中原有企业土地置换,“退二进三”搬迁进行的,如大连重机-起重集团、北京一机床、北京开关厂、大连机床厂、沈阳铁西区企业迁建等,这些项目一般都比较注意将搬迁与结构调整、技术升级相结合;

四是重大技术装备企业(如一重、二重等)自我积累能力弱,技术改造的投资力度明显不足,对国家依赖程度大;

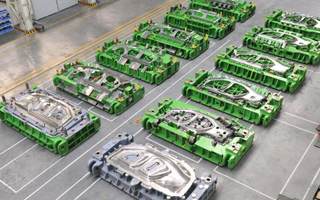

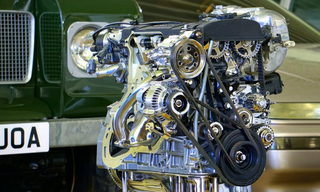

五是少数行业如汽车及汽车零部件、工程机械、内燃机等,在产品技术升级的同时产能的扩大比较迅猛。而且其中的大项目多数是与外商合作建设的,如北京现代、北京奔驰、天津一汽丰田、长春一汽丰越、东风日产、东风本田、东风雷诺、华晨宝马、济南华沃卡车、长安福特、东风康明斯、广州汽车发动机、山东与卡特皮勒的柴油机等;这些项目一般均须通过国家审批。值得注意的是,在日益开放的环境下,对整车国产化率的控制有所弱化,来件组装的势头在增强。除整车和发动机外,汽车零部件也是一个新的投资热点,据悉万向集团正在规划一个年产100万吨锻件的项目,一期年产30万吨,这一规模是世界级的。

六是跨国公司已表现出越来越强烈的并购和控制我发展势头比较好的行业排头兵、并进而控制我国市场的意图(如徐工、常开、无锡威孚、上海新华等),而有关地方政府也鼓励甚至要求企业按外方条件合资,因为他们担心,如不同意,就会让其他地方的同行企业有机会以更低的要价,将外商吸引过去,并最终使本地企业被挤垮。这一态势威胁我装备制造业的自主地位,希望国家有关部门予以关注并加以控制。

机械行业2006年的投资方向

回顾2005年机械行业及其上市公司运行状况的同时,力求全面系统地思考:2006年我们应该关注什么?在振兴装备业的大背景下,哪些公司将受益?在投资结构发生变化的情形下,哪些行业和公司将获益?钢价下降会给行业带来多大的正面影响?我们试图通过对这些因素的分析,找出机械行业2006年的投资方向。

2005年专用设备制造业业绩逐季好转,通用设备平稳增长,细分行业分化明显。集装箱制造业高增长难续,下半年需求增长减缓,价格大幅下降.

船舶制造利润成倍增长,随着船价上升、钢价下降,未来盈利能力有望进一步提升;铁路设备需求随铁路投资加快而迅速增加,盈利能力增强;矿山、冶金、石油钻采设备及农机等行业保持高增长,2005年1-9月收入、利润增速均超过38%、 75%;纺机、缝纫机增速较上年提升;工程机械收入开始回升,利润虽然下降,但二、三季度明显好转,行业处于底部蓄势阶段;机床随着基数的增加等原因增速减缓;轴承得益于出口和内需拉动保持稳定增长;内燃机、制冷空调设备收入稳定增长,但利润下降。我们预计“十一五”期间机械行业增速将随着投资增速的减缓而趋缓,由高增长转向平稳增长,预计未来两年机械工业总产值增速将超过15%。

2006年建议重点关注五大投资主题。

1)“十一.五”规划和《国务院关于加快振兴装备制造业的若干意见》受益的行业及其优势公司。如机床(特别是数控机床)、大型海洋港口设备(包括船舶)、矿山能源设备、军工装备、铁路设备、环保及新能源设备。

2)钢价下降盈利能力大幅提升的公司。钢价下降引致的成本下降效应将在2006年显现,重点关注业绩对钢价敏感的公司,特别是订单饱满、钢价下降有望大幅拓展盈利空间的公司。

3)收购兼并重组类公司。特别关注集团有潜在优良资产、公司已完成股改或正在做股改的公司;有意引进战略投资者做强做大的公司。

4)景气度有望回升的行业。特别关注行业景气度尚在底部,公司股价也处于底部,行业有望底部企稳并逐渐向好的行业。

5)人民币升值。关注因人民币升值而受益的上市公司。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。