房屋、道路、给排水和庭园等各种土木建筑工程用的陶瓷制品。有陶瓷面砖、彩色瓷粒、陶管等。按制品材质分为粗陶、精陶、半瓷和瓷质四类;按坯体烧结程度分为多孔性、致密性以及带釉、不带釉制品。

建筑陶瓷产品的薄型化可以从源头上降低建筑陶瓷生产所耗用的矿产资源和能源,对解决建筑陶瓷行业耗能、排放问题有重大意义,能够推动我国建筑陶瓷行业向着绿色化、节能化方向发展,建筑陶瓷产品类别具体可分为陶瓷砖、陶瓷薄砖、陶瓷薄板、饰面瓦和陶管等产品。

建筑陶瓷行业属于建材工业,是国民经济的重要基础产业,为国民经济和城乡建设的快速发展提供了重要的原材料保障。国家制订了一系列相关政策,以加快建筑陶瓷行业转型升级,走中国特色的新型工业化道路。

一、市场供需现状

随着我国建筑装饰行业的蓬勃发展,建筑陶瓷的市场规模不断扩大。建筑陶瓷产品的薄型化可以从源头上降低建筑陶瓷生产所耗用的矿产资源和能源,对解决建筑陶瓷行业耗能、排放问题有重大意义,能够推动我国建筑陶瓷行业向着绿色化、节能化方向发展,也是实现建筑绿色化和轻量化的重要途径。

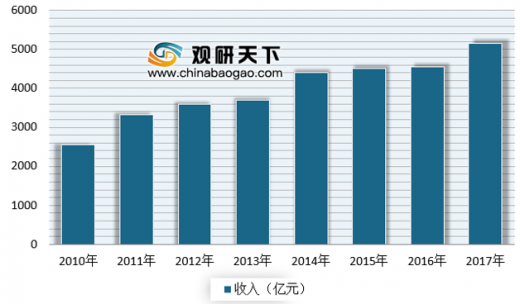

根据数据显示,2010-2017年中国建筑陶瓷行业销售收入年均复合增长率为10.6%,截止到2017年我国建筑陶瓷行业销售收入为的5155亿元。

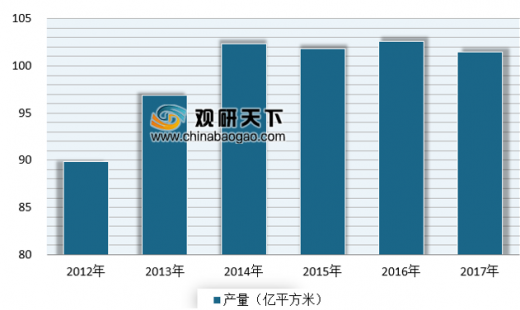

随着我国房地产市场调控政策以及国际贸易形势变化,2012年之后建筑陶瓷产量增长趋于放缓。按照中国建筑卫生陶瓷协会统计,2017年,我国建筑陶瓷产量为101.5亿平方米,比2016年下降1.15%。

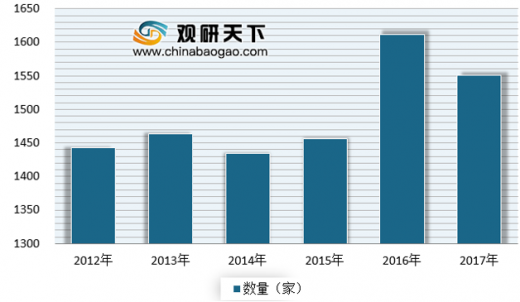

与建筑陶瓷产量变化类似,我国建筑陶瓷企业发展加快,再加上众多的小型生产企业和上下游配套企业,行业内相关企业数量庞大,分布广泛。不过随着国家环保督查力度加强,以及出口形势恶劣,建筑陶瓷行业内竞争越发激烈。根据国家统计局数据,截至2017年底,我国建筑陶瓷行业规模以上企业为1551家,较上年减少61家。

二、进出口情况

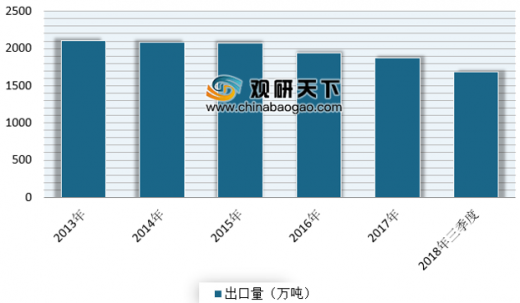

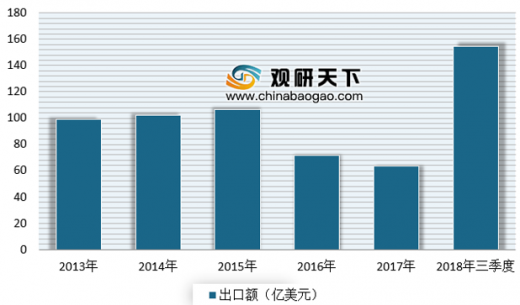

根据数据显示,,2018三季度中国出口建筑用陶瓷1687万吨,同比下降3.7%,2013年以来中国建筑用陶瓷出口数量情况,年均复合增长率为-2.9%。2018三季度中国建筑用陶瓷出口金额为154.60亿美元,同比增长12.5%。

三、市场竞争格局

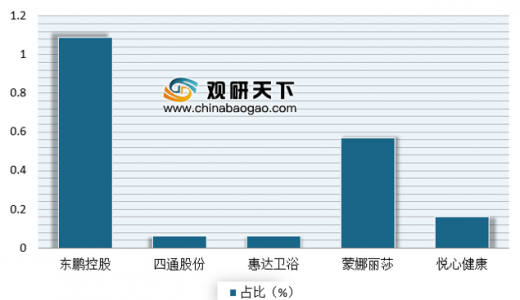

受环保和市场的双重压力和影响,2017年建筑陶瓷行业市场增长缓慢,市场容量仍保持在5000亿元左右。从各大建筑陶瓷企业经营业绩来看,行业内的龙头企业的市场规模占比仍然较小。未来随着建筑陶瓷行业的品牌化、高端化,以及全渠道时代、精装房时代、互联网时代的到来,对行业龙头企业的快速发展有进一步推动作用,行业龙头企业的市场占有率必将进一步提升。

从整体来看,我国建筑陶瓷行业集中度低、高度分散化的格局不利于行业的持续发展,随着国内经济进入新常态,建筑陶瓷行业的结构调整已成为明显趋势。近年来,行业内一些缺少自主品牌、渠道建设落后、技术创新能力薄弱的企业在激烈的市场竞争中逐渐被淘汰。

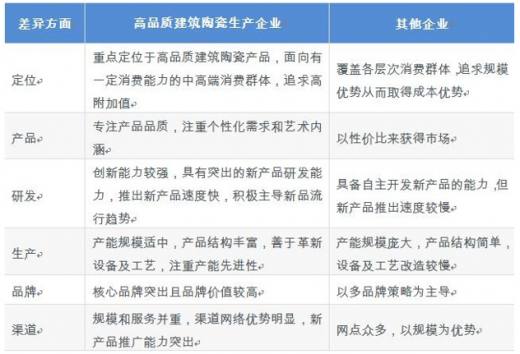

随着行业竞争的深入,综合产品研发能力、品牌知名度、销售模式和企业产销规模来评估,建筑陶瓷行业内出现了以唯美、诺贝尔、欧神诺、蒙娜丽莎以及东鹏控股为代表的重点定位于中高端市场的高品质建筑陶瓷品牌企业。

高品质建筑陶瓷市场的突出特点为追求产品品质、注重个性化需求、潮流变化快、产品定价高,因此对企业的新产品研发能力、产能的先进性、新产品推广能力以及品牌知名度均有着较高的要求。

近年来,高品质建筑陶瓷生产企业通过独到的品牌营销战略、持续推出新产品、渠道升级等方式扩大了销售份额,因此提升了建筑陶瓷行业整体的集中度。未来,随着国内消费能力进一步提高,消费者更加青睐高品质建筑陶瓷产品,建筑陶瓷行业的集中度将进一步提升。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。