我国生鲜电商行业产业链较长,一般包括上游供货方、中游供应方、电商平台、物流,最后再到终端消费者。由于生鲜产品具有不易保存、易于腐烂的特点,冗长的供应链降低了商品的流通效率,加大了其损耗,成为行业一大痛点。因此,如何缩短供应链、提高物流效率,是降低生鲜电商成本的关键。随着新零售热潮的来临,产地直采、农场直销以及前置仓等创新模式兴起,为缩短供应链,降低成本提供了多样化的思路。

与此同时,2016-2017年,阿里、腾讯等巨头纷纷入局,不断加码冷链物流和生鲜供应链投资,推动市场迎来洗牌期,同时带来一系列创新模式,又将行业带入新的发展机遇。

参考观研天下发布《2019年中国生鲜电商行业分析报告-行业深度调研与发展趋势预测》

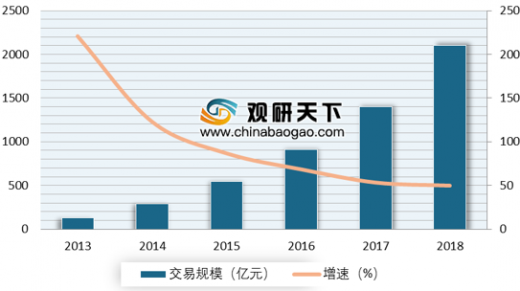

2017年我国生鲜电商行业市场交易规模增长至1402.8亿元,同比增长53.5%。进入2018年我国生鲜电商行业市场交易规模突破2000亿元,达到2103.2亿元,较2017年(1402.8亿元)增长49.9%。预计未来几年,其市场将持续被资本市场看好,并预测在2020年我国生鲜电商行业市场交易规模或将达到3470亿元。

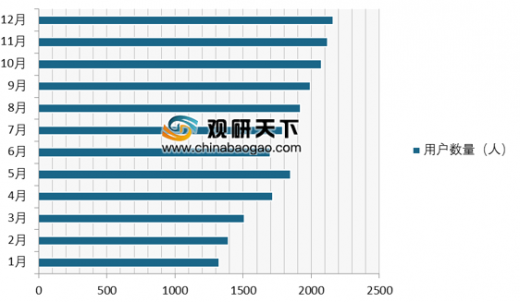

生鲜电商月活跃用户数量亦快速增长。根据初步核算数据,2018年12月,我国生鲜电商月活跃用户数量已经达到2162.2万人,较2017年底(1277.1万人)增长69.31%。

其中,2018年4月,受到天气回升,鲜果纷纷上市的影响,生鲜电商应用活跃人数增速最快,环比增长达到13.7%。2018年6月进入夏季以后,随着气温逐渐增高,产品保鲜难度加大,加上鲜果换季、消费者口味有所转移等因素的作用,市场有所动荡,生鲜电商应用活跃人数环比增速下降至8.1%。

截止到2018年,三线及以下城市的电商用户占比高达50.6%,表明电商用户中低线城市居民占比已经超过了高线城市居民占比。而这主要得益于互联网的普及,以及拼多多等电商平台通过低价策略吸引了大量低线城市的低收入人群,开启了现代化的网购消费方式。

尽管我国生鲜电商行业正处于快速发展阶段,行业渗透率依然有待提升。数据显示,2018年我国生鲜市场交易额约为1.91万亿元,这意味着我国生鲜电商渗透率刚刚达到10.99%,未来提升空间巨大。前瞻认为,随着生鲜电商市场资源进一步整合,行业发展进一步成熟,未来三年生鲜电商市场交易额年复合增长率将达到49%,电商渗透率将持续提升,预计在2020年,渗透率将达到22%左右。

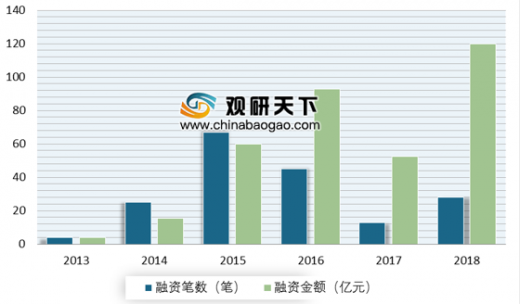

2018年,在巨头入局的背景下,生鲜赛道百花齐放,以阿里盒马鲜生和永辉超级物种为代表的线上线下新零售模式以及以百果园、钱大妈为代表的小而美实体店模式成为市场创新主流。在创新与探索的风气下,2018年行业竞争加剧,赛道玩家增多,行业资本活跃,行业融资笔数以及融资金额均有所上升,分别实现28笔融资和120亿元的融资额,其融资额创下历史新高。

目前我国生鲜电商创新模式多样,大体可分为综合电商平台、垂直电商平台和新零售O2O平台三大种。

综合电商代表企业有京东生鲜、天猫生鲜等,流量丰富,具备强大的品牌优势,但同时商品标准不统一,无法把控平台上商家销售的生鲜产品质量;以易果生鲜、天天果园等为代表的垂直电商是生鲜电商最主要的运营模式,一般从源头开始介入产业链环节,同时具备品类、价格优势,但后期获得用户信赖的成本高,难度大;线上线下融合发展的新零售O2O模式是生鲜电商的未来发展方向,代表企业有盒马鲜生、超级物种等,其特点是配送快,用户体验丰富,但对供应链和物流建设成本要求较高。

综合来看,2018年是生鲜电商行业探索的一年,行业交易规模和月活跃用户保持增长的同时,赛道玩家增多,竞争激烈,资本活跃,融资额迈入新高,创新模式层出不穷。“巨无霸”企业由于占据了成本和资金优势,开始建立竞争壁垒,抢占市场资源。2019年,行业将进一步整顿融合,首尾差异不断拉大。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。