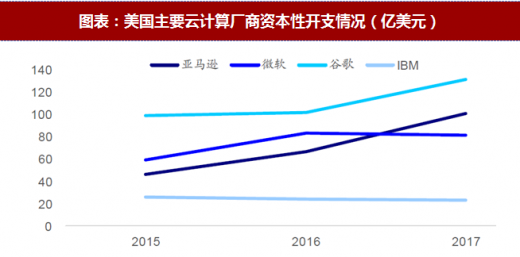

目前,美国云计算市场经历了较长时间的发展,竞争已较为充分,呈现出部分云服务商逐渐退出,亚马逊、微软、谷歌、IBM 等大型厂商主导市场的局面。2015 年,AT&T 将数据中心托管业务卖给了 IBM,并于 2017 年宣布了将数千个内部数据库迁移到OracleCloud IaaS 和 PaaS;Verizon 则于 2016 年宣布退出公有云领域。2015-2017 年,亚马逊、微软、谷歌和 IBM 的资本性支出总额分别达到 231 亿美元、276 亿美元、337 亿美元,呈递增趋势。

在部分厂商退出市场的同时,AWS 等占据垄断地位的运营商之间的竞争逐渐加剧。一方面,大型厂商通过建立合作关系巩固自身地位。AWS 推出全球性的合作伙伴计划 APN,帮助合作伙伴依托 AWS 取得业务上的成功;微软通过打造“生态共享型”创业平台构建全方位的战略合作关系联盟。另一方面,北美厂商开始加码有较大空间的中国市场。2014 年3月,微软云 Azure 正式在华商用;2016年8月,亚马逊 AWS 正式在华商用;2017年3月,IBM 与万达网络达成战略合作,向中国市场提供 IBM IaaS、PaaS、Watson 人工智能系统、区块链和物联网等技术。

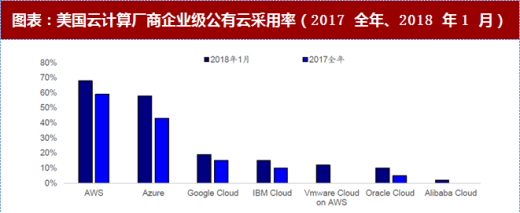

大型厂商竞争加剧的结果是龙头优势有所缩小。根据 RightScale 的调查,在企业公有云采用率中,Azure 以高增速逐渐追赶 AWS。Azure 使用率从 43%上升到 58%(35%的增长率),而该组的 AWS 采用率从 59%上升到 68%(15%的增长率)。在今年调查中包括的其他云提供商中,去年所有的云提供商都增加了采用率,其中 Oracle 增长率从 5%增长到10%(增长率为100%),IBM云从10%增长到15%(增长率为50%),Google 从 15%增长到 19%(增长率为 27%)。2017 年企业级公有云市场中,AWS 的优势已开始缩小,微软 Azure 等其他大型北美厂商的竞争力有所增强。

中国的云计算市场起步略晚,与美国存在约五年的发展差距,市场规模较美欧处于落后地位。根据《云计算白皮书(2016 年)》披露的数据,2015 年中国占全球云计算市场份额为 5%,远小于美国的 56.5%。

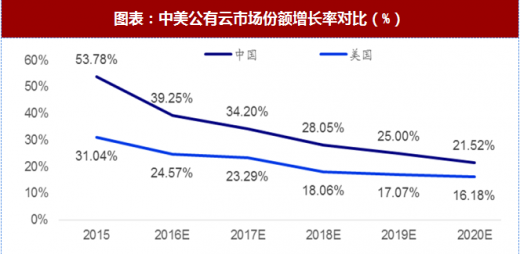

然而从发展速度角度而言,近年来我国呈现迎头直追的态势。根据 IDC 的数据,2018 年起,美国云计算市场规模的增长率将低于 18%,而中国云计算市场规模增速预计将在 2018-2010 年间保持在 21.5%以上的水平。目前,我国已经发展出在跻身全球领先地位的云服务商。根据 2017 年 Gartner 发布的 2016 年全球公有云市场份额报告显示,全球公有云市场由“3A”(亚马逊 AWS、微软 Azure 和阿里云 Alibaba Cloud)引领。

参考观研天下发布《2018年中国云计算行业分析报告-市场深度调研与发展前景研究》

此外,中国云计算市场尚未完全定型。在公有云领域,虽然阿里云市场份额领先,但紧随其后的腾讯云、金山云等近年来亦有出色表现,并开始携手前进,例如金山云在游戏领域与腾讯达成合作。而根据 Forrester Wave 的调查报告,中国私有云市场尚未出现垄断企业,各企业尚有竞争空间。

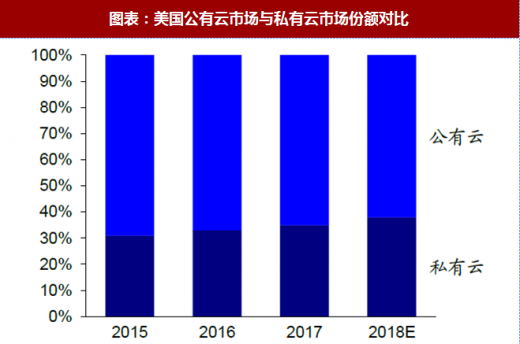

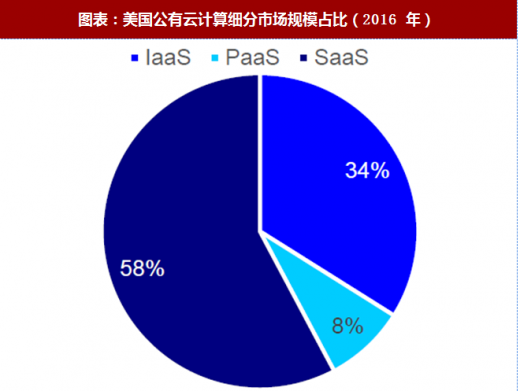

就细分市场而言,中国公有云市场规模较私有云市场相比处于落后地位。参考美国的发展路径,可以预计中国的公有云市场将迎来快速扩张。从不同层级来看,2016 年 IaaS 占中国公有云市场份额的 51.38%,同比增加 10.4 个百分点,主导地位显著。据IDC 预测,直到 2020 年中国市场对 IaaS 的需求将保持强劲,复合年增长率达 36.6%。

资料来源:观研天下整理

尽管市场规模较大,但随着国外厂商入华和国内厂商的纷纷加码,中国云计算市场开始硝烟弥漫。2017 年 5 月,华为与红帽就公有云及电信云方面达成合作;2017 年 6 月,腾讯云宣布成都数据中心正式开放,服务范围辐射四川、重庆、云南、贵州等西南地区,成为国内互联网云服务商在西南部署的首个公有云数据中心;2017 年 10 月,阿里云在云栖大会上发布全新一代的计算类服务器产品神龙云服务器(X-Dragon Cloud Server),可以更好地满足大中型企业的高性能弹性计算的需求。除了业务领域的竞争外,各国内云服务商也在融资方面加大部署,2017 年,中国云计算市场各厂商融资总金额接近百亿元。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。