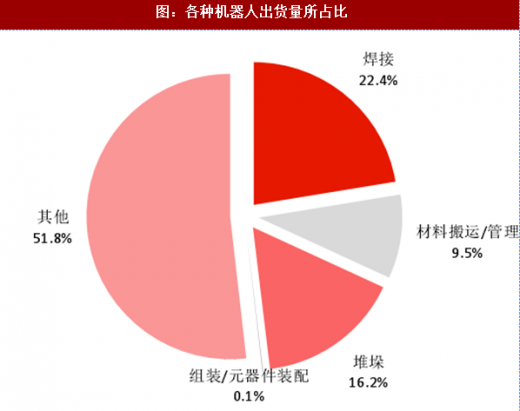

国外企业垄断中国工业机器人的中高端市场。根据2017年中国机器人产业发展报告,国外企业以全球机器人“四大家族”(ABB、库卡、发那科、安川)为代表,在中国市场份额合计超60%,六轴以上多关节机器人份额超90%,处于绝对垄断地位。在下游应用领域中,作业难度大、国际应用最广泛的焊接领域,国外机器人占84%;高端应用集中的汽车行业,国外公司占90%份额。同时,受益于机器人成本下降,外资巨头开始下调产品价格,以进一步提升市场占有率。

参考观研天下发布《2018-2024年中国工业机器人市场竞争现状分析与投资战略评估研究报告》

国内企业高端产能不足,低端领域扎堆现象突出。据工信部2016年初统计,我国涉及机器人生产的企业已逾800家,其中超过200家是机器人本体制造企业,大部分以组装和代加工为主,处于产业链低端,产业集中度低、总体规模小;各地还出现了40多个以发展机器人为主的产业园区,有些园区存在着重招商引资、轻技术创新、轻人才培养的倾向。

掌握核心技术是必经之路,国内领军企业初具竞争力

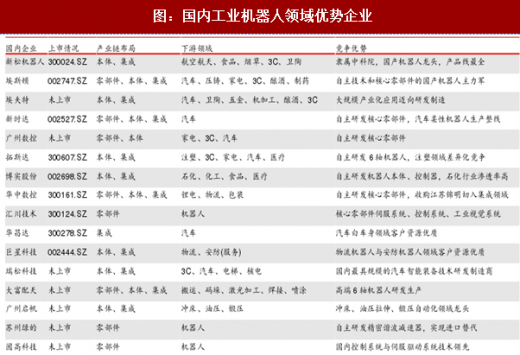

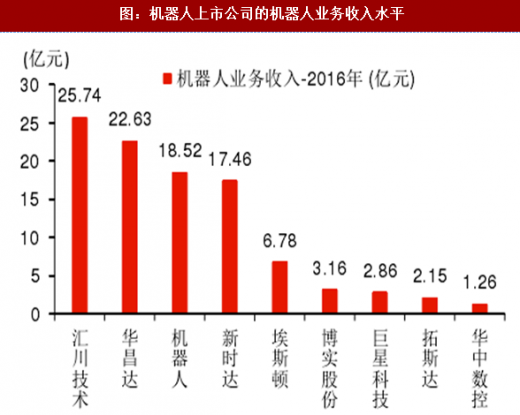

国内机器人行业具有代表性的企业有:新松、埃斯顿、埃夫特、广州数控、新时达、拓斯达、巨星科技、华昌达等。这些公司已在机器人产业链中游和上游进行拓展,通过自主研发或收购等方式掌握零部件和本体的研制技术,结合本土系统集成的服务优势,已经具备一定的竞争力,未来有望实现对国外品牌的进口替代。

“本体+集成”的柔性解决方案或是最优解

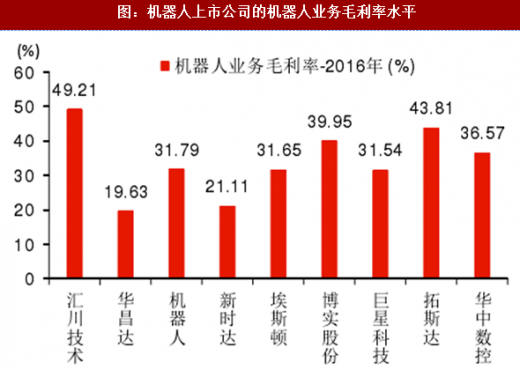

机器人裸机需要通过系统集成之后才能为终端客户所用。中科院深圳技术研究院的报告分析,国内大部分机器人本体制造企业在政府的补助之下,仍然处于盈亏线的边缘。但是系统集成业务盈利能力较可观,毛利率平均能达到30%左右。

即使在自动化程度很高的汽车工业和新能源汽车制造领域,有些特定的工序任然是由人工完成的。因此,提升机器人的柔性应用将是未来机器人发展的主旋律:一台机器人不再仅仅是满足单一制造的需求,机器人的应用将向多样化发展。尤其对于中小型企业来说,定制化的机器人服务相对于需要大量投资的普通工业机器人会有更大的吸引力。

所以工业机器人的商业模式也会随之发生巨大的变化,传统工业机器人将会在高产能方面加速提升,而具备完成多样性任务的柔性工业机器人将会被应用在更广的领域,其中中小型公司将会成为这些机器人的潜在大客户。对于很多中小企业来说,很多装配和准备的工作需要大量的人力,而这些工作往往是有一定技术含量的工种,机器人的引入可以大大减轻熟练工人的用工成本(这些雇员往往不可替代且工资很高)因此,低成本的多功能机器人将会成为未来市场的热点。

3C、家电行业潜在空间大,国产品牌有望实现赶超

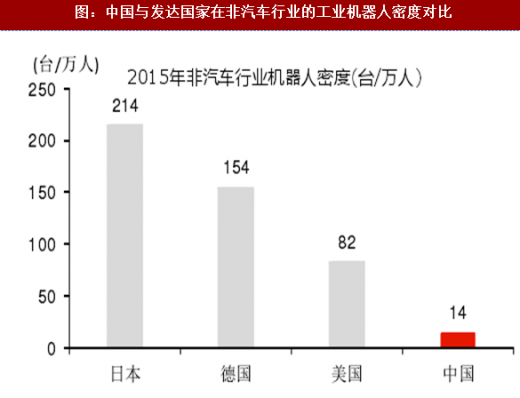

非汽车行业国产替代的可能性更大。中国在汽车行业的机器人密度为发达国家的1/4至1/3,非汽车行业的这一比例在1/11左右。汽车工业注重生产稳定性,行业准入门槛较高,大部分外资整车厂商的生产线标准及机器人选型是全球统一的,国产整车厂对使用国产机器人也持谨慎态度。而在3C、家电、金属、塑料化工、食品等行业,国外品牌的行业经验和客户基础优势并不明显,下游行业客户更加注重机器人产品的性价比和本土化服务优势,国产机器人有望获得更大的市场份额。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。