VOCs污染物危害巨大。许多VOCs物质具有恶臭,并刺激眼睛及呼吸道系统,对心、肺、肝等内脏及神经系统也产生有害影响,造成急慢性中毒,诱发癌变,对人体产生直接危害。其次,VOCs是O3和PM2.5的重要前体物,为人体和环境带来间接危害;在光照作用下,地面VOCs协同氮氧化物NOx生成臭氧,使空气中臭氧浓度升高,引发人体不适,甚至诱发皮肤癌和肺气肿;氟利昂及含氯溶剂等VOCs消耗高空臭氧,使得大气层外圈臭氧层变薄,增强紫外线辐射量,危害地球生命体;VOCs通过凝结等方式形成二次有机颗粒物,再转化成PM2.5,导致大气的能见度降低。

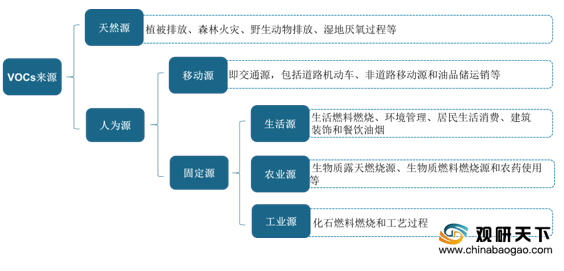

VOCs污染物的来源众多。从大类上可将其分为自然源与人为源。自然源为非人为可控的行为产生,如植被排放、森林火灾、野生动物排放、湿地厌氧过程等。人为源是人类在生产、生活过程中排放的有机气体,涉及的气体种类繁多,排放强度大,主要包括移动源和固定源。移动源是指汽车、轮船、飞机等各种交通运输工具的排放;固定源中又包括工业源,生活源和农业源,排放成分复杂。仅工业源一项就涉及炼油与石化、装备制造业涂装、包装印刷、油品的储存、运输和销售、半导体及电子产品制造、医药化工、农药制造、涂料、油墨、胶粘剂、染料、颜料生产、纺织业、合成纤维生产、合成橡胶生产、塑料生产、粘胶带生产、木材加工、皮革、人造革、合成革、制鞋业等众多行业。

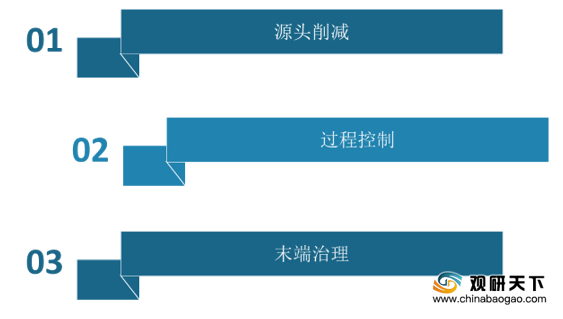

VOCs治理方向从源头削减、过程控制和末端治理三个方面着手,三者在不同的VOCs产生环节起着不同的防控作用。未来,我国VOCs治理的趋势应该遵循源头削减、过程控制,兼顾末端治理,实现全过程防治措施。源头上削减VOCs是当前更为鼓励的理想途径,即把原材物料更换为低毒性的或水溶性材料,从根本上控制污染物排放,减轻末端治理压力。过程治理则是使用工艺管控的办法减少 VOCs排放,比如对工艺进行升级改造、减少过程中的跑冒滴漏等。末端治理是最后对排放出来的VOCs进行处理。源头削减和过程控制对VOCs的前端治理起到了重要的作用,所涉及的产业链也具有巨大的市场空间,但两者的实施将对整个工厂的工艺流程产生巨大影响,需要大量的资金支持。在既成事实下,即维持现有设备、工艺和生产运作,末端治理对VOCs治理起效最快。

当前我国VOCs(挥发性有机物)治理技术包括销毁技术和回收利用技术。销毁技术主要指燃烧技术,包括直接燃烧、催化燃烧和蓄热式燃烧。近年来,等离子法和生物法等销毁技术逐渐发展起来。在所有治理技术中,应用度最高的是催化燃烧、生物法和吸附法。回收利用技术的核心思想是首先将化工企业中产生的VOCs进行吸收、过滤和分离,其次进行提纯等处理,最后展开资源化循环利用。回收技术包括:吸附、吸收、冷凝和膜分离技术等。销毁技术则是通过不同的化学反应,将VOCs转化为其他无毒无害物质排出,达到减排的目的。

| 技术类别 |

工艺方法 |

技术特点 |

| 销毁技术 |

直接燃烧 |

运行条件极苛刻,燃烧温度高,产生NOx二次污染物 |

| 催化燃烧 |

操作方便但操作条件严格,催化剂容易中毒 |

|

| 蓄热式燃烧 |

热回收率高,但管理难度大,产生二次污染物 |

|

| 等离子法 |

设备小,投资较大 |

|

| 生物法 |

投资费用低,操作方便,但处理周期长,适应性较差 |

|

| 回收利用技术 |

吸附 |

吸附床层易堵塞,再生困难 |

| 吸收 |

技术成熟,可回收溶剂 |

|

| 冷凝 |

操作条件苛刻,设备投资大 |

|

| 膜分离法 |

投资费用高,膜清洗难度大 |

|

| 直接燃烧 |

运行条件极苛刻,燃烧温度高,产生NOx二次污染物 |

为加大VOCs污染防治,2010年5月,国务院发布《关于推进大气污染联防联控工作改善区域空气质量的指导意见》,首次将VOCs与二氧化硫、氮氧化物、颗粒物等一起列为大气污染联防联控的重点污染物。此后,VOCs污染治理和防控政策则进入密集发布期。2017年9月,《“十三五”挥发性有机物污染防治工作方案》出台,该方案提出,到2020年,建立健全以改善环境空气质量为核心的VOCs污染防治管理体系,排放总量下降10%以上,并明确规定了VOCs治理的重点地区、重点行业以及重点污染物。

| 时间 |

政策名称 |

制定部门 |

相关内容 |

| 2010.05 |

《关于推进大气污染联防联控工作改善区域空气质量指导意见的通知》 |

国务院 |

在国家层面首次将VOCs和SOx、NOx、颗粒物一起列为防控重点污染物;提出将开展VOCs污染防治作为大气污染联防联控工作的重要部分。 |

| 2011.12 |

《国家环境保护“十二五”规划》 |

国务院 |

提出加强VOCs和有毒废气控制;开展VOCs和有毒废气监测,完善重点行业污染物排放标准。 |

| 2012.02 |

《环境空气质量标准(GB3095-2012)》 |

环保部 |

增加了臭氧8小时平均浓度限值和细颗粒物PM2.5浓度限值,将进一步推动VOCs治理工作的开展。 |

| 2012.10 |

《重点区域大气污染防治“十二五”规划》 |

环保部 |

明确开展VOCs摸底调查,完善重点行业VOCs排放控制要求和政策体系,开展重点行业治理。提出到2015年,VOCs污染防治工作全面展开。积极推进VOCs在线监测工作。 |

| 2012.10 |

《重点区域大气污染防治“十二五”规划重点工程项目》 |

环保部 |

重点行业挥发性有机物污染治理项目1,311个,新增VOCs减排能力60.5万t/年,投资需求规模约400亿元;油气回收治理项目281个,新增VOCs减排能力40.5万t/年,投资需求规模约215亿元。 |

| 2013.03 |

《挥发性有机物污染防治技术政策》 |

环保部 |

首次提出了VOCs污染防治策略和方法;并提出到2015年,基本建立起重点区域VOCs污染防治体系;到2020年实现VOCs从原料到产品、从生产到消费的全过程减排。 |

| 2013.09 |

《大气污染防治行动计划》 |

国务院 |

要求推进挥发性有机污染治理,在石化、有机化工、表面涂装、包装印刷 等行业实施挥发性有机物综合整治。京津冀、长三角、珠三角等区域2015年底前完成石化企业有机废气综合治理。提出适时提高排污收费标准,将挥发性有机物纳入排污费征收范围。 |

| 2013.12 |

《石化和化学工业节能减排的指导意见》 |

工信部 |

要求推进VOCs污染治理,在石化行业实施VOCs综合整治,京津冀、长三角、珠三角等区域要于2015年底前完成整治工作;同时,提出要完善涂料、胶粘剂等产品VOCs限值标准等。 |

| 2013.12 |

《城市大气挥发性有机化合物(VOCs)监测技术指南(试行)》(征求意见稿) |

环保部 |

明确VOCs常规监测目标化合物以及监测技术方法等,为城市地区开展环境大气挥发性有机化合物常规监测工作提供指导。 |

| 2014.12 |

《石化行业挥发性有机物综合整治方案》 |

环保部 |

提出到2017年,全国石化行业基本完成VOCs综合整治工作,建成VOCs监测监控体系,VOCs排放总量较2014年削减30%以上。 |

| 2015.01 |

《石油化学工业污染物排放标准》等3项标准 |

环保部 |

对石油化工、石油炼制以及合成树脂工业的VOCs提出控制要求。 |

| 2015.06 |

《挥发性有机物排污收费试点办法》 |

财政部等 |

在石油化工行业和包装印刷行业试点征收VOCs排污费。 |

| 2015.08 |

新《大气污染防治法》 |

全国人民代表大会常务委员会 |

首次将VOCs纳入环境监管范畴。 |

| 2016.07 |

《重点行业挥发性有机物削减行动计划》 |

工信部 |

到2018年,工业VOCs排放量比2015年削减330万吨以上。 |

| 2017.01 |

《“十三五”节能减排综合工作方案》 |

国务院 |

到2020年,全国VOCs排放总量比2015年下降10%以上;实施石化、化工、工业涂装、包装印刷等重点行业VOCs治理工程,到2020年石化企业基本完成VOCs治理。 |

| 2017.09 |

《“十三五”挥发性有机物污染防治工作方案》 |

环保部等 |

到2020年,建立健全以改善环境空气质量为核心的VOCs污染防治管理体系,排放总量下降10%以上。 |

| 2019.06 |

关于印发《重点行业挥发性有机物综合治理方案》的通知 |

生态环境部 |

提出大力推进源头替代;全面加强无组织排放控制;推进建设适宜高效的治污设施;深入实施精细化管控。 |

| 2020.06 |

关于印发《2020年挥发性有机物治理攻坚方案》的通知 |

生态环境部 |

扎实做好“六稳”工作,落实“六保”任务,落实精准治污、科学治污、依法治污,做到问题精准、时间精准、区位精准、对象精准、措施精准,全面加强VOCs综合治理,推进产业转型升级和经济高质量发展。 |

随着政策持续加码和相关法规标准体系的进一步完善,VOCs治理行业将迎来加速发展期。

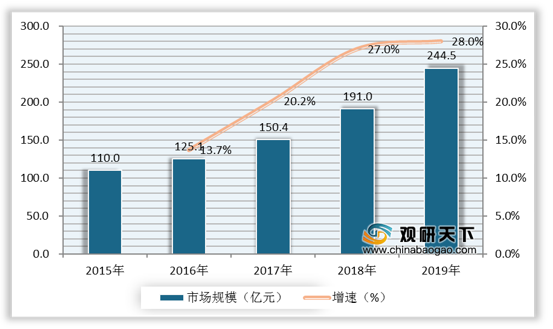

根据数据显示,2018年我国VOCs(挥发性有机物)治理行业市场规模为191亿元;较上年同比增长27%;2019年我国VOCs(挥发性有机物)治理行业市场规模为244.5亿元;较上年同比增长28%。

相关行业分析报告参考《2020年中国挥发性有机物(VOCs)治理行业分析报告-市场深度调研与》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。