电磁屏蔽膜按照材料结构的不同,可分为导电型电磁屏蔽膜、金属合金型电磁屏蔽膜和微针型电磁屏蔽膜三种,屏蔽效能、生产工艺也各有差异,代表性厂商主要有拓自达、方邦电子、东洋科美等。

| 种类 |

导电型电磁屏蔽膜 |

金属合金型电磁屏蔽膜 |

微针型电磁屏蔽膜 |

| 材料结构 |

由绝缘层、含导电粒子导电胶层以及保护膜和载体膜构成 |

由绝缘层、金属合金层、含导电粒子导电胶层以及保护膜和载体膜构成 |

由绝缘层、针状金属合金层、无导电粒子导电胶层以及保护膜和载体膜构成 |

| 屏蔽效能 |

低(<60dB) |

较高(60-80dB) |

高(>80dB) |

| 生产工艺 |

相对简单 |

相对复杂 |

相对复杂 |

| 代表性厂商 |

东洋科美、拓自达 |

拓自达、方邦电子、东洋科美 |

方邦电子 |

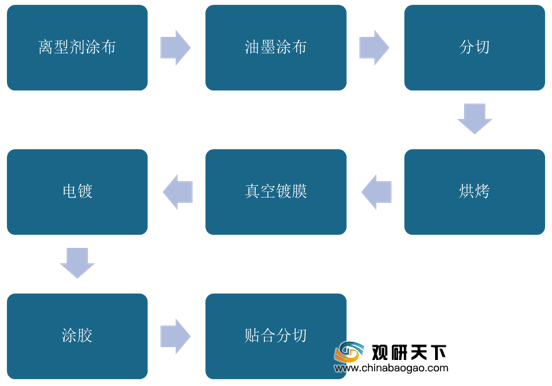

电磁屏蔽膜的生产需经过多重涂布、分切、烘烤、真空溅射、电镀、涂胶以及贴合分切等多道工序。

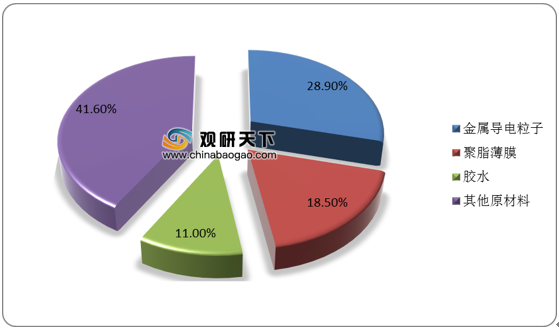

电磁屏蔽膜的原材料包括金属导电粒子、聚酯薄膜、胶水等金属粉末和化工原料,是主要生产成本,占总成本比例超过50%。其中,金属导电粒子原材料占比最大,达到28.9%,其次是聚酯薄膜,占比18.5%,胶水占原材料成本的11.0%。

我国电磁屏蔽膜主要应用于柔性电路板,下游终端应用的发展是驱动电磁屏蔽膜需求和技术水平上升的关键因素。数据显示,柔性电路板的最主要应用领域是智能手机、平板电脑等消费电子,消耗占比达70%以上。

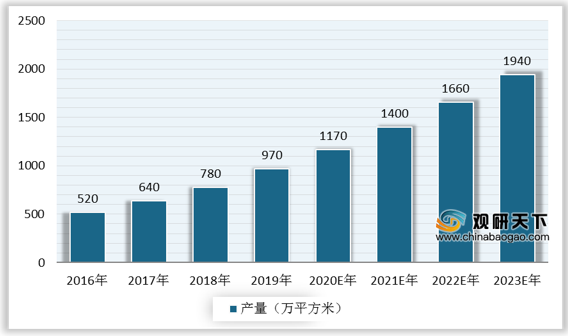

受益于消费电子产品需求和功能增加、汽车电子需求增长、5G加速布局,我国电磁屏蔽膜行业迎来发展机遇。产量方面,据统计数据,2019年中国电磁屏蔽膜产量为970万平方米,同比增长24.4%,预计2020年为1170万平方米,到2023年产量将达1940万平方米。

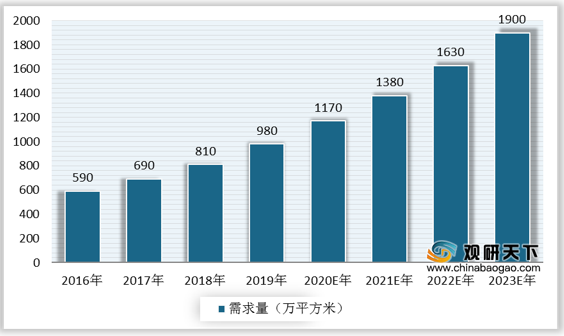

需求方面,数据显示,2019年中国电磁屏蔽膜需求量为980万平方米,同比增长21%,初步估计2020年需求量为1170万平方米,预计到2023年将达1900万平方米。

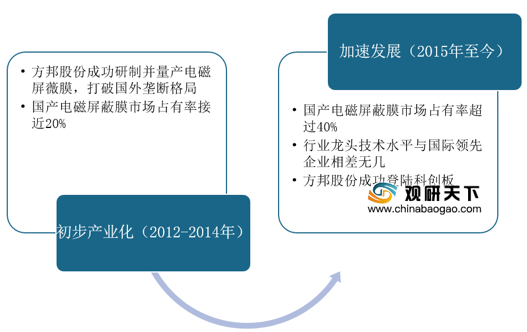

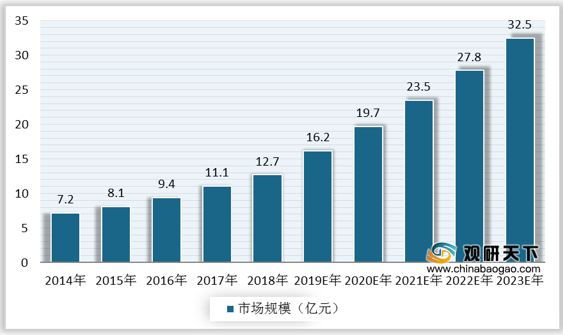

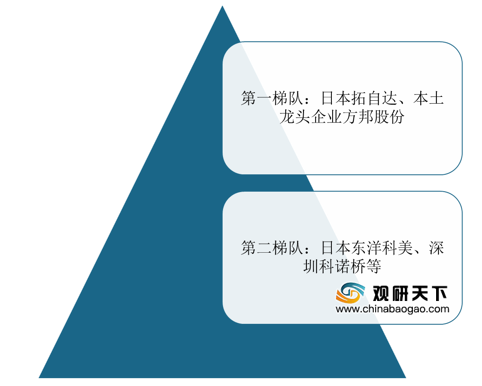

我国电磁屏蔽膜市场参与者较少,行业集中度较高,具备先发优势的头部企业占据市场主导地位。具体来看,日本拓自达、本土龙头企业广州方邦股份位于行业第一梯队,二者市场份额合计占比超70%;东洋科美、科诺桥等处于第二梯队。目前,中国电磁屏蔽膜市场规模仍处于快速增长阶段,未来随着参与者的增加,企业的研发能力和产品成熟度的上升,以及知名度和产能规模的扩大,我国电磁屏蔽膜市场竞争将加剧。

展望前景,在行业龙头企业的引领下,我国电磁屏蔽膜国产化程度持续提高,屏蔽膜屏蔽效能将逐步提升,高端电磁屏蔽膜供应能力增强,企业产品结构得到不断优化。

相关行业分析报告参考《2020年中国电磁屏蔽膜产业分析报告-行业运营态势与前景评估预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。