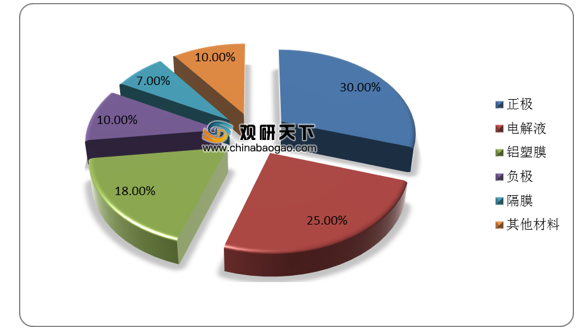

| 结构 |

作用 |

要求 |

厚度 |

| 尼龙层(ON层) |

保护中间层铝箔层不受划伤,并且在加工过程中能够连续操作而不破坏外观,以及在电池的使用过程中防止由于跌落等对电池造成的冲击震荡等来进行保护内部。 |

抗冲击性能好、耐穿刺性能好、耐热及绝缘性能,耐摩擦性能好。 |

12-40μm |

| 铝箔层(AL层) |

防止水分的侵入,金属Al在室温下会与空气中的氧反应生成氧化膜,阻止水汽渗入从而保护电芯内部。同时铝箔层在铝塑膜成型的时候还提供了冲坑的塑性。 |

材料一般使用纯铝类或铝-铁类合金的0材(软质材)。 |

30-50μm |

| CPP层/PP层 |

软包电池失效的主要因素是电芯胀气和漏液,而电芯胀气的主要原因是由极耳与聚丙烯薄膜(CPP)粘合不良引起的。 |

CPP材料必须与金属Ni、Al及极耳胶块有良好的热封粘贴性,具有耐电解液、绝缘性和耐戳穿性能,能防止电极与锂离子电池软包装材料之间的短路,同时要求与其铝箔层间的复合强度高。 |

20-100μm |

| 层间胶粘剂 |

粘结各层材料 |

需要有较强的耐电解液性能、耐温热老化性能和较强的粘接性能,同时胶粘剂层不能与电解液发生化学反应。 |

\ |

铝塑膜的制备工艺主要有干法铝塑膜和热法铝塑膜两种,其中干法具有更佳的冲深成型、防短路、易裁切等性能,应用更加广泛,是目前市场上主流铝塑膜厂商普遍采用的生产工艺方式。根据应用领域的不同,铝塑膜可分为3C消费电子铝塑膜、动力软包铝塑膜、储能铝塑膜和其他类铝塑膜。

| 结构 |

干法 |

热法 |

| 制造方法 |

AL和CPP之间用接着剂粘结后,直接压合而成 |

L和CPP之间用MPP接着,然后在缓慢升温升压的条件下热合成,制作过程较长。且由于长时间高温烘烤作用,ALF脆化,导致冲深性能劣化 |

| 优点 |

冲深成型性能,防短路性能,外观(杂质、针孔少),裁切性能好,工艺简单,成本低 |

耐电解液和抗水性能 |

| 缺点 |

耐电解液和抗水性能不及热法 |

冲深成型性能差,防短路性能差,外观差,裁切性能差 |

| 应用 |

手机电池、MP3、MP4等高能量密度电池,另外还大量应用在电动车、航模等大倍率、高容量动力电池上 |

应用在对容量要求不高的电池上 |

| 采用企业 |

昭和电工、凸版印刷、栗村化学等 |

大日本印刷 |

| 铝塑膜结构 |

ON(25μ) |

ON(25μ) |

| 接着剂(2-3μ) |

接着剂(2-3μ) |

|

| AL(40μ) |

AL(40μ) |

|

| 接着剂(2-3μ) |

MPP(15μ) |

|

| CPP(40μ) |

CPP(40μ) |

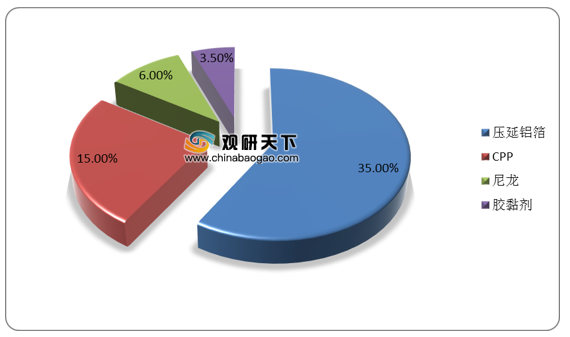

据统计数据,在软包电池的成本构成中,占比最高的为正极材料,达到30%。其次是电解液,占比为25%。铝塑膜排名第三,占比为18%。

数据来源:公开资料整理

长期以来,软包电池在消费型锂电池领域的渗透率超过70%,预计到2025年,中国软包动力电池的出货量将达到88.6GWh。

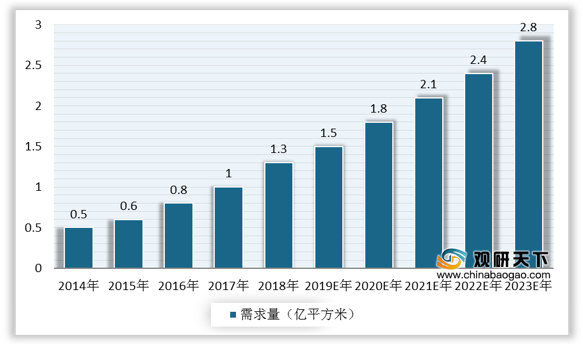

受益于软包锂电池的发展,铝塑膜产品的需求不断提高,行业市场规模不断扩大。数据显示,2018年国内铝塑膜需求量增长至1.3亿平方米,预计2019-2023年期间,年复合增速将维持在16.6%的水平,2023年国内铝塑膜需求有望达到2.8 亿平方米,市场需求空间广阔。

数据来源:公开资料整理

另外,2019年中国铝塑膜行业市场规模为50.1亿元,较2018年增加4.2亿元。

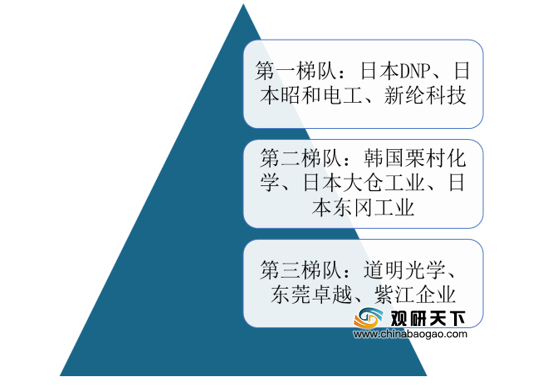

中国铝塑膜行业起步较晚,还没有形成稳定的竞争格局,且产品具有较高的技术壁垒,市场基本被日本企业所垄断。具体看,日本DNP和日本昭和电工处于国内铝塑膜行业第一梯队,市场份额占比为70%,新纶科技凭借技术积累和销售网络,成功迈入第一梯队;韩国栗村化学、日本大仓工业、日本东冈工业位于第二梯队;第三梯队包括道明光学、东莞卓越、紫江企业。

但近年来,随着铝塑膜国产替代需求日益增大,越来越多的国内企业着手布局铝塑膜领域,例如新纶科技、道明光学、紫江企业、东莞卓越等,通过研发新技术、引进进口生产线、并购外企等多种途径不断拓展市场空间,相信通过国内企业的共同努力,未来中国铝塑膜行业有望实现国产替代。

| 名称 |

简 介 |

| 道明光学 |

公司目前拥有年产1500万平方米锂电池软包装膜生产能力,该铝塑膜产品主要用于锂电子电池软包装和绝大部分的聚合物锂电池包装。目前,公司的铝塑膜产品各项性能都达到或超过了行业内公认的技术性能要求并已获得超过八十家锂电池企业订单。 |

| 东莞卓越 |

东莞市卓越新材料科技有限公司成立于2011年,原属于东莞卓高旗下铝塑膜事业部,于2015年独立注册。公司致力于为全球中、锂聚合物电池生产企业提供可信赖的、高性价比的铝塑膜、铜塑膜、不锈钢塑膜等电池封装材料,是国内先进的锂电池封装方案提供商,目前公司已拥有发明专利23项,实用新型专利9项。主要产品有:113μm铝塑膜(银色)、88μm铝塑膜(银色)、115μm铝塑膜(黑色)、90μm铝塑膜(黑色)、铜塑膜(超薄电池使用)、不锈钢塑膜(动力电池使用)等。 |

| 佛塑科技 |

铝塑膜项目于2008年开始立项,2009年至2011年初完成产品结构设计、关键性能的突破,2012年开始试产送样评测,2013年开始小批量进入市场销售 |

| 明冠新材 |

承诺7月初铝塑膜产能达5000万平方米/年;铝塑膜相关专利40余项,6项产品经国家权威机构认定达到国际先进水平 |

| 苏达汇诚 |

从日本引进成套锂电池用铝塑膜生产设备及相关技术人员,目标2018年实现3C铝塑膜月销量100万平方米以上、动力电池用铝塑膜月销量50万平方米以上 |

| 新纶科技 |

公司锂电池铝塑膜项目、光学膜涂布项目、PBO纤维项目均为国内首例,技术消化吸收需要一定过程且难度较大,需要逐步建立自身团队并形成自主研发升级能力;2018年下半年,铝塑膜、光学膜业务相继投产。 |

| 紫江企业 |

2019年,公司控股子公司上海紫江新材料科技股份有限公司获得了闵行区区长质量奖的研发创新奖。该公司在3C数码市场保持稳定放量的优势,抓住储能和两轮车用软包锂电池需求快速增长的市场机遇,实现动力铝塑膜销量同比较大幅度增长。 |

| 上海恩捷 |

2018年投资建设5条铝塑膜进口生产线苏州锂盾主要生产3C类电池用铝塑膜,已有小批量送货 |

| 苏州锂盾 |

苏州锂盾储能材料技术有限公司(简称“苏州锂盾”或“锂盾材料”)是中国华融资产与湖北高投旗下投资的科技领军型创新企业,于2015年6月注册成立。目前公司的软包电池封装铝塑膜已形成三大系列九个产品,具有优异的深冲性能、电气安全性能和长期高阻隔耐腐蚀性能。为汽车动力电池、储能电池、高端消费电子电池、高倍率电池、聚合物电池、固态电池等提供高能、安全的封装差异化解决方案。 |

| 福斯特 |

福斯特公司于2019年7月26日设立的控股子公司福斯特(深圳)材料有限公司,子公司经营范围:感光干膜、挠性覆铜板、铝塑膜、感光覆盖膜、胶膜、电子化学材料(不含危险化学品、易制毒化学品、成品油)、塑料的销售及技术服务。 |

| 安德力 |

2014年引进两条日本铝塑膜生产线,满产产能达3000万平方米/年;采用热法工艺,主要面向3C电池领域 |

| 璞泰来 |

公司长期致力于研究锂离子电池铝塑包装膜的特种CPP材料、尼龙表面耐电解液涂层、环保型铝箔处理工艺、热复合及热处理工艺等一系列的关键技术,解决了PP铝层间粘结力、尼龙耐腐蚀性、电芯边电压性能、极限冲坑深度、PET与PA粘接性等一系列产品特性难题,产品性能接近进口铝塑膜水平,基本实现了原材料和工艺设备的全面国产化替代。 |

相关行业分析报告参考《2020年中国铝塑膜市场调研报告-行业竞争格局与发展战略评估》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。