受益于政府利好政策的出台,鼓励大型PX等高端石化产品生产项目的新建与落地,以及下游需求的持续增长和石化企业的积极布局,中国PX产能急剧增加,产量明显提升。数据显示,2019年中国对二甲苯(PX)产量1476.9万吨,同比增长31.49%。2020年上半年国内PX总产量为1003万吨,较去年同期增加335万吨,同比增幅为50.15%。

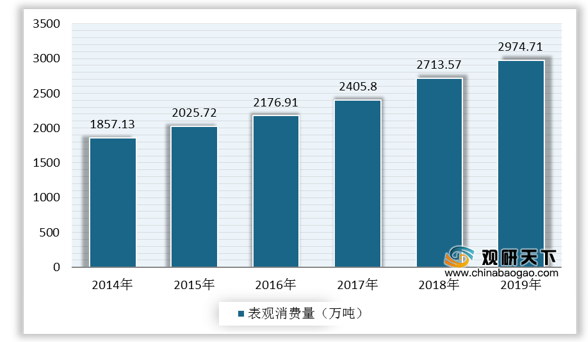

与此同时,随着聚酯产业的快速发展,我国对二甲苯需求也呈现增长态势。数据显示,2019年中国对二甲苯(PX)表观消费量为2974.71万吨,同比增长9.62%。

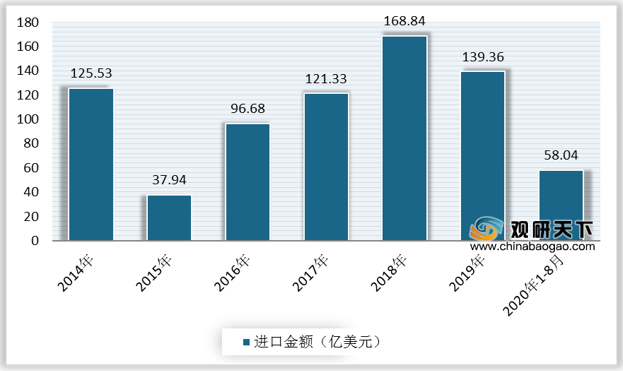

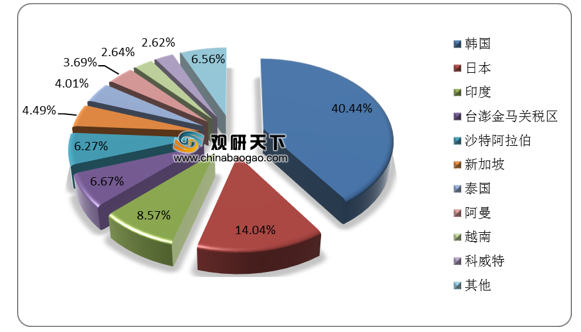

现阶段,我国对二甲苯(PX)在供应上存在较大缺口,所需产品要大量进口。数据显示,2019年,中国对二甲苯(PX)进口量为1497.82万吨,进口金额为139.36亿美元。其中韩国是我国PX第一大进口国,其次是日本,二者半数以上的PX产量都出口到中国。据统计,2019年,我国从韩国进口对二甲苯(PX)604.07万吨,占进口总量的40.44%,从日本进口209.72万吨,占比为14.04%。

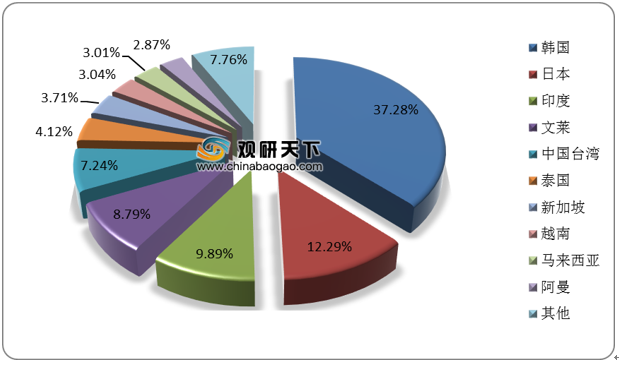

截至2020年1-8月份,中国对二甲苯(PX)进口量为942.81万吨,进口金额为58.04亿美元,从韩国进口对二甲苯(PX)351.51万吨,占进口总量的37.28%,从日本进口115.89万吨,占比12.29%。

数据来源:中国海关

2020年1-8月中国对二甲苯(PX)进口国家占比

数据来源:中国海关

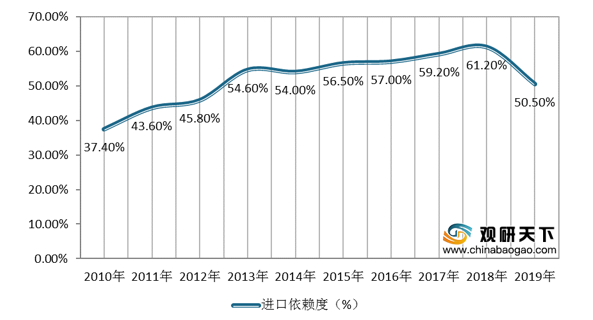

因此,在上述背景下,中国对二甲苯进口依赖程度不断加深。数据显示,2019年我国对二甲苯(PX)进口依存度为50.5%,相较2018年的61.2%有所下降,但仍处于较高水平。

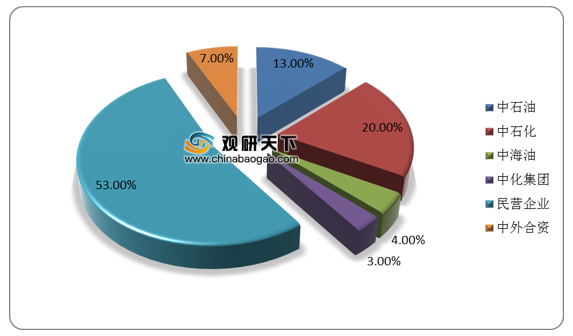

目前,国内对二甲苯(PX)供应主要集中在三桶油、荣盛、恒力、恒逸等民营企业,产能占比高达53%,占据半壁江山,外资企业占比较少。根据国内企业PX项目的投产情况看,在2020-2021年间,将有2200万吨PX项目投产,这意味着我国PX行业将迎来扩产高峰期,预计PX进口依赖度有望进一步降低,进口替代进程快速推进。

| 公司简称 |

总产能(万吨/年) |

装置所在地 |

所属公司或参股公司 |

| 浙石化一期(已投产) |

400 |

浙江舟山 |

荣盛石化、桐昆股份 |

| 浙石化二期 |

400 |

浙江舟山 |

荣盛石化、桐昆股份 |

| 唐山旭阳石化 |

350 |

河北曹妃甸 |

唐山旭阳石化 |

| 中化泉州 |

80 |

福建泉州 |

中化集团 |

| 汉邦石化 |

160 |

天津 |

中石化 |

| 东营威联化学 |

200 |

山东东营 |

东营威联化学 |

| 宁夏宝塔 |

80 |

宁夏银川 |

宝塔石化 |

| 华电榆林 |

50 |

陕西榆林 |

华电煤业集团 |

| 恒逸文莱PMB2 |

200 |

文莱(海外) |

恒逸石化 |

| 中金石化二期 |

200 |

浙江宁波 |

荣盛石化 |

| 虹港石化 |

280 |

江苏连云港 |

盛虹集团 |

| 总计 |

2200 |

||

相关行业分析报告参考《2020年中国对二甲苯(PX)市场调研报告-行业竞争格局与前景评估预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。