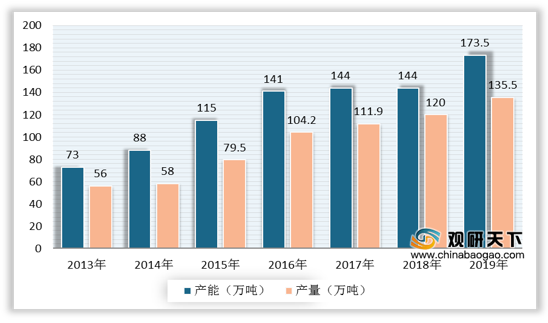

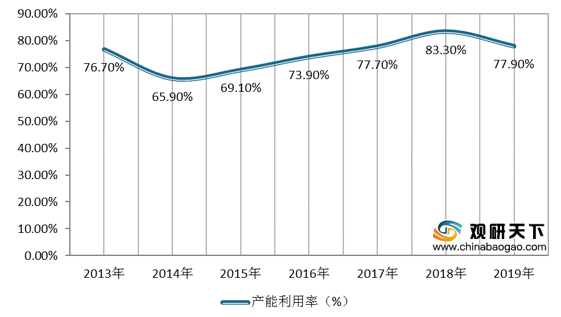

中国作为全球双酚A产能最大的国家,2019年产能继续增长,达到173.5万吨,同比上升21.33%,占全球比重的23%。与此同时,我国双酚A行业产量也保持增长态势,2019年我国双酚A产量约为135.5万吨,同比增长11.44%,产能利用率有所下降,达77.9%,但仍然处于较高的利用水平。

双酚A下游需求主要集中在环氧树脂、聚碳酸酯领域,二者合计占比超90%。近年来,随着聚碳酸酯行业的迅速发展,2019年我国PC对于双酚A的消费占比超过环氧树脂,提高至53%,而环氧树脂则下降至44%。

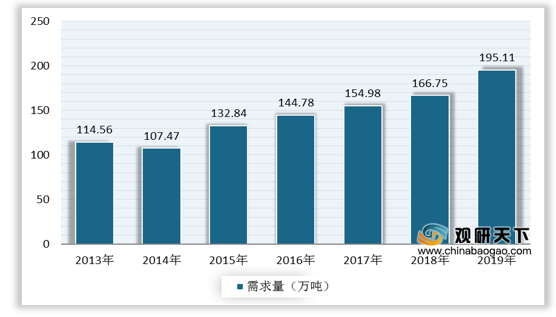

因而在下游环氧树脂、聚碳酸酯市场需求的助推下,国内双酚A的工业需求依然旺盛,且有望进一步增长。数据显示,2019年,中国双酚A需求量达到195.11万吨,同比增长17.01%。

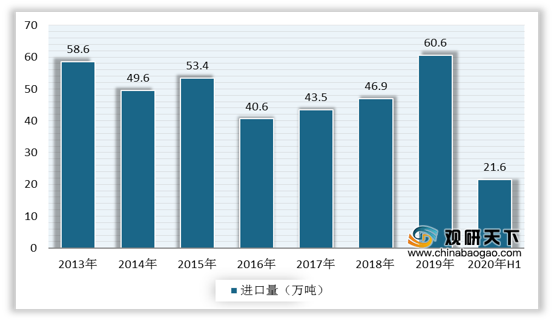

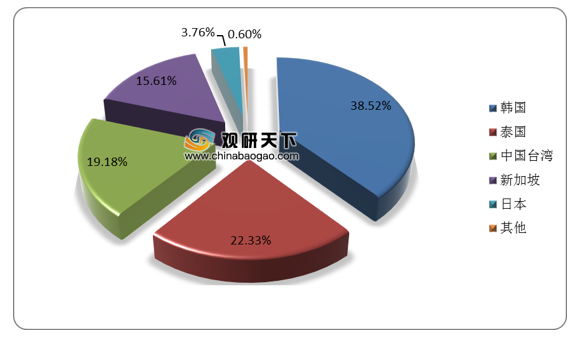

从进口市场来看,由于国内双酚A商品化率较低的影响,我国仍需要依靠进口双酚A来满足国内需求,进口国多集中在韩国、泰国等。数据显示,2019年,我国双酚A进口量为60.6万吨,较2018年的46.9万吨有明显提升。截至2020年上半年,中国双酚A进口总量在21.6万吨,同比下降31.11%,其中从韩国进口83224.73吨,占比达38.52%,仍位于榜首。

目前,国内双酚A企业主要由外资、合资、民营以及国有企业组成,一共有8家企业,产能多分布在华东地区。其中上海科思创双酚A产能46万吨/年,居行业第一,另外长春化工(江苏)、利华益维远、中石化三菱、南通星辰和南亚塑胶工业位于行业产能前五。

| 企业名称 |

产能(万吨/年) |

| 科思创聚合物(中国)有限公司 |

46 |

| 长春化工(江苏)有限公司 |

40.5 |

| 山东利华益维远化学股份 |

24 |

| 中石化三菱化学聚碳酸酯(北京)有限公司 |

18 |

| 南通星辰合成材料有限公司 |

15 |

| 南亚塑胶工业(宁波)有限公司 |

15 |

| 上海中石化三井化工有限公司 |

12 |

| 惠州忠信化工有限公司 |

4 |

展望未来,在产业结构调整政策的继续鼓励下,我国双酚A行业一体化程度进程将加快。据统计数据,2020年,中国双酚A行业有新增产能计划投放,但与其上游苯酚丙酮及下游PC行业相比,新增产能相对有限,仅28万吨左右,产量或将面临紧张的局面,另外随着大型炼化一体化企业的加入,我国双酚A行业竞争态势加剧,市场集中度将持续上升。

| 生产企业 |

苯酚丙酮 |

双酚A |

聚碳酸酯(PC) |

环氧树脂(不完全统计) |

| 浙江石化 |

65吨/年 —季度末 |

23万吨/年(—期) 二季度末 |

28万吨/年(一期) 二季度末 |

|

| 利华益维远化学 |

35万吨/年 三季度未 |

|

|

|

| 台化苯酚(宁波) |

17万吨/年(扩产) 三季度 |

|

|

|

| 科思创(上海) |

|

5万吨/年(扩产) 2020年底前 |

5万吨/年(扩产) 2020年底前 |

|

| 万华化学 |

|

|

14万吨/年(二期) 二、三季度 |

|

| 沧州大化 |

|

|

10万吨/年 三季度 |

|

| 海南华盛 |

|

|

26万吨/年(一期) 四季度 |

|

| 河北林源 |

|

|

|

1万吨/年 |

| 珠海宏昌 |

|

|

|

3.8万吨/年(扩产) |

| 山东三岳 |

|

|

|

10万吨/年 |

| 合计 |

117 |

28 |

81 |

14.8 |

相关行业分析报告参考《2020年中国双酚A市场调研报告-市场供需现状与未来趋势预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。