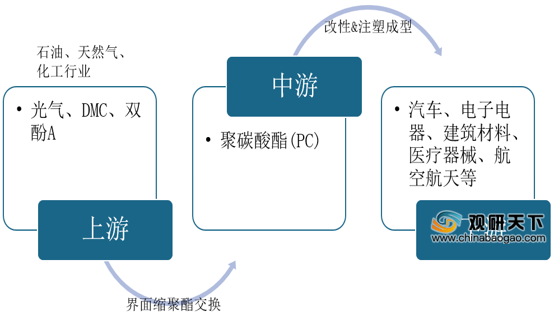

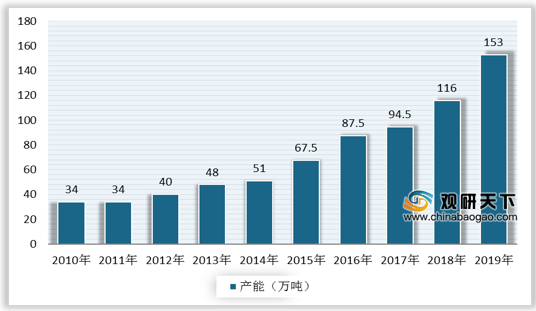

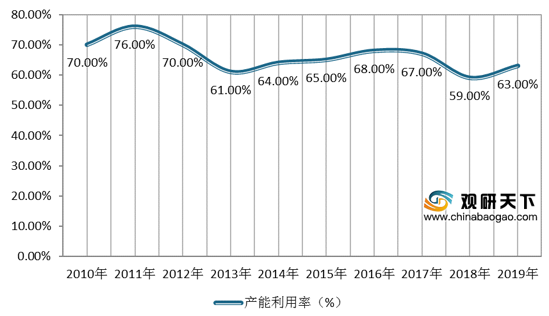

近几年来,随着经济的高速发展,我国聚碳酸酯产业发展迅猛,产能不断增加。数据显示,2019年我国聚碳酸酯产能为153万吨,较2018年增长37万吨,产能利用率也有所回升,达到63%左右。

从企业产能分布看,聚碳酸酯在中国起步较晚,生产工艺的技术壁垒相对较高,国内聚碳酸酯产能高度集中。我国的聚碳酸酯行业生产企业主要分布在上海、山东和浙江等省市,包括科思创(中国)、嘉兴帝人、上海三菱、中石化三菱等外资独资及中外合资企业,也有鲁西化工、利华益维远等国有及民营企业。

| 企业 |

产能:万吨/年 |

生产工艺 |

企业性质 |

| 科思创(中国) |

45 |

酯交换法 |

外资独资 |

| 鲁西化工 |

30 |

界面光气法 |

国有企业 |

| 嘉兴帝人 |

15 |

界面光气法 |

外资独资 |

| 利华益维远 |

13 |

非光气法 |

民营企业 |

| 中国蓝塑 |

10 |

非光气法 |

国有企业 |

| 浙铁大风 |

10 |

非光气法 |

民营企业 |

| 上海三菱 |

10 |

界面光气法 |

外资独资 |

| 甘宁石化 |

7 |

非光气法 |

民营企业 |

| 万华化学 |

7 |

界面光气法 |

民营企业 |

| 中石化三菱 |

6 |

非光气法 |

中外合资 |

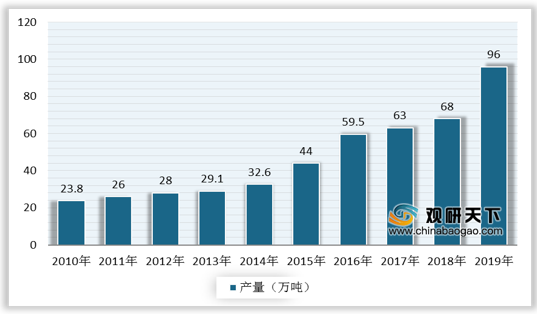

由于产能逐渐释放,我国聚碳酸酯产量保持增长,但企业生产的产品同质化高,主要集中在中低端产品,中高端产品供给不足,很大程度上依赖于进口。数据显示,2019年我国聚碳酸酯产量为96万吨。

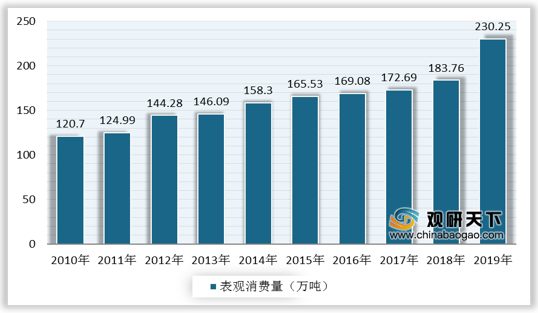

另外,我国对聚碳酸酯的需求量也在持续增长,据统计,2019年我国聚碳酸酯表观消费量达到230.25万吨左右,同比增长25.29%,增长迅速。随着国内需求量的稳步增加,各地新建或扩建装置将陆续投产,新增产能不再局限于华东、华北地区,华中、华南地区均有投建计划。

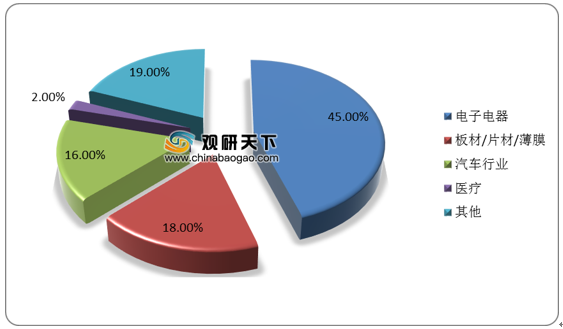

聚碳酸酯下游应用广泛,电子电器材料、汽车材料、建筑材料是行业最为主要的几个领域。数据显示,2019年,我国聚碳酸酯市场需求分布中,电子电器占比最大,达45%,板材/片材/薄膜占比18%,汽车领域占比16%,三者合计占比约80%。

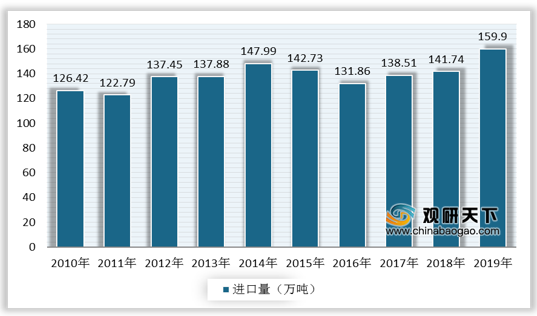

进口方面,中国的聚碳酸酯进口量保持较高的水平,2019年我国聚碳酸酯进口量出现明显的增长,达到159.90万吨,较上年增长18.16万吨。自2012年以来,我国聚碳酸酯产业对外依存度总体呈现下降态势,2019年首次下降至70%以下,达到69.45%,但仍处于较高的水平,意味着我国聚碳酸酯产品结构存在很大的改善空间,未来要实现进口替代,需要企业扩大生产规模降低平均成本,提升技术水平,加大研发高性能高品质的PC上的投入。

相关行业分析报告参考《2020年中国聚碳酸酯市场分析报告-行业现状调查与投资前景研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。