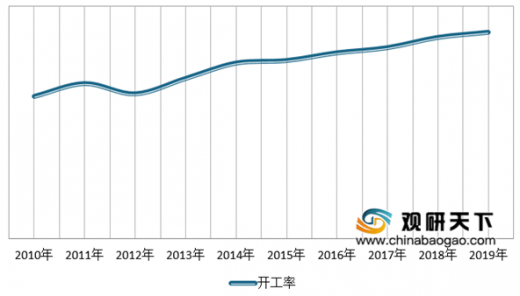

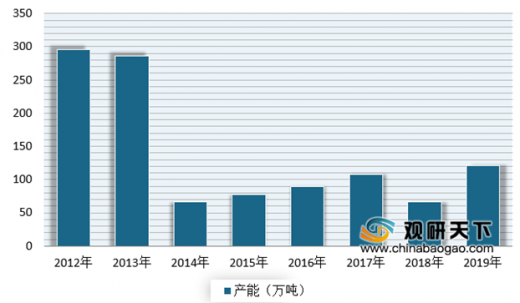

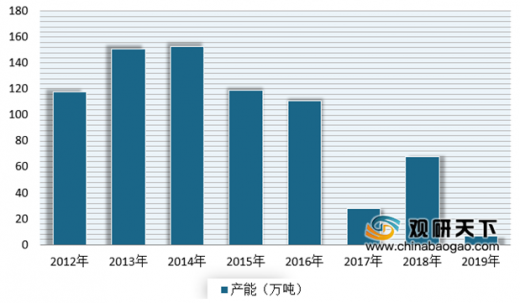

产能方面,在经历结构优化调整、落后产能加速出清后,自2016年以来,随着供给侧结构性改革深入以及环保约束力度的加大,PVC 市场供求关系得到改善,产能得到小幅回升。根据数据显示,2019 年中国聚氯乙烯现有产能为 2,518万吨。其中2019 年聚氯乙烯行业新增加产能121 万吨,退出产能规模为7万吨。

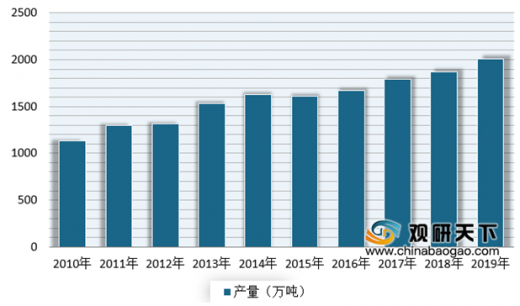

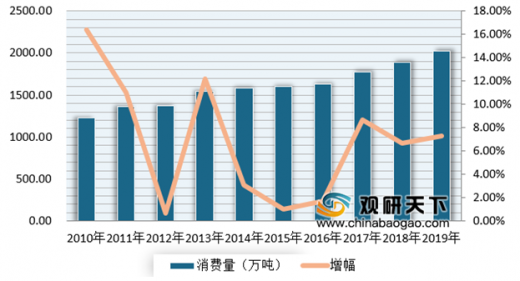

市场需求方面,自2009年以来,受下游市场需求的推动,我国聚氯乙烯消费量呈现逐年增长态势。根据数据显示,到2019年,我国PVC 表观消费量达到了2,027万吨,同比增长 7.3%。

目前聚氯乙烯在我国广泛应用于管材、型材、薄膜、电线电缆、地板革等。而同时由于在生产和使用方面相较于传统建筑材料更为节能,,是国家重点推荐使用的化学建材,因此在房地产相关的管材、型材领域中占比较大,分别达到了32.5%、21%。

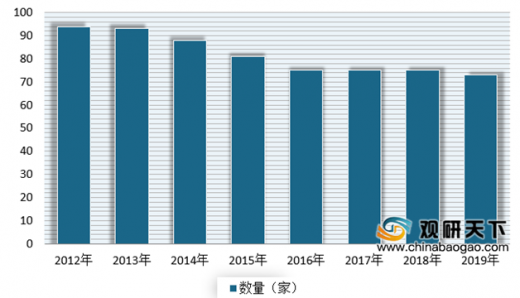

市场竞争格局方面,在经历行业结构优化后,我国 PVC 行业整体布局正朝着日趋合理的方向发展。数据显示,截止到2019年,我国聚氯乙烯生产企业共计 73 家,主要分布在 21 个省市、自治区及直辖市,平均规模为34 万吨。其中新疆中泰化学股份有限公司、新疆天业(集团)有限公司、陕西北元化工集团股份有限公司、内蒙古君正能源化工集团股份有限公司、天津大沽化工股份有限公司、茌平信发聚氯乙烯有限公司、宁夏金昱元化工集团有限公司、安徽华塑股份有限公司、山西瑞恒化工有限公司、泰州联成塑胶工业有限公司、内蒙古亿利化学工业有限公司、新疆圣雄能源股份有限公司、台塑工业(宁波)有限公司是产能前 10位的企业,共计占据国内42.3%的市场份额。其中产能较大的企业主要集中于我国西北、华北、华东等地区。

| 排序 |

企业名称 |

PVC |

糊树脂 |

总产能 |

|

| 电石法 |

乙烯法 |

||||

| 1 |

新疆中泰化学股份有限公司 |

170 |

- |

3 |

173 |

| 2 |

新疆天业(集团)有限公司 |

130 |

- |

10 |

140 |

| 3 |

陕西北元化工集团股份有限公司 |

125 |

- |

- |

125 |

| 4 |

内蒙古君正能源化工集团股份有限公司 |

70 |

- |

10 |

80 |

| 天津大沽化工股份有限公司 |

10 |

70 |

- |

80 |

|

| 5 |

茌平信发聚氯乙烯有限公司 |

70 |

- |

- |

70 |

| 6 |

宁夏金昱元化工集团有限公司 |

65 |

- |

- |

65 |

| 7 |

安徽华塑股份有限公司 |

64 |

- |

- |

64 |

| 8 |

山西瑞恒化工有限公司 |

60 |

- |

- |

60 |

| 泰州联成塑胶工业有限公司 |

- |

60 |

- |

60 |

|

| 9 |

内蒙古亿利化学工业有限公司 |

50 |

- |

- |

50 |

| 新疆圣雄能源股份有限公司 |

50 |

- |

- |

50 |

|

| 10 |

台塑工业(宁波)有限公司 |

- |

40 |

7 |

47 |

从企业规模结构来看,截止到2019年,我国年产量超过百万吨级的聚氯乙烯生产企业共计3 家,规模在50 万吨-100 万吨/年的聚氯乙烯生产企业共计9 家,规模在30-50 万吨/年的企业数量有30家;此外产能规模低于 30 万吨/年的企业不断减少。由此可见,近年来我国聚氯乙烯企业集中度相对较低的局面得到明显改善。

| 规模 |

企业数(家) |

产能合计(万吨) |

产能占比 |

|||

| 2018 年 |

2019 年 |

2018 年 |

2019 年 |

2018 年 |

2019 年 |

|

| ≥100 万吨 |

3 |

3 |

403 |

438 |

16.8% |

17.4% |

| 50

万吨-100

万吨 |

6 |

9 |

390 |

579 |

16.2% |

23.0% |

| 30

万吨-50 万吨 |

30 |

28 |

1,116 |

1,035 |

46.4% |

41.1% |

| 10

万吨-30 万吨 |

25 |

24 |

436.5 |

413.5 |

18.2% |

16.4% |

| ≤10 万吨 |

11 |

9 |

58.5 |

52.5 |

2.4% |

2.1% |

| 合计 |

75 |

73 |

2,404 |

2,518 |

100% |

100.0% |

以上数据资料参考《2020年中国PVC市场分析报告-产业竞争格局与发展规划趋势》。

各类行业分析报告查找请登录chinabaogao.com 或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。