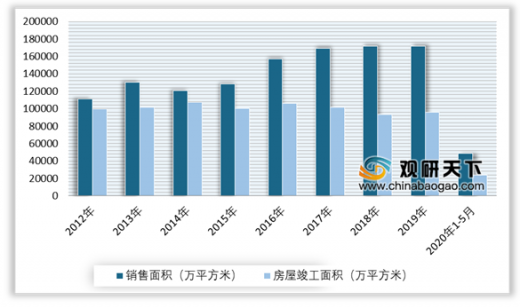

在下游领域,PVC塑料地板广泛应用于家庭、学校、商业等各种场所,其市场需求与房地产业有着紧密的联系。随着城镇化率的持续上升,我国房地产行业仍有较大发展空间,将带动PVC塑料地板市场份额的持续发展。数据显示,2019年,全国商品房销售面积171558万平方米,同比下降0.1%,竣工面积95942万平方米,同比增长2.6%;2020年1-5月,商品房销售面积48703万平方米,同比下降12.3%,房屋竣工面积23687万平方米,下降11.3%。

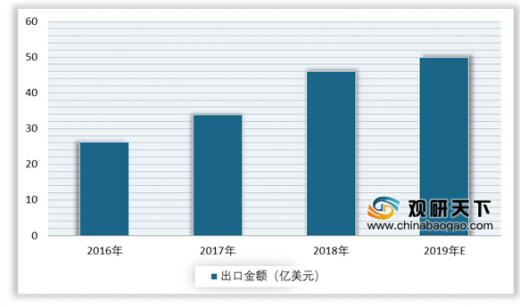

凭借生产成本及产业链优势,中国成为PVC塑料地板的主要生产地区。受欧美国家PVC塑料地板进口需求的持续增长,我国PVC塑料地板出口规模也快速增长。根据海关数据显示,2016-2018年我国出口PVC塑料地板金额从26.18亿美元增长到45.98亿美元,2019年达到**亿美元。

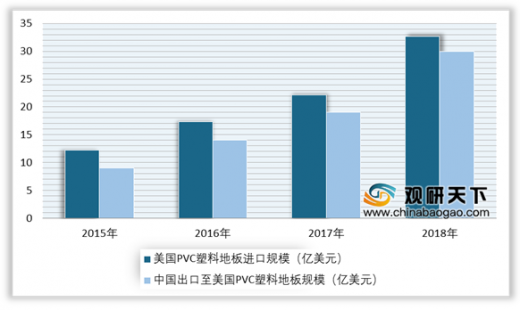

而美国作为我国PVC塑料地板产品进口依赖国,且依赖程度不断提高,短时间内难以摆脱中国供应。根据海关数据显示,2015-2018年,我国出口至美国的PVC塑料地板销售额由8.43亿美元提高至30.12亿美元,占总进口额比重达到92%。

我国PVC塑料地板行业企业数量较多,两极分化严重。小型生产企业因技术实力不足且生产规模有限,难以进入国际知名品牌商的供应体系;规模化生产企业如泰州市华丽塑料有限公司和张家港市易华润东新材料有限公司等凭借渠道、质量、技术、规模等综合优势,在国内外市场展开竞争,市场份额较为稳定。

企业名称 |

简要情况 |

泰州市华丽塑料有限公司 |

设立于1995年,注册资本4880万元,主要从事塑料地砖、PVC透明片、PVC面膜等塑料制品的生产与销售,产品销往欧美、中东及非洲等地区 |

浙江天振竹木开发有限公司 |

设立于2003年,注册资本5000万元,是生产、研发、销售竹地板、竹塑复合地板、塑晶地板、石塑地板的专业生产企业。产品销往浙江、上海、北京等城市和地区及出口北美、欧洲、东南亚等国家 |

张家港市易华润东新材料有限公司 |

设立于1999年,注册资本2002万元,主营业务为PVC塑料地砖、贴墙板、离型纸、塑料片材生产。产品销往中国、欧美、中东、亚太等国家和地区 |

上海劲嘉建材科技有限公司 |

设立于2003年,注册资本2800万美元的外商投资企业,主要从事橡塑地、面砖等新型建筑材料的生产与销售 |

帝高力装饰材料(江苏)有限公司 |

设立于2007年,注册资本2668万美元的外商投资企业,主要从事PVC塑料地板的设计与研发、生产、销售、服务。产品全部销往海外,包括美国、英国、法国、德国、意大利、瑞典、挪威、希腊、澳大利亚、台湾等国家和地区 |

随着环保标准的提高,以及消费者对产品个性化和品质化的追求提升,未来我国PVC塑料地板行业将有以下发展趋势:

发展趋势 |

具体内容 |

行业集中度逐渐提高 |

目前,国内外生产PVC塑料地板的企业数量众多,市场较为分散,各企业在生产规模、技术水平、品牌效应等方面相差较大,具备规模化生产能力及核心技术的企业较少。因此,对于规模效应、技术先进、资金实力较为雄厚的企业将有较大的竞争优势,而生产效率低、产品质量一般的企业将面临淘汰,市场份额进一步集中 |

设计研发技术持续创新 |

为了满足消费者多层次、多样化的需求,对PVC塑料地板的研发需要更为贴近市场,企业需根据消费者对外观呈现、铺装方式、后期维护的定制化、个性化需求进行开发设计,从而提升产品竞争力,带动行业高速发展 |

规模化生产与现代技术融合 |

随着行业内新产品、新工艺持续创新,PVC塑料地板制造企业需通过引进智能生产线,实现标准化、自动化、数控化的生产作业,降低对人工的依赖性,提高PVC塑料地板的生产效率与生产产能,从而在规模化、品质化的生产中建立竞争优势 |

绿色环保成为发展潮流 |

随着行业标准的升级、产业政策的推动以及消费者对家居装饰的环保性能要求的提升,国内PVC塑料地板行业的绿色环保发展趋势将愈发明显 |

数据来源:公开资料整理(WYD)

以上数据资料参考《2020年中国PVC塑料地板市场现状分析报告-市场深度调研与发展趋势研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。