工艺对比 |

氯化法 |

硫酸法 |

原料 |

高钛渣+氯气 |

钛精矿+硫酸 |

产品 |

金红石型 |

金红石型、锐钛型 |

工艺 |

流程短,技术难度高 |

流程长 |

生产方式 |

连续化低 |

间歇式 |

能源消耗 |

低 |

高 |

酸回用率 |

75% |

13% |

环保成本 |

小 |

污水多,大 |

行业壁垒 |

概述 |

资金壁垒 |

钛白粉行业是资金密集型行业,新建一座年产 3 万吨的硫酸法工厂 至少需要投资 2 亿元,如果使用氯化法生产,设备成本将更高,总成本将达到 6 亿元。除此之外,氯化法投产周期较长一般至少要 4-5 年时间 |

技术壁垒 |

钛白粉生产分为硫酸法和氯化法。其中硫酸法生产虽然发展时间较 长,技术较为成熟,但是生产工艺较为复杂,每一步都需要精准的控制,这些 都需要企业长期积累才能逐步完善,而且还需要考虑处理废酸废渣等环保问题。 氯化法生产工艺难度较大,对设备要求较高,我国多使用进口设备,还未完全 掌握核心技术,对于小型企业,缺乏研发能力更是难以进入。 |

政策壁垒 |

钛白粉行业的产业政策和环保政策都严格限制着新的准入者进入。 在近些年环保压力下,公司的建设规模、技术水平、环保投入和循环经济模式 都受到整体条例的约束。2013 年颁布的钛白粉行业准入条例明确指出禁止产能 低于 5 万吨/年的企业扩产,2019 年 11 月修订的产业调整目录更是限制新建硫 酸法钛白粉产能。 |

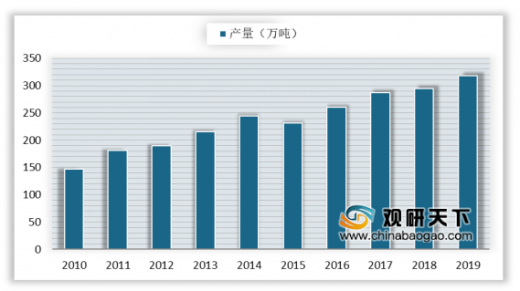

2010-2019年我国钛白粉行业产量稳中有升,截至2019年,我国维持正常生产条件的41家全流程型企业的综合产量达318万吨,同比增幅为7.69%。其中,金红石型为254.5万吨,占比80.01%;锐钛型为51.8万吨,占比16.28%;颜料级及其他产品为11.8万吨,占比3.71%。

目前,我国制作钛白粉仍以硫酸法为主,但受国家环保政策影响,氯化法钛白粉产量及占比呈现较快上升趋势。我国氯化钛白粉产量从2013年的2.4万吨增至2019年的20.9万吨,占比从1.1%增至2019年的6.6%。

2019年,中国钛白粉行业具有正常生产条件、规模以上的全流程型生产商共有40家,综合有效产能为384.5万t/a,同比增长7.7%。其中,前十纯碱企业产能占比合计67.6%。

序号 |

生产商 |

工厂数 |

综合茶能(万t/a) |

1 |

龙蟒佰利联 |

5 |

91 |

2 |

中核钛白 |

3 |

33 |

3 |

樊纲钒钛 |

3 |

23.5 |

4 |

金浦钛业 |

3 |

23 |

5 |

山东东佳 |

2 |

22 |

6 |

中国化工集团 |

2 |

20 |

7 |

云南大互通(集团) |

2 |

13 |

8 |

广西金茂 |

2 |

12 |

9 |

宁波新福 |

1 |

12 |

10 |

山东道恩 |

1 |

11 |

涂料、塑料、造纸、油墨、橡胶为钛白粉的主要应用领域,其中,涂料以53.3%的占比成需求最大的领域,其次是塑料,占比为27.4%。

作为重要的工业原材料,钛白粉一直在不同的工业领域中发挥着十分重要的作用,是应用最广、用量最大的一种无机颜料。随着国民经济的稳步增长,下游应用领域的持续发展,对钛白粉的市场需求也呈现出增长态势,2019年我国钛白粉表观需求量为234.6万吨,同比2018年增长4.0%,人均表观需求量为1.68Kg,稍高于2018年。

随着国民经济的稳步增长,下游领域对钛白粉的需求呈增长态势。2019年我国钛白粉表观需求量为234.6万吨,同比增长4%,人均表观需求量为1.68Kg。

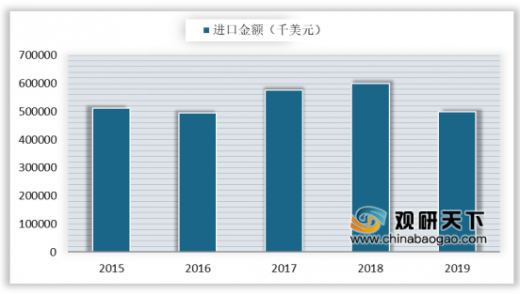

近年来,我国钛白粉进口量处于波动下降态势,2019年钛白粉进口数量同比下降15.4%至167108吨,出口金额同比下降16.9%至499048千美元。

以上数据资料参考《2020年中国钛白粉市场分析报告-行业深度研究与发展动向前瞻》。

各类行业分析报告查找请登录chinabaogao.com 或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。