参考观研天下发布《2019年中国乙烯-醋酸乙烯共聚物(EVA)市场分析报告-行业运营态势与发展动向预测》

EVA的性能与乙酸乙烯酯(VA)的含量有很大的关系,一般来说,VA含量在10%-20%范围时为塑性材料,而VA含量超过30%时为弹性材料。

| VA含量 |

最终应用 |

一般性质 |

| 1%-6% |

常用膜(烘烤食品袋、冷冻食品袋、冰袋、尿布包装袋等) |

韧性、透明性好 |

| 6%-15% |

农膜、吹塑、挤出层压膜、泡沫膜塑成型、注塑、拉伸包装、电线电缆 |

良好的冲击强度、低温性能、拉伸性能 |

| 15%-20% |

粘合剂、涂层、挤出发泡鞋材 |

耐用力开裂性较好、低温性能好、机械强度欠缺 |

| 20%-40% |

热熔胶、地毯背衬、光伏胶膜 |

快速粘结性能好 |

从EVA工艺来看,目前国内外EVA树脂的生产主要采用高压法连续本体聚合工艺,根据所采用反应器的不同,高压法连续本体聚合工艺通常可分为管式法工艺和釜式法工艺两种。

| 项目 |

管式法 |

釜式法 |

备注 |

| 单套规模 |

35万t/a |

14万t/a |

/ |

| 单程转化率 |

25-35% |

10-20% |

/ |

| 投资 |

低 |

高 |

20万t管式与10万t釜式投资相当 |

| 生产成本 |

低 |

比管式高1000元左右 |

以18%VA的EVA为例 |

| 产品类型 |

标准薄膜 |

挤出涂覆 |

/ |

| 产品特点 |

相对分子质量分布窄,长支链少儿不规则 |

相对分子质量分布宽,长支链多而均匀 |

/ |

以EVA树脂为主要原料,具有隔热、保温、防震、不吸水的特点。据相关数据显示,现阶段国内的EVA主要用途为发泡、造粒,制作鞋底等方面应用最为普遍,约占到国内整体EVA消耗量的34%左右。

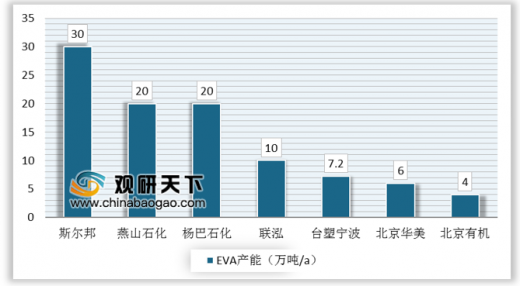

我国于20世纪70年代就进行了EVA树脂高压法连续本体聚合工艺的研究,目前国内斯尔邦现有30万吨EVA产能,包括一套20万吨的管式装置和一套10万吨的釜式装置,合计产能30万吨产能位居国内第一。

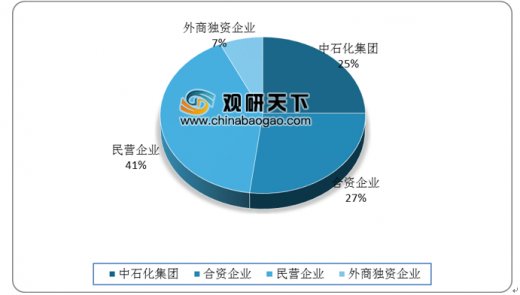

目前我国EVA树脂生产企业呈现多样化的特点。北京燕化及北有机隶属于中石化集团,扬巴公司、北京华美聚合均为合资企业,联泓新材料与盛虹斯尔邦石化均为民营企业,宁波台塑则为外商独资企业。

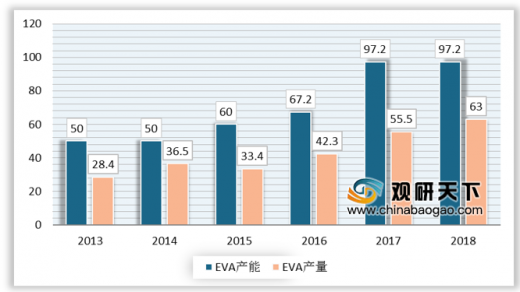

伴随消费量的增长,国内EVA产能和产量均实现逐步增长,自2013年的50万吨/年,增长到2018年的97.2万吨/年,产量也从2013年的28.4万吨增至2018年的63万吨。

国内EVA装置多采用高压本体聚合工艺,可以切换生产高压聚乙烯(LDPE),除了北京东方石化有机化工厂装置专产EVA树脂,其余均兼产LDPE,导致开工率始终不高。

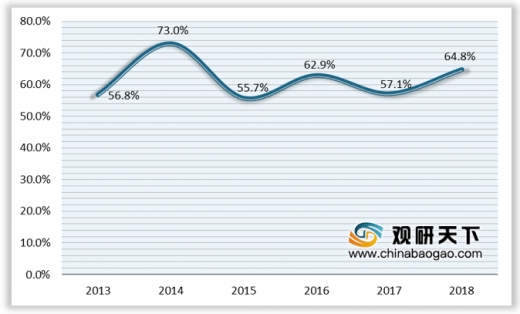

相比较聚乙烯、聚丙烯等聚烯烃大宗商品,EVA的市场相对较小,中国石化在EVA产品销售渠道不够完善也会大大影响EVA产品开工率。据相关数据显示,2010-2018年平均开工率仅为62.79%,产量平均增速18.81%,2018年国内EVA产量63.0万吨,开工率64.8%。

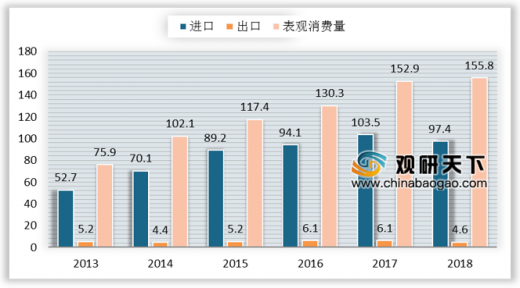

受益于下游需求的高增长,国内EVA表观消费量从2013年至2018年实现翻倍增长,复合增速达到了15.5%。2017年我国EVA进口量达到103.5万吨,为近些年来最高,而2018虽同比下降5.9%,但仍有97.4万吨,依然维持在较高水平。

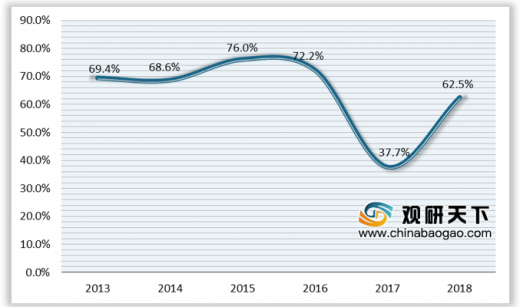

尽管国内EVA产能一直增长,但我国EVA市场却面临结构性失衡。近些年来,我国EVA进口依存度一直维持在60%以上,高端产品表现尤为明显。国产EVA主要以中低端料为主,对于高VA含量的EVA仍然存在缺口。

未来几年,我国EVA树脂产能的继续增长,或将能基本满足市场需求,甚至会出现产能过剩局面。但同时,未来我国EVA树脂行业或仍将面临着结构性矛盾,一方面,我国EVA树脂以通用牌号产品为主,同质化竞争激励,产能或将过剩;另一方面,我国EVA树脂高端产品或仍将需要通过进口解决。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。