1、监管体制

参考观研天下发布《2019年中国二硫化碳市场分析报告-市场竞争现状与未来前景研究》

中石化联合会是石油和化工行业具有服务和一定管理职能的全国性、综合性的社会中介组织。目前拥有专业协会52个,基本覆盖了石油化工行业的各个领域。中石化联合会下设无机盐协会,包括二硫化碳分会等18个分会。协会的主要任务是:反映企业诉求,维护企业权益;协助政府推进行业管理工作,促进行业技术进步和产业升级,提高无机盐工业整体水平。

2、行业主要法律法规及监管政策

行业主要法律法规及监管政策

| 年份 |

政策规划 |

颁发单位 |

主要内容 |

| 2016年 |

《中华人民共和国国民经济和社会发展第十三个五年规划纲要》 |

全国人大审议通过 |

减少政府对价格形成的干预,全面放开竞争性领域商品和服务价格,放开电力、石油、天然气、交通运输、电信等领域竞争性环节价格。 |

| 2016年 |

《中华人民共和国节约能源法》(2016年7月修订) |

国家实行固定资产投资项目节能评估和审查制度。不符合强制性节能标准的项目,建设单位不得开工建设;已经建成的,不得投入生产、使用。 |

|

| 2014年 |

《中华人民共和国环境保护法》(自2015 年1 月1日起施行) |

编制有关开发利用规划,建设对环境有影响的项目,应当依法进行环境影响评价。未依法进行环境影响评价的开发利用规划,不得组织实施;未依法进行环境影响评价的建设项目,不得开工建设。 |

|

| 2014年 |

《中华人民共和国安全生产法》(自2014年12月1日起施行) |

矿山、金属冶炼、建筑施工、道路运输单位和危险物品的生产、经营、储存单位,应当设置安全生产管理机构或者配备专职安全生产管理人员。矿山、金属冶炼建设项目和用于生产、储存危险物品的建设项目竣工投入生产或者使用前,应当由建设单位负责组织对安全设施进行验收;验收合格后,方可投入生产和使用。 |

|

| 2012年 |

《中华人民共和国清洁生产促进法》 |

在进行技术改造过程中,应当采取以下清洁生产措施:(一)采用无毒、无害或者低毒、低害的原料,替代毒性大、危害严重的原料;(二)采用资源利用率高、污染物产生量少的工艺和设备,替代资源利用率低、污染物产生量多的工艺和设备;(三)对生产过程中产生的废物、废水和余热等进行综合利用或者循环使用。 |

|

| 2008年 |

《中华人民共和国循环经济促进法》 |

企业应当采用先进或者适用的回收技术、工艺和设备,对生产过程中产生的余热、余压等进行综合利用。 |

|

| 2013年 |

《危险化学品安全管理条例》 |

国务院 |

新建、改建、扩建生产、储存危险化学品的建设项目,应当由安监部门进行安全条件审查。 |

| 2005年 |

《中华人民共和国工业产品生产许可证管理条例》 |

任何企业未取得生产许可证不得生产列入目录的产品。任何单位和个人不得销售或者在经营活动中使用未取得生产许可证的列入目录的产品。 |

|

| 2016年 |

《石化和化学工业发展规划(2016-2020 年)》 |

国家工信部 |

企业两化融合水平大幅提升,实现信息化综合集成的企业比例达到35%。石化化工智能工厂标准体系基本建立,在石化、煤化工、轮胎、化肥等领域建成一批石化智能工厂和数字车间。 |

| 2015年 |

《关于做好二硫化碳行业准入管理工作的通知》 |

各省工业和信息化主管部门会同安全生产、环境保护等部门对本地区二硫化碳生产企业进行全面排查,依法淘汰间歇焦炭法等落后生产工艺。对达不到安全生产和环境保护条件的二硫化碳生产企业,提请当地政府责令停产整顿。 |

|

| 2013年 |

《二硫化碳行业准入条件》 |

新建、改扩建二硫化碳生产装置单套规模不得低于2万吨/年,总规模不应低于5 万吨/年。淘汰污染严重、工艺落后的木炭法二硫化碳生产装置。准入条件实施起两年内,淘汰以焦炭为原料的间歇焦炭法二硫化碳生产装置。现有间歇焦炭法二硫化碳生产装置安全、环保不符合本准入条件要求的,应当立即整改,并经相关部门验收合格后方可继续生产。 |

|

| 2015年 |

《建设项目安全设施“三同时”监督管理办法》(2015年修正) |

原国家安监总局 |

已经批准的建设项目及其安全设施设计有下列情形之一的,生产经营单位应当报原批准部门审查同意;未经审查同意的,不得开工建设:(一)建设项目的规模、生产工艺、原料、设备发生重大变更的;(二)改变安全设施设计且可能降低安全性能的;(三)在施工期间重新设计的。 |

| 2012年 |

《危险化学品建设项目安全监督管理办法》 |

|

建设项目未经安全审查和安全设施竣工验收的,不得开工建设或者投入生产(使用)。 |

| 2015年 |

《环境保护综合名录》(2015年版) |

原国家环保部 |

“高污染、高环境风险”产品名录,包括837 项产品,其中,包含二硫化碳(天然气加压非催化法工艺除外;焦炭流化床连续法工艺除外) |

| 2016年 |

《石油和化学工业“十三五”发展指南》 |

中石化联合会 |

无机盐行业加快功能化、系列化、精细化、环保化等产品和技术研发。“十三五”期间,累计新增探明天然气储量目标为4.45万亿立方米。 |

二、行业发展概况

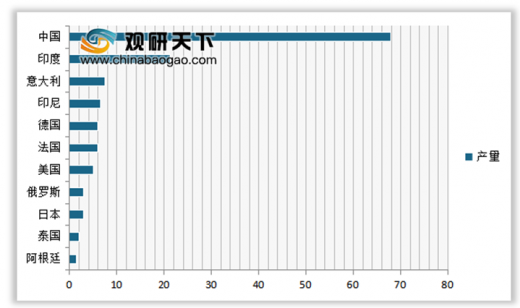

目前,中国是全球二硫化碳生产、消费第一大国,二硫化碳海外市场产量最大的国家为印度,其余主要分布在美国、意大利、德国、印尼、日本等国家,客户主要集中在粘胶纤维、橡胶助剂、有色金属矿采选、农药及环境治理等行业。从产量来看,全球二硫化碳第一大生产国为中国,其产量约占全球总产量的52%;第二大生产国为印度。

三、市场供求状况

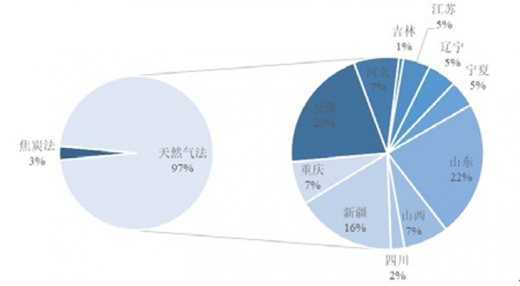

在供给侧改革及行业产业政策驱动下,国内二硫化碳生产企业数量大幅缩减,二硫化碳供需关系由供大于求转变为供需平衡的局面,主要生产企业均处于高开工率状态,二硫化碳价格处于稳中有升的态势。根据数据显示,2015-2017年我国天然气法二硫化碳产量逐年增长,年均复合增长率为10.86%。

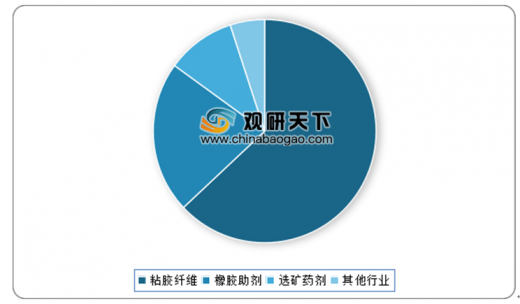

需求方面,二硫化碳是一种重要的化工原料,我国是二硫化碳的生产及需求大国。二硫化碳下游产品主要分为粘胶纤维、橡胶助剂、选矿药剂以及其他药剂。其中粘胶纤维为我国二硫化碳下游的主要产品,根据数据显示,粘胶纤维占总体的63%。

四、市场技术水平特征与竞争格局分析

1、市场技术水平

自发现二硫化碳以来,全球二硫化碳产业共诞生了三代工业化生产技术,分别为木炭法、焦炭法、天然气法。

| 三代工业化生产技术特点如下 |

|

| 第一代:木炭法 |

木炭法生产二硫化碳技术,是最早的传统生产技术。该生产工艺存在浪费资源、污染严重、生产过程易发生爆炸、火灾、中毒等安全事故。 |

| 第二代:焦炭法 |

焦炭法生产二硫化碳技术,是中国特有的专利技术。该生产工艺具备原材料价格低、可以小规模生产、工艺简单且投资回报高的特点,但同样存在单台反应设备生产能力小,浪费资源、污染严重,生产过程易发生爆炸、火灾、中毒等安全事故。 |

| 第三代:天然气法 |

天然气法生产二硫化碳技术,可实现连续化、自动控制的清洁化生产,是目前世界二硫化碳行业主流先进技术。具备以下特点:1)全密闭连续化生产、劳动生产率高,便于大规模生产;2)未反应的硫和硫化氢循环利用,对环境安全,可实现绿色环保的稳定生产模式;3)自动化、智能化程度高;4)需要充足的天然气供应条件;5)工艺流程长且投资金额大。 |

| 周期性 |

区域性 |

季节性 |

| 由于主要下游行业呈现一定周期性波动,因此二硫化碳行业具有一定的周期性特征 |

二硫化碳产品下游行业主要为粘胶纤维行业,客户主要集中在华东、华中、东北、西南等地区,因此二硫化碳行业呈现一定的区域性特征。 |

无明显季节性 |

2、竞争格局

目前我国生产二硫化碳的主要企业比较分散,其主要有辽宁瑞兴、星宇化工、宁夏紫光、安迪苏南京、山东新和成等企业。

| 企业名称 |

基本情况 |

| 辽宁瑞兴 |

辽宁瑞兴主要生产经营二硫化碳、高纯五硫化二磷、硫磺、黄磷和亚硫酸钠等产品。 |

| 星宇化工 |

星宇化工成立于2002年,拥有两条单套天然气法连续性生产工艺3万吨/年生产装置,具备年产6万吨二硫化碳的生产能力。 |

| 宁夏紫光 |

宁夏紫光成立于2013年,主要产品为蛋氨酸,副产品为二硫化碳,年产二硫化碳能力为5万吨。 |

| 安迪苏南京 |

安迪苏南京主要产品为蛋氨酸,二硫化碳为其附属产品。目前蛋氨酸规模为14万吨,二硫化碳产能规模为5万吨。 |

| 山东新和成 |

山东新和成主要产品为蛋氨酸,二硫化碳为副产品。二硫化碳生产规模为5万吨。 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。