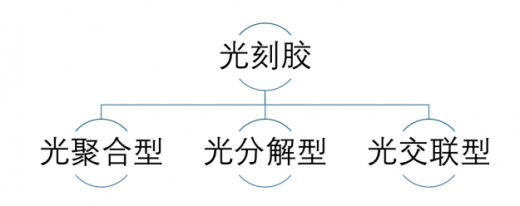

基于感光树脂的化学结构,光刻胶可以分为三种类型。①光聚合型,采用烯类单体,在光作用下生成自由基,自由基再进一步引发单体聚合,最后生成聚合物,具有形成正像的特点。②光分解型,采用含有叠氮醌类化合物的材料,经光照后,会发生光分解反应,由油溶性变为水溶性,可以制成正性胶。③光交联型,采用聚乙烯醇月桂酸酯等作为光敏材料,在光的作用下,其分子中的双键被打开,并使链与链之间发生交联,形成一种不溶性的网状结构,而起到抗蚀作用,这是一种典型的负性光刻胶。

参考观研天下《2019年中国光刻胶市场分析报告-市场供需现状与发展动向研究》

按应用领域分类,光刻胶可分为PCB 光刻胶、LCD 光刻胶、半导体用光刻胶。

主要类型 |

主要类型 |

PCB 光刻胶 |

干膜光刻胶、湿膜光刻胶、光成像阻焊油墨等 |

LCD 光刻胶 |

彩色滤光片用彩色光刻胶及黑色光刻胶、LCD/TP衬垫料光刻胶、TFT–LCD中Array用光刻胶等 |

半导体用光刻胶 |

G 线光刻胶、I 线光刻胶、KrF光刻胶、ArF光刻胶等 |

其他 |

CCD摄像头彩色滤光片的彩色光刻胶、MEMS光刻胶、触摸屏透明光刻胶、生物芯片光刻胶 |

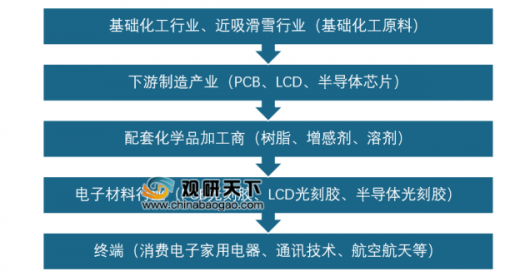

光刻胶产业链覆盖范围非常广,上游为基础化工材料行业、精细化学品行业,中游为光刻胶制备,下游为电子加工厂商、各电子器产品应用终端。由于上游产品直接影响下游企业的产品质量,下游行业企业对公司产品的质量和供货能力十分重视,常采用认证采购的模式。由于对采购成本和认证成本的控制,上游供应商和下游采购商形成了比较稳固的合作模式,新的供应商加入供应链比较困难。

我国化工产品原料品种齐全,可以为光刻胶产业提供充足和价格低廉的基础原料供给,但是由于资金和技术的差距,生产光刻胶的原料如引发剂、增感光刻胶树脂等被外资垄断导致光刻胶自给能力不足。当下电子产业链已经主要被日本、韩国、台湾地区的大公司控制,我国电子化学品供应商要突破现有的产业格局需要在研发、市场开拓方面付出巨大的努力。

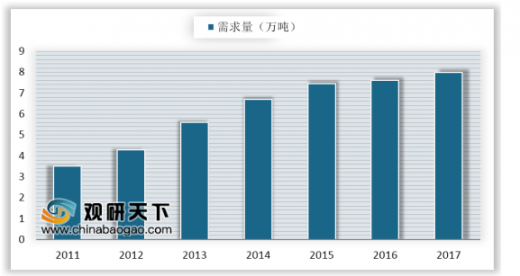

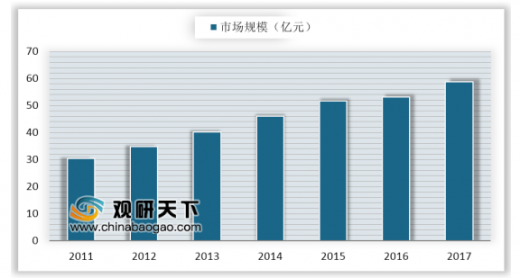

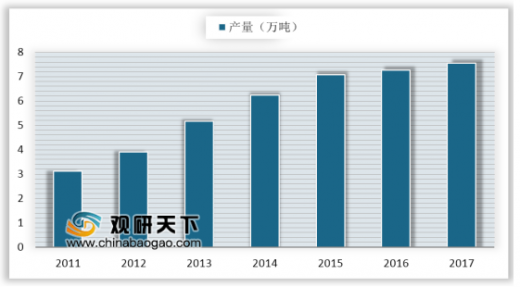

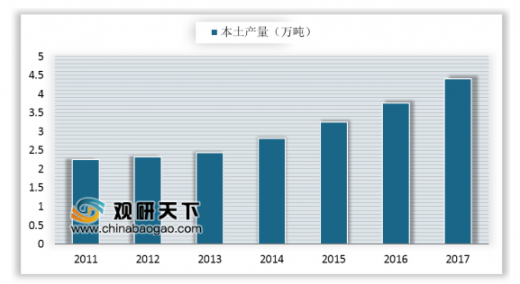

2011-2017 年我国光刻胶需求量与市场规模连续增长,至2017年我国光刻胶需求量已达7.99万吨,年复合增长率达14.69%;市场规模达到58.7亿元,年复合增长率达11.59%。光刻胶需求量远大于本土产量,我国光刻胶产业仍有大量的发展空间。

据统计资料显示,2017年中国光刻胶行业产量达到7.56万吨,较2016年增加0.29万吨,其中,中国本土光刻胶产量为4.41万吨,与7.99万吨的需求量差异较大,说明我国供给能力还需提升。

2011-2017年,中国光刻胶均价也整体呈现下降趋势,近几年,由于我国高端光刻胶产能的提升,光刻胶的均价也有所升高,2017年中国光刻胶的均价为7.35万元/吨。

光刻胶处于各行业产业链上游,具有举足轻重的地位。当前中美贸易摩擦持续,美方试图通过关税、禁运等途径对我国关键材料进行封锁、制约我国半导体及相关产业发展,因此,我国必须快速推进半导体产业及关键材料、设备的国产化率,避免对产业链造成重创。

从技术水平来看,PCB光刻胶是目前国产替代进度最快的,飞凯材料已经在高端的湿膜光刻胶领域通过下游厂商验证;面板光刻胶进度相对较快,目前永太科技CF 光刻胶已经通过华星光电验证;半导体光刻胶目前技术较国外先进技术差距较大,仅在G 线与I 线有产品进入下游供应链,北京科华目前KrF(248nm)光刻胶目前已经通过中芯国际认证,ArF(193nm)光刻胶正在积极研发中。

主要类型 |

细分类型 |

国内规模(亿元) |

年增速 |

国产化进程 |

PCB光刻胶(320-450nm) |

干膜光刻胶 |

32.1 |

7-8% |

几乎全部进口,飞凯材料湿膜光刻胶已具备量产能力,下游验证较快 |

湿膜光刻胶 |

20 |

5-6% |

||

光固化阻焊油墨 |

17.2 |

7-9% |

自给率约15%左右,国内厂家差距不大 |

|

面板光刻胶 |

彩色和黑色光刻胶 |

5 |

10% |

几乎进口,国内永太科技CF光刻胶目前已经通过华星光电验证,未来将逐步放量 |

LCD触摸屏光刻胶 |

1.1-1.5 |

>10% |

苏州瑞红占30%-40%,其他台湾新应材料及台湾凯阳 |

|

TFT正性光刻胶 |

5-6 |

<10% |

大部分进口 |

|

LED光刻胶 |

宽谱g/i/h线(365/405/433nm) |

2-3 |

25% |

多进口,国内自由基引发剂以久日新材料为主,阳离子引发剂销售以强力新材料为主 |

半导体光刻胶 |

磺化橡胶类光刻胶 |

0.3 |

10-15% |

用于4-5寸分立器件,国内已基本完成替代进程 |

g/i线光刻胶 |

2 |

约15% |

目前北京科华、苏州瑞红已实现部分替代,其余来自台湾和日本等法躲国家与地区 |

|

KrF/ArF光刻胶 |

5 |

约20% |

几乎全部进口,国内北京科华KrF光刻胶通过中芯国际认证,其他处于研发阶段,ArF光刻胶仅有北京科华立项 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。