碳纤维是一种含碳量在95%以上的高强度、高模量纤维的新型纤维材料。它是由片状石墨微晶等有机纤维沿纤维轴向方向堆砌而成,经碳化及石墨化处理而得到的微晶石墨材料。碳纤维“外柔内刚”,质量比金属铝轻,但强度却高于钢铁,并且具有耐腐蚀、高模量的特性,在国防军工和民用方面都是重要材料。它不仅具有碳材料的固有本征特性,又兼备纺织纤维的柔软可加工性,是新一代增强纤维。

具有许多优良性能,碳纤维的轴向强度和模量高,密度低、比性能高,无蠕变,非氧化环境下耐超高温,耐疲劳性好,比热及导电性介于非金属和金属之间,热膨胀系数小且具有各向异性,耐腐蚀性好,X射线透过性好。良好的导电导热性能、电磁屏蔽性好等。

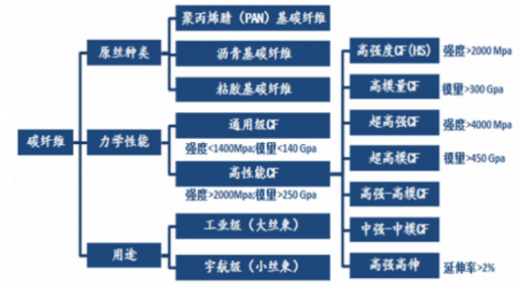

碳纤维根据原丝种类主要分为聚丙烯腈(PAN)基碳纤维、沥青基碳纤维和粘胶基碳纤维。其中,PAN基碳纤维由于生产工艺相对简单,产品力学性能优异,用途广泛,占碳纤维总量的90%以上。此外,碳纤维根据力学性能可分为通用型和高性能型;按用途可分为工业级和宇航级两类,亦称为大丝束和小丝束。

一、发展现状

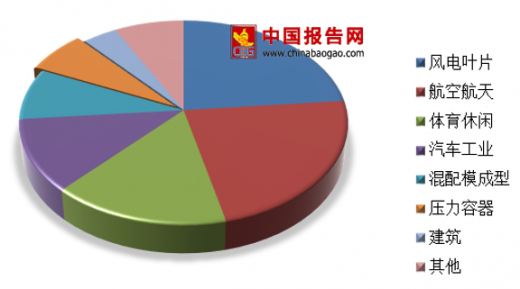

碳纤维是发展国防军工与国民经济的重要战略物资,广泛应用于风电叶片、航空航天、体育用品、汽车工业、混配模成型、压力容器、建筑补强、电子电器等领域。2017年,风电叶片依然是碳纤维第一大应用领域,其消费占碳纤维总需求量的23.5%;航空航天是除风电叶片外的碳纤维第二大应用领域,其消费量占碳纤维总量的22.8%;体育休闲、汽车工业、混配模成型、压力容器、建筑补强的消费量分别占碳纤维总需求量的15.7%、11.6%、8.2%、6.7%、3.8%。

近年来在国家相关部委的推动下,我国碳纤维产业在产业化和规模化发展方面取得了重大突破。碳纤维产业进入前所未有的新的发展阶段,在我国完整的碳纤维研发链条下的碳纤维工程化研发出现了加速发展的势头,初步形成了以山东、江苏和吉林等地为主的碳纤维产业聚集地,培育了威海拓展、中复神鹰和江苏恒神等碳纤维生产骨干企业和一批碳纤维复合材料及制品企业。

目前国产虽然有越来越的企业开始布局碳纤维产业,但整体发展节奏仍然较为缓慢,产品仍然集中在低模量区间,高端产品仍然完全依赖进口。

目前国外碳纤维主要是和玻纤混合使用,碳纤维只在叶片中横梁、前后边沿及页面表面有所应用。国内的南通东泰于08 年8 月使用碳纤维材料作为叶片主梁生产处国内第一篇2 兆瓦风力发电机叶片,填补了我国风电行业的一项空缺。

随着发电单机功率的增大,要求叶片长度不断增加,碳纤维在叶片中将扮演越来越重要的角色。未来随着碳纤维价格的下降,其在风力发电上将得到更多的应用。

二、市场供求

1、全球

碳纤维制备技术发源于日本,经过漫长的技术改进和市场培育,日本、美国实现了对碳纤维核心技术和产业的垄断。20世纪八九十年代,波音公司对碳纤维的需求带动了日本东丽公司的大发展。20世纪90年代,美国国防发展对关键材料碳纤维国产化的要求推动了美国赫氏公司的大发展。

近年来,受需求端稳步增长刺激,全球碳纤维理论产能不断增加。2017年,全球全球碳纤维理论产能达到14.71万吨。而且全球碳纤维产能集中于美国、日本、中国三大地区,呈现高度集中的特征。

其中,美国的碳纤维理论产能最大,为3.86万吨,比重达到26%;排行第二的是日本,其碳纤维理论产能为2.72万吨,占比达到19%;中国大陆的碳纤维产能为2.60万吨,仅次于美国和日本,比重为18%;前三国家合计占比达63%,超过六成。

韩国、中国台湾和匈牙利的碳纤维理论产能也分别达到了0.90万吨、0.88万吨、0.81万吨;其它国家或地区的理论产能均在0.80万吨以下。

根据预测,到2020年全球碳纤维市场总需求将达到11.2万吨,对应未来几年年复合增速约10.0%。从下游应用的行业分布来看,风电叶片、航空航天(含军用领域)和体育休闲约占据总市场需求量的60%。

2、中国

碳纤维性能优异,广泛应用于风电叶片、航空航天、体育用品、汽车工业、混配模成型、压力容器、建筑补强、电子电器等领域,被誉为"黑色黄金"。近年来,我国碳纤维的需求量呈现波动增长的态势。以体育用品及风电叶片的强劲增长带动了我国碳纤维的消费量。2017年,我国碳纤维需求量实现高速增长,达到2.35万吨。

近年来中国对碳纤维的需求量日益增长,碳纤维已被列为国家化纤行业重点扶持的新产品,成为国内新材料行业研发的热点。为全面掌握碳纤维核心技术,国内企业注重自主创新,某些关键设备的研发已取得突破性成果,而且原材料供应充足。我国碳纤维产业技术特点十分明显,技术多元化越来越受到重视。

目前我国从事碳纤维复合材料研制及生产的单位近百家,但国内碳纤维大部分是小丝束,单条线产能仅有百吨级,规模效应无法发挥,导致国产碳纤维成本甚至高于国外的市场售价,行业普遍处于亏损状态。

数据显示,2017年我国国内企业碳纤维销量大约是7400万吨,销量/产能比为28.46%,同期国际销量/产能比为57.20%,如不考虑中国因素,其他国家的销量/产能比为63.40%。可见,我国碳纤维企业的销量/产能比要远低于其他国家平均水平,具备较大的提升空间。

三、竞争格局

目前,全球碳纤维市场被日本东丽、日本东邦、日本三菱丽阳及美国赫克塞尔等少数几个公司所垄断,日本东丽和美国赫克塞尔是全球经营最为成功的碳纤维生产企业。

我国碳纤维行业目前仍处于初级阶段,由于碳纤维行业涉及精馏纯化、高分子合成、化纤纺制、高温处理、表面处理及界面科学等多学科交叉,且精密制造的工艺门槛甚高,掌握高性能碳纤维研发核心技术并能够实现稳定、成本可控的规模化生产的企业较少,绝大多数企业不能满足航空航天等高端产业的规模化应用需求,主要围绕体育休闲等低端领域;在高性能碳纤维研发生产方面,国内部分碳纤维企业基本实现T700级、T800级碳纤维技术突破,但稳定性、产品离散度等指标与国外优势企业相比存在一定差距。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。