(1)碳五树脂

随着全球乙烯原料呈现轻质化趋势,乙烯蒸汽裂解炉的开工率下降,导致全球树脂原料的供给出现减缓趋势。而近年来以我国为代表的亚洲国家和地区的乙烯装置规模不断扩大,相应带来碳五原料的增加,已成为全球碳五树脂的主要生产和出口基地。

参考观研天下发布《2018年中国石油树脂市场分析报告-行业深度调研与发展前景研究》

国内因胶粘剂市场和路标漆市场对碳五树脂品质要求的提升,降低了部分非纯间戊二烯树脂的市场需求,为品质较高的碳五树脂生产企业创造了发展机会。

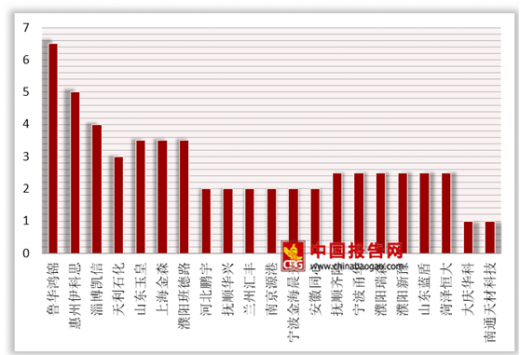

2017 年我国主要碳五树脂生产企业及产能情况(单位:万吨/年)

(2)碳九树脂

截至 2017 年,齐隆集团(含山东齐隆和抚顺齐隆)为我国碳九树脂产能大的企业,其碳九树脂总产能达到 8.0 万吨/年,恒河材料碳九树脂总产能约为6.0 万吨/年,鲁华泓锦碳九树脂设计总产能为 4.76 万吨/年。

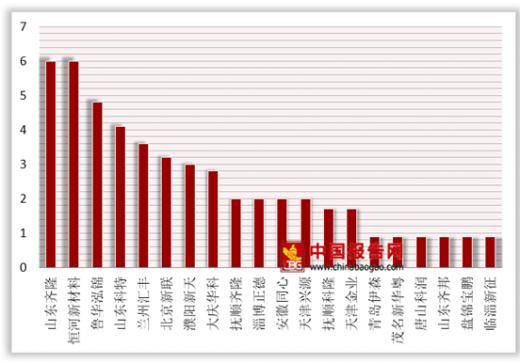

2017年我国主要碳九树脂生产企业及产能情况(单位:万吨/年)

(3)加氢树脂

受到下游生产地域集中的影响,我国加氢树脂需求地域较为集中。华南华东市场是我国终端制造业的主要生产区域,在我国热熔胶市场发展之初,汉高、富乐、波士胶等众多外资企业将加工厂设立在广东、福建等地,所以中国加氢树脂初主要需求集中在广东、上海和江苏等市场,上述企业 初占据了中国加氢树脂 90%以上的需求量。

截至 2017 年,我国加氢树脂生产企业主要有扬子伊士曼、恒河材料、濮阳瑞森以及鲁华泓锦。

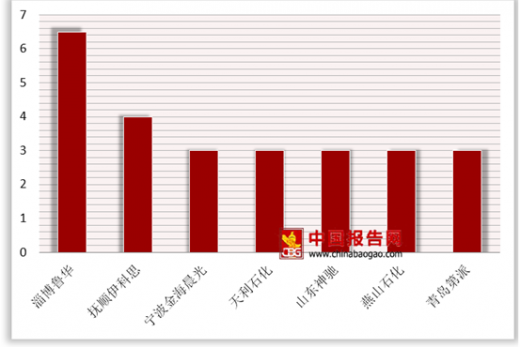

2017 年我国主要加氢树脂生产企业产能情况(单位:万吨/年)

3、异戊橡胶行业国际异戊橡胶行业起步较早,受原材料异戊二烯的产量和生产技术门槛的限制,国际异戊橡胶生产格局相对稳定,目前世界主要生产异戊橡胶的国家有俄罗斯、日本、美国及中国。

截至 2017 年底,我国异戊橡胶总产能已达到 25.5 万吨/年。我国装置产能较大的异戊橡胶企业主要有鲁华泓锦和抚顺伊科思等,装置产能分别为 6.5 万吨/ 年和 4.0 万吨/年,其他企业装置产能均在 3.0 万吨/年左右。

4、叔丁胺行业

目前我国叔丁胺行业的主要生产企业有巴斯夫及本公司。随着我国规模化叔丁胺装置陆续建成投产和环保要求日益提高的趋势下,导致生产能力较小、技术水平较低的生产厂家陆续停产,我国生产厂家已由原来的十几家减少到现在的少数几家。目前国内叔丁胺产品实际总生产能力约在 2.6 万吨/年,本公司的叔丁胺产能为 0.78 万吨/年,占据国内主要市场。

与上下游行业的关联性及对本行业发展的影响

碳五、碳九分离及综合利用行业与上下游行业之间均具有较强的关联性。上下游行业的发展状况对本行业产生重要影响。

1、上游行业发展状况对本行业的影响

(1)上游乙烯工业发展对本行业的影响

裂解碳五、碳九馏分主要来源于乙烯裂解装置,乙烯行业的发展对本行业发展产生较大影响。乙烯工业是石油化工产业的核心,乙烯产量是衡量一个国家石油化工发展水平的重要标志之一,相关产品占石化产品的 70%以上,在国民经济中占有重要地位。随着经济的快速发展,我国乙烯工业发展很快,产能迅速增长,成为仅次于美国的世界第二大乙烯生产国。我国乙烯的设计产能已由 2012 年的1,721 万吨增长到 2017 年的 2,571 万吨,年复合增长率达到 8.4%。根据国家统计局数据,2017 年我国乙烯产量约在 1,821 万吨,同比增长 2.3%。

我国乙烯工业集中度较高,呈寡头垄断格局。我国乙烯生产以大型央企中石化、中石化、中海油为主,部分合资企业也均为与上述央企合资,少量乙烯生产企业为地方国有大型企业。截至 2017 年末,我国共有 21 家乙烯生产企业、42 套生产装置,装置平均规模约 61.2 万吨/年。国内乙烯生产企业集中在中石化和中石油两大集团,两者的产能合计占全国总产能的近 66%。

伴随着近几年中国乙烯产业的快速发展和壮大,我国碳五、碳九资源规模增长迅速,已然成为全球 主要的综合利用市场。乙烯工业的持续发展将为碳五、碳九分离及综合利用行业提供稳定充足的原料供应。同时,由于碳五、碳九资源利用价值的日益提高,乙烯生产企业对副产物的重视程度日益提高,在促进碳五、碳九分离及综合利用行业持续发展的同时,也将提高乙烯装置的运营效率和综合竞争力。

2015─2017 年我国乙烯供需平衡表

| 乙烯 |

2015 年 |

2016 年 |

2017 年 |

| 设计产能 |

2,129.50 |

2,264.50 |

2,571.00 |

| 产量 |

1,714.60 |

1,781.14 |

1,821.80 |

| 进口量 |

151.50 |

165.00 |

215.70 |

| 出口量 |

- |

- |

- |

| 表观消费量 |

1,866.10 |

1,946.14 |

2,037.50 |

(2)原油价格和成品油价格对本行业的影响

国际原油价格走势和国内成品油价格波动,会影响本行业原料和产品的价格。国内碳五和碳九价格随市场需求的变化而发生变动,价格变动幅度与国内成品油的价格有一定联动关系。

2、下游行业发展状况对本行业的影响本行业产品主要用于胶粘剂、轮胎、路标漆、油漆、橡胶制造、医疗器械等国民经济领域的众多行业。随着经济的发展,上述行业产品的产量和需求量也不断增长,为本行业的发展提供良好条件。

(1)石油树脂下游影响

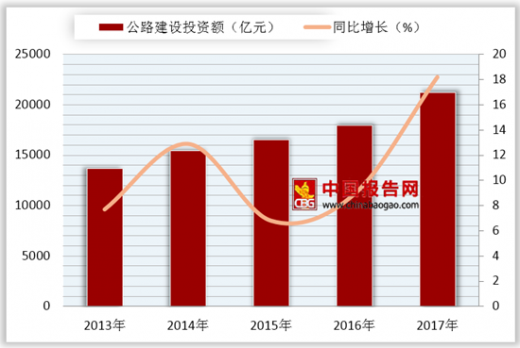

目前我国整体石油树脂产品多用于路标漆及胶粘剂行业,其中路标漆仍占较大比例。我国公路建设的日益增长及养护里程的增加为路标漆的市场需求提供了较大的发展空间,从而将继续带动路标漆用石油树脂的市场需求。根据交通运输部《2017 年交通运输行业发展统计公报》,2017 年末我国公路总里程 477.35 万公里,比 2016 年增加 7.82 万公里。公路密度 49.72 公里/百平方公里,增加 0.81 公里/百平方公里。公路养护里程 467.46 万公里,占公路总里程 97.9%。2017 年国内完成公路建设投21,253.33 亿元,比上年增长 18.2%。根据隆众资讯测算,路标漆的用量约为 5 吨/千米,同时考虑到道路的划线标志还需定期涂刷,城乡道路通常每年更新一次,高速公路 4-5 年更新一次。随着国家政府继续增加对道路等基础建设的投资,预计 2020 年全国路标漆需求量将超过 200 万吨/年。石油树脂在路标漆中用量在 10%-20%之间,未来道路漆用石油树脂市场有将近 15 万吨的增长空间。

2013 年─2017 年我国公路总里程及公路建设投资额情况

对于品质较好的高附加值石油树脂多用于胶粘剂行业。作为我国增长 快的胶粘剂品种,热熔胶市场在近几年发展迅猛,其在包装类、医药卫生用品、汽车粘合剂等方面的消费量持续快速增长,预计未来将保持 10%以上的增长速率,到 2020 年有望达到 70 万吨/年,较 2017 年消费量增长约 60%。

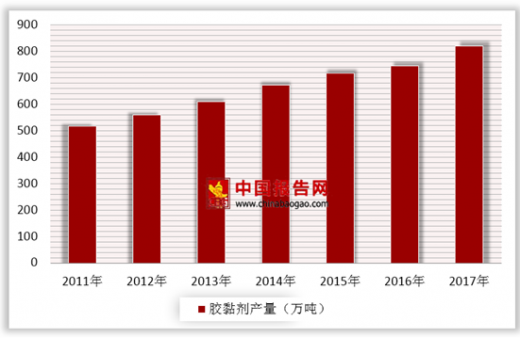

2011-2017年中国胶黏剂产量变化情况

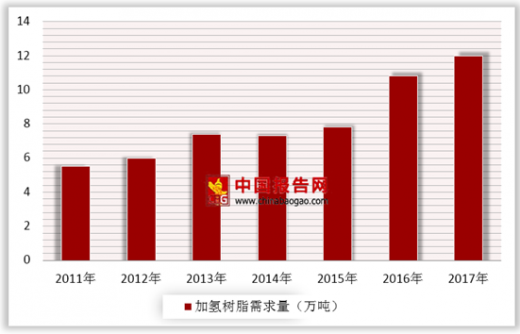

2011-2017年中国加氢树脂需求变化情况

数据来源:Wind 资讯

随着国民整体消费水平的提高,人们在制鞋、儿童用品、卫生巾等消费领域对于热熔胶的环保要求将会越来越高。目前包括婴儿纸尿布、成人医疗用品、卫生巾、宠物纸尿布等一次性卫生用品在中国的普及率只有 35%,未来还有巨大的发展空间。广阔的尿不湿和卫生用品粘合剂领域及高档包装用粘合剂领域将给加氢树脂带来一定的需求增长。下游主要终端市场发展情况

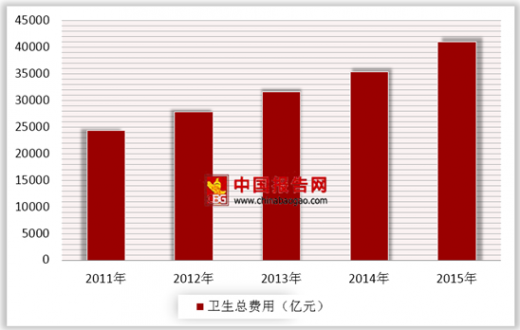

2011-2015年中国卫生总费用

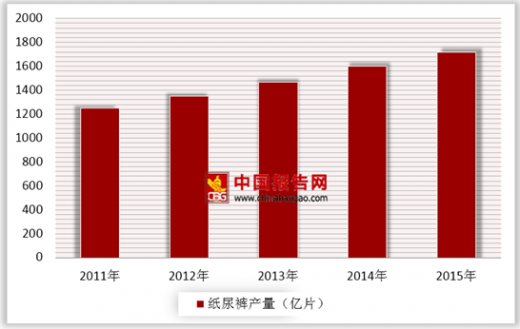

中国纸尿裤产量

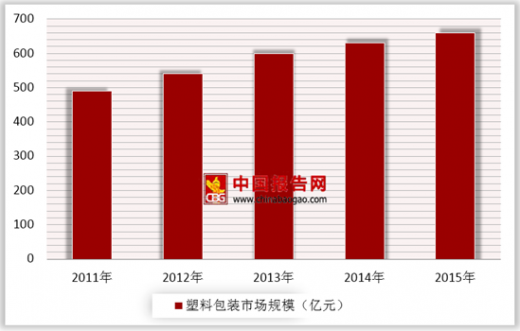

中国塑料包装市场

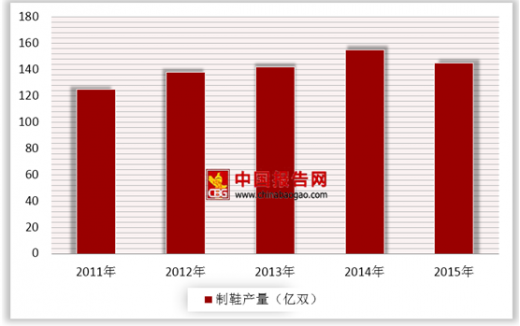

中国制鞋产量情况

数据来源:商务委

(2)异戊橡胶行业的下游影响

异戊橡胶主要应用于轮胎和医药卫生材料,其中,医药包装行业对异戊橡胶的需求量相对稳定。轮胎制造行业的景气度会对异戊橡胶产生一定影响,轮胎橡胶工业和汽车工业是影响异戊橡胶发展的重要因素。异戊橡胶作为性能 接近天然橡胶的胶种,对天然橡胶具有良好的替代效应,在国内轮胎和汽车供应持续稳定发展的条件下,如果天然橡胶价格保持企稳回升,异戊橡胶未来将保持稳定健康发展。

(3)叔丁胺产品的下游影响

叔丁胺产品主要用于生产橡胶助剂,目前,国内近 90%的橡胶助剂应用与汽车相关,橡胶助剂产量的 70%用于轮胎生产,轮胎工业和汽车工业是影响橡胶助剂发展的 重要因素。近年来,我国橡胶轮胎行业持续稳定发展,2017 年轮胎外胎累计产量 9.26 亿条,较 2016 年同期上涨 5.4%。预计到 2020 年中国轮胎产量将达到 14 亿条,较 2017 年增长约 34%,将有力带动橡胶加工量的上升,进而推动橡胶助剂 NS 和叔丁胺需求量上升。根据隆众资讯预测,按照现阶段橡胶促进剂添加比例约为每加工 1 吨橡胶添加 6.8 千克计算,截至 2020 年橡胶预期加工量在 1,220 万吨左右,将带动促进剂需求增长至 8.3 万吨。

资料来源:商务委,观研天下整理(TC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。