1、染料的分类

染料是指能使纤维或其他物质牢固着色的化合物,按来源可以分为天然染料和合成染料两大类。天然染料一般来源于植物、动物和矿物质,植物染料如茜素、靛蓝等;动物染料包括胭脂虫等。天然染料主要用于天然纤维(毛、麻、丝、棉)和部分人造纤维(牛奶纤维、大豆纤维、竹纤维、莫代尔等)纺织品上,还可以用在工艺品、皮具、竹木制品、化妆品上。合成染料主要从煤焦油分馏或石化初级产品加工后经化学加工而成。

参考观研天下发布《2018年中国染料行业分析报告-市场深度调研与发展前景预测》

纺织用合成染料按应用性能分为分散染料、活性染料、酸性染料、直接染料、阳离子染料、还原染料、硫化染料等几大类。

| 染料类别 |

简介 |

| 分散染料 |

分散染料属于非离子型染料,染液中呈现分散状态,颗粒很细,溶解度很低,主要用于涤纶纤维及其各类纺织品的染色和印花。 |

| 活性染料 |

活性染料分子结构中含有活性基因,在适当条件下,能够与纤维发生化学反应,形成共价键结合,主要用于棉为主的纤维素纤维及其各类纺织品的染色和印花。 |

| 酸性染料 |

含有硫酸基等水溶性基因,可在酸性、弱酸性或中性介质中直接上染蛋白质纤维,湿处理牢度相对较差,主要应用于羊毛、蚕丝、尼龙纤维及其各种纺织品的染色和印花,也可用于皮革、纸张、墨水、化妆品等的着色。 |

| 直接染料 |

直接染料不需依赖其他药剂就可直接染着于棉、麻、丝、毛等各种纤维,染色方法简单,色谱齐全,成本低廉,但耐洗和耐晒牢度较差,广泛应用于针织、丝绸、棉纺、线带、皮革、毛麻、造纸等行业,也可用于粘胶纤维的染色。 |

| 阳离子染料 |

该类染料因其在水中溶解后带阳离子,故称阳离子染料。阳离子染料色泽鲜艳,色谱齐全,染色牢度较高,但不易匀染,主要用于腈纶纤维。 |

| 还原染料 |

该类染料不溶于水,强碱溶液中借助还原剂还原溶解进行染色,染后氧化重新转变为不溶性的染料而牢固地固着在纤维上。由于其碱性较强,一般不适宜于羊毛、蚕丝等蛋白质纤维的染色。还原染料颜色鲜艳,色牢度好,但价格较高,色谱不全,不易均匀染色。还原染料主要用于棉布和印花染色。 |

| 硫化染料 |

该类染料大部分不溶于水和有机溶剂,但能溶解在硫化碱溶液中,但因其染液碱性太强,不适宜于染蛋白质纤维。硫化染料色谱较齐,价格低廉,色牢度好,但色光不鲜艳,但可在溶解后直接染着纤维。 |

染料主要的应用领域是各种纺织纤维的着色,同时也广泛地应用于塑料、橡胶、油墨、皮革、食品、造纸等工业,对丰富人们的物质生活和文化生活起着重要的作用。近年来,染料在光学和电学等方面的特性正逐渐为人们所认识,并逐步向信息技术、生物技术、医疗技术等现代高科技领域中渗透。

2、行业发展状况(1)国内染料行业发展状况

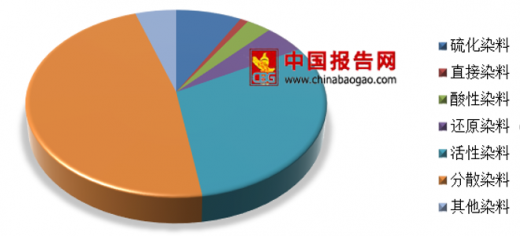

我国生产的主要染料包括分散染料、活性染料、硫化染料、酸性染料、直接染料、还原染料等。我国染料构成中,分散染料和活性染料在几类染料中产量和出口最大,上述两类产量约占染料总产量的79%。

中国的纺织染料制造业是伴随着下游纺织印染工业的发展而不断成长的。20世纪90年代以后,中国改革开放和世界纺织工业格局的调整推动了我国染料工业的迅猛发展,至2004年,中国的染料产量已位居世界第一,约占世界染料总产量的60%。根据数据,2000~2016十六年间,中国染料产量由25.7万吨提升至92.8万吨,年均复合增速为8.36%。

根据统计,“十二五”期间,我国染料行业工业总产值2,504.6亿元,年均增长8%,产品销售总收入2,370.6亿元,年均增长6%,利税总额332.3亿元,年均增长22.2%,染料总产量433.7万吨,年均增长4.5%。“十三五”开局,染料行业稳中有进,2016年、2017年全年实现工业总产值分别为598.5亿元、621亿元,产品销售收入分别为531.8亿元、591亿元,产量分别为92.8万吨、99万吨。

| 年份 |

2011年 |

2012年 |

2013年 |

2014年 |

2015年 |

2016年 |

2017年 |

| 工业总产 值(亿元) |

429.3 |

441 |

477.7 |

571.8 |

584.8 |

598.5 |

621 |

| 产品销售 |

417.2 |

426 |

461.8 |

538.5 |

527.1 |

531.8 |

591 |

| 染料产量(万吨) |

77.2 |

83.3 |

89.5 |

91.7 |

92.2 |

92.8 |

99 |

“十二五”初期,染料行业开启了淘汰落后、结构调整和绿色发展的转型之路。“十二五”期间,国内染料行业无论是对染料品种的把握,还是对生产技术的把握都取得了长足的进步。中国已经成为了世界上染料品种最全、产量最大的国家,少数龙头企业在国际市场上享有一定话语权。不仅如此,在一些细分领域上,少数中小企业生产的产品在国际某些细分市场上也具有较强的竞争力。“十二五”期间,国内染料行业的发展状况如下:

1)规模化发展迅速,产量提升

“十二五”期间,染料企业加快扩产和重组步伐,龙头企业规模逐步扩大。截至2015年,年产值超过5亿元的企业数量由2011年的14家增加到21家,销售收入超过3亿元的企业已将近30家,其中位列前三甲的浙江龙盛、闰土股份以及吉华集团的产量合计已经接近行业总产量的50%。

2)行业加快技术升级改造

行业整体效益提升一方面得益于规模化发展,另一方面得益于关键共性技术的突破。“十二五”期间,染料行业加大了清洁生产关键技术的开发,中高档新型活性染料的创制、染料废水处理及回收利用新技术开发等一批行业关键技术取得了突破。“十二五”期间,染料行业技术升级改造在染料行业蔚然成风,清洁生产、循环利用以及生产连续化、自动化的技术,普遍受到生产企业的高度重视。染料企业围绕节能减排不断改进生产装备、工艺技术,并结合自身实际不断吸收高新技术成果,大力推广染料清洁生产制备技术,减少了废水、COD等污染物的产生。企业经营者逐步树立起全方位的生态、环境和健康理念,加大环保综合治理的投入,自觉主动回收和利用废弃物,从而实现清洁生产和循环利用。

3)积极进行海外并购

“十二五”期间,中国染料企业在开拓海外市场方面也取得了可喜进步。2012年12月,浙江龙盛顺利完成债转股,合计持有德司达62.43%的股权,全面完成了对德司达的收购。浙江龙盛对全球最大的染料公司德国德司达公司的收购标志着中国染料企业登上全球舞台。

4)产品创新能力偏弱,差异化、满足中高端纺织品需求产品成长空间大

尽管我国染料供应的规模和影响力不断提升,但竞争力主要集中在较常规产品上。在差异化、满足中高端纺织品需求的品种的研发和生产、以及提供染整应用技术服务和解决方案方面,与欧美传统大公司仍有不小差距。国内印染企业长期发展来看,将面临客户更高的品质要求,更快的交货期,更能满足小批量多品种的印染加工要求,同时下游面临节能环保要求的压力也在变大。因此除了设备升级,管理提升外,印染企业对性价比更高的差异化、中高端染料,以及配套的应用工艺,都将有越来越大的需求。中国染料企业在向高端化、环保型、服务型、国际化方向的发展,在抢占欧美公司的市场份额方面仍有较大成长空间和机会。

5)应用技术和整体解决方案较弱,下游产业链合作机会大

目前传统国际公司如亨斯曼、昂高、德司达等,不仅正对下游客户提供产品,应用技术服务和问题解决方案,在纺织产业链的最终端上也进行大量投入,他们多年来与国际著名服装品牌商和面料商展开合作,并为其提供包括流行色制度、颜色标准管理服务,这种通过与下游终端客户建立合作关系,间接引导和影响印染企业对其产品的使用,增加印染及面料客户黏性,促进染料的销售的模式,也是中国染料企业未来发展的新方向。

(2)世界染料工业发展状况及趋势

世界染料工业始于19世纪,伴随着西欧有机化学研究工作的发展而出现。上世纪50年代,世界染料工业进入发展壮大时期,配合合成纤维的发展,分散染料、阳离子染料在染料工业中逐步占有显著地位。染料生产主要集中在德、英、瑞士、美、日本等国。

最近二十多年世界染料工业由于环境制约、纺织行业转移、布局调整、技术更新、用途拓宽等因素,亚洲国家初期通过给国外公司OEM贴牌生产,逐步提高染料生产水平和配套能力,最终使得染料工业的生产和供应结构在20世纪90年代末发生了历史上规模最大和范围最广的一次变化,染料的生产和供应中心从欧美国家向亚洲转移,有力地促进了亚洲国家特别是中国染料工业的发展。最近二十年来世界染料工业的发展呈现以下特点和发展趋势。

1)跨国公司不断重组,欧美三大公司控制世界染料市场的格局终被打破

近二十多年来,世界染料工业随着纺织纤维产量和品种的增加而快速发展。在世界染料市场上,现在的欧美三大公司即德司达、亨斯曼、昂高,由于差异化品种多、品质高、能满足中高端纺织品需求及提供染整技术解决方案和服务等多种因素,仍然占领了全球市场较大的市场份额。2001年,上述三大欧美公司(或其整合前的前身)在全球染料市场上占据了近50%的份额。

然而这一格局在近二十年逐步被打破,主要原因一方面是,20世纪90年代以后,由于环保治理要求的提高以及人工成本的上涨等,这些欧美染料公司不断收缩在本国的生产线,同时下游纺织和印染市场也大规模转移到亚洲,染料的生产制造基地相应地大规模向亚洲转移和发展。2000年以后,以中国、印度为代表的亚洲国家在世界染料市场中的产量逐年增加,中国的染料工业抓住机会得到了快速的发展。从2004年起,中国的染料产量已位居世界第一,约占世界染料产量的60%。

另一方面,在经济全球化发展的大趋势下,传统国际大公司经过多轮兼并重组,生产和采购方式发生了很大变化,有力促进了染料生产全球化。他们在亚洲国家建立了染料合资或独资企业生产核心或满足中高端需求附加值较高的差异化产品,而亚洲国家较常规的产品经过多年发展已经整体处于产能过剩,因此对于所需常规的产品大量采用了OEM方式,加大在中国和印度的外包加工,特别是大量采购染料原粉和滤饼后再进行进一步染料标准化后处理后,以多年来得到市场认可具有优势的自有品牌进行销售。

2)绿色、环保和差异化、满足中高端需求的产品成为未来发展方向

随着绿色生态深入人心和环保要求的日愈严格,“绿色纺织品”已经成为纺织品行业的标准和要求。很多国家和地区都制订了严格的标准,国际市场对纺织品和纺织化学品的“绿色壁垒”也越来越严厉。这其中最早开始的是欧盟委员会于2006年1月实施的《关于化学品注册、评估、许可和限制的咨询文件》即REACH法规。该法规涵盖产品范围之广、涉及产品之多、检验成本之高都是前所未有的。当然,“绿色壁垒”一方面设置了贸易壁垒,另一方面也促进了新型环保染料、技术的研发进程。可以预见,未来绿色环保型染料产品会成为染料行业的主要产品。随后,ZDHC发布了限制物质清单,促使服装品牌商在选择染料产品时更加注重环保品质,避免有毒化学物质超标。

随着国际纺织品市场上新的及改性纤维的开发以及各种纤维通过混纺、交织等以提高服装性能的应用的推广,同时印染设备升级换代和配套新工艺及节能减排和生态环保要求的不断提高,一些早期开发的染料已越来越表现出某些性能上(诸如染色牢度、匀染性、提升性、同色性、鲜艳度等)的不足和缺陷。因此,近十年市场上涌现出了一批能够满足新的需求的差异化染料产品。这其中一部分是新结构的染料,另有一大部分是对原有品种染料的改进,这类改进包括染料分子官能团优化、配方优化和功能开发等,主要体现为改变染料分子官能团提高染色性能和染色效果、通过复拼增效优化新的配比从而提高染色应用效果,或满足新的环保工艺的要求。这些也将是染料行业未来发展的重点之一。

近些年国内印染市场使用的具有差异化、满足中高端纺织品需求的产品的开发主要还是依赖传统国际大公司。然而随着这些公司在国内市场的相对竞争力逐步减小,差异化、满足中高端纺织品需求染料的市场空白逐步增大;同时,国内印染行业因产业不断升级和纺织品服用性能的持续发展而对新染料的需求不断提升,差异化、满足中高端纺织品需求的染料必将是染料行业未来发展的重点之一。

3、行业的竞争格局和市场化程度

从染料主要产区看,我国染料企业主要集中在浙江、江苏及上海三个主要省市,三个省市的染料生产量、出口量占全国总量的90%以上。其中,浙江省是目前我国乃至世界上最大的染料生产基地,其产量又占全国总产量的60%,集中了60多家生产企业,包括浙江龙盛、闰土股份、吉华集团等大型染料生产企业,上述3家企业的产量已接近全行业总产量的50%。目前分散染料的生产集中度非常高,其中偶氮类分散染料主要集中在浙江龙盛、闰土股份、吉华集团3家企业中,而蒽醌类分散染料主要集中在亚邦股份等企业;活性染料、酸性染料的生产也正在开始由分散走向集中。

中国共有约500家染料生产企业,总体而言生产以中低端常规产品为主。目前能够建立自有销售网络和自有产品体系和标准,有能力直接把产品销售到终端直接客户的染料企业相对较少。大多数染料生产企业规模和实力不强,能生产的产品系列不全,这些企业主要是通过贸易商销售或者替其它大型染料企业代工为主。还有少数企业生产品种虽然少,但是建立了上下游产业链配套和生产技术优势,形成了较大的规模,在某些产品领域具有较大竞争力和议价能力,在单一品种上保持有较大的市场份额,但相对较少建立针对下游的市场销售网络直接销售到终端客户,以贸易商销售和贴牌加工为主。

| 企业名称 |

简要情况 |

| 亨斯曼 (HUNTSMAN) |

该公司为美国的化工著名企业。其从瑞士汽巴精化公司收购了染料和纺织助剂部门,该部门是全球主要纺织染整解决方案主要提供者之一。该公司主要产品系列有分散染料、活性染料、酸性染料、毛用染料及各类前处理,染色印花及后整理助剂等。 |

| 昂高(Archroma) |

该公司为美国私人投资公司SKCapitalPartners旗下的纺织特种化学品公司。该公司主要产品系列有分散染料、活性染料、酸性染料、硫化染料及各类前处理,染色印花,后整理助剂及乳剂产品等。 |

| 德司达(DyStar) |

该公司由拜耳、赫斯特和巴斯夫的纺织染料部门在1995年和1999年两次合并而成。2012年底浙江龙盛成为控股股东。该公司在经营上和浙江龙盛相对独立,主要产品系列有分散染料、活性染料、酸性染料、还原纺织助剂等。 |

| 浙江龙盛 |

该公司于2003年在上海证券交易所上市。该公司已发展为包括染料,中间体,房地产,钢铁等板块的综合性公司。2017年总资产463.53亿元,营业总收入151.01亿元。该公司在化工主要产品上有分散染料、活性染料、酸性染料、阳离子染料、中间体等,拥有“龙盛”, “科华素”等品牌。 |

| 闰土股份 |

该公司于2010年在深圳证券交易所上市。该公司2017年总资产89.79亿元,营业总收入60.57亿元,净利润9.43亿元。该公司主要产品为分散染料、活性染料、中间体、保险粉等。 |

| 德美化工 |

该公司于2006年在深圳证券交易所上市。该公司2017年总资产30.11亿元。营业总收入24.56亿元,净利润4,052.86万元。该公司主要产品为纺织助剂及其他化工原料等。 |

| 安诺其 |

该公司于2010年在深圳证券交易所上市。该公司2017年总资产17.79亿元,营业总收入13.33亿元,净利润8,363.59万元。该公司主要从事新型纺织染料的研发、生产、销售及提供相关技术服务。 |

| 亚邦股份 |

该公司于2014年在上海证券交易所上市。该公司2017年总资产44.96亿元,营业总收入24.36亿元,净利润5.03亿元。公司主要从事纺织染料及染料中间体的研发、生产、销售和服务。 |

| 吉华集团 |

该公司于2017年在上海证券交易所上市。该公司2017年总资产47.81亿元,营业总收入24.56亿元,净利润4.34亿元。该公司从事染料、中间体及其他化工产品的研发、生产和销售。 |

| 日华 |

即日华化学株式会社(NICCA),在纺织、洗涤、化妆品、造纸等领域提供相应产品和技术支持服务。是日本最大的纺织助剂供应商之一,在浙江建有浙江日华,主打中国市场。 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。