一、乙烯下游产品美国市场竞争压力可控

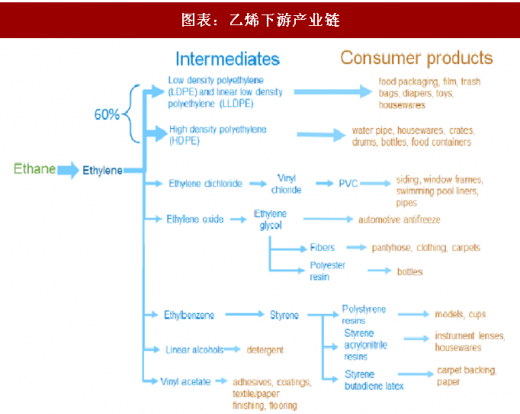

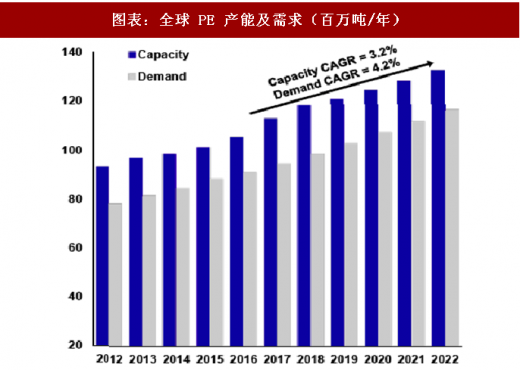

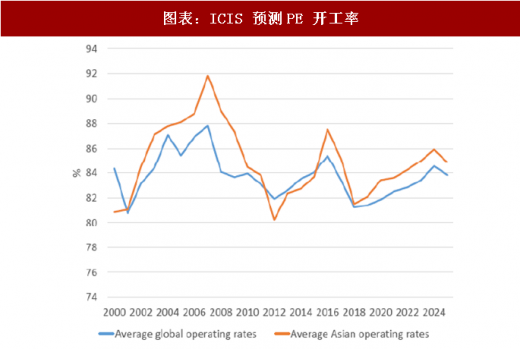

乙烯的副产品和衍生品的下游市场趋势对于分散乙烷裂解装置的产品单一性风险至关重要。在乙烯下游消费结构中,PE 占比超过 60%。根据菲利普斯 66 公司预测,2017-2022 年全球 PE 产能复合增速 3.2%,需求复合增速 4.2%。ICIS 预计,2018-2022 年,受美国新增产能集中投放影响,但受良好的经济支撑,全球 PE 项目开工先降后升,但始终维持在 80% 景气线以上水平。

二、美国乙烷裂解项目有优势,但对国内冲击可控

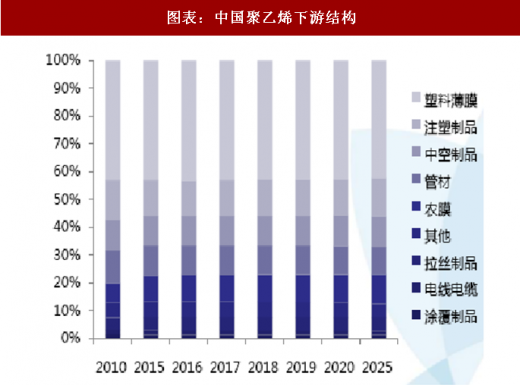

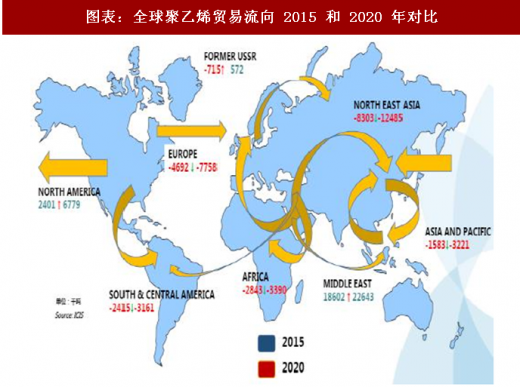

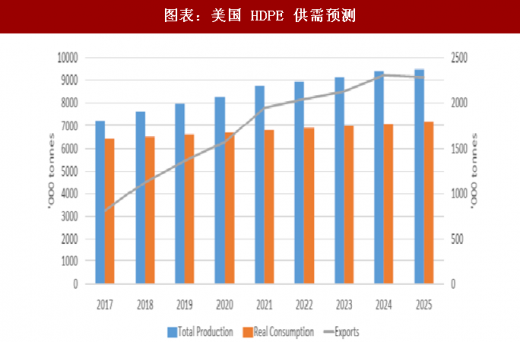

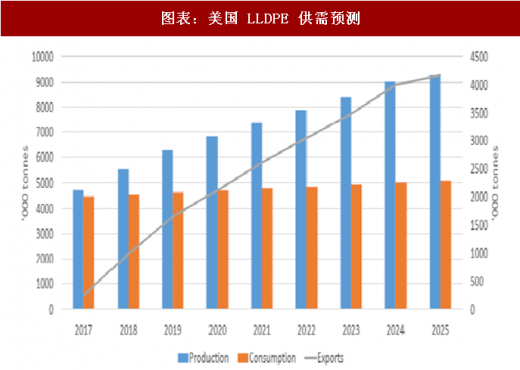

化工项目建设选址或靠近原料地,或靠近市场,主要是考虑到原料或产品运输成本及其供应稳定性。中国是全球最大和增速最快的乙烯市场,而美国和中东则拥有最便宜的乙烯原料。根据 ICIS 的统计,随着新产能的投放,2017-2018 年,美国 HDPE 出口量增加 39%,LLDPE 出口将增加 311%;2017-2025 年,HDPE 出口将增加 111%,LLDPE 出口将增加1624%,其中大部分将涌向中国和欧洲两个市场。

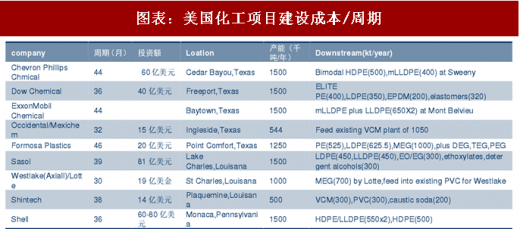

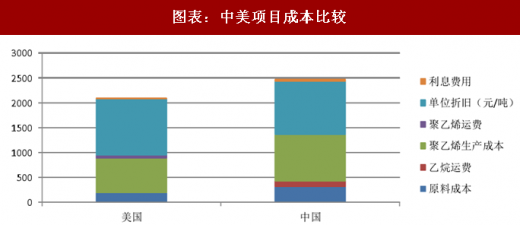

乙烷裂解制乙烯-聚乙烯项目在美国和中国两个地区建设的第一层成本差异主要体现在原料成本及运输成本两个方面。此外,项目的其他成本差异在于投资额、建设周期(含项目审批和商务/法律环境导致的周期拉长)方面。我们测算美国项目比中国低 380 美元/吨左右。

三、丙烷脱氢经验:对美国丙烷价格的拉动不大

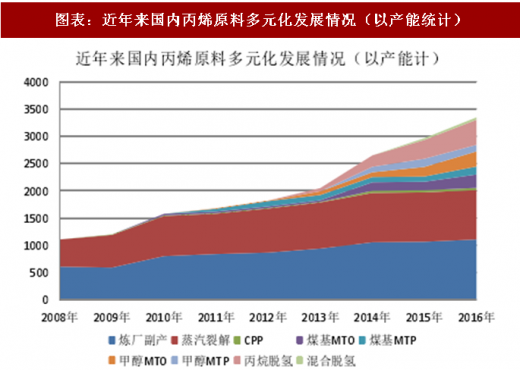

本轮国内乙烷裂解制乙烯项目的热潮,与 2013-2016 年丙烷裂解制丙烯项目集中投产,从规模、产品性质方面有所类似,也有差别。截至 2016 年,我国有 11 套脱氢装置(其中 8 套 PDH)投产,丙烯能力 505 万吨/年,产量 338 万吨。

丙烷制丙烯与乙烷裂解类似在于项目集中投放,且美国作为重要的原料来源市场,及油气价格比也超过 40%以内;差别在于丙烷资源供应方除了美国还有中东市场,丙烷/丁烷(LPG)运输市场相对成熟,历史上中国从中东进口 LPG 用于民用和燃气市场。 从丙烷项目的经验中我们可以总结:

参考观研天下发布《2018年中国聚乙烯膜市场分析报告-行业运营态势与发展前景研究》

1)丙烷价格:2013-2016 年,国内丙烷脱氢项目陆续投产,截至目前,年增加丙烷需求 420 万吨,其中预计超过半数来自美国,占美国出口量约 10%。同期,美国丙烷 FOB 价格保持稳定,持续稳定在 1 美元/加仑水平上。2014-2016 年国际油价下跌反倒拖累丙烷价格下降。随着原油价格的回升,丙烷价格将有所回升,但是美国致密油产量回升会提升 NGL 产量,进而增加丙烷供应,部分对冲油价上涨推动的涨价,丙烷价格涨幅或持续低于油价涨幅。

2)丙烷运输价格:东华能源 2014 年签订的 2016 年交付丙烷船,运费定在 60-75 美元/吨,实际交付时,运费低于当年签订时价格。可见,随着市场的发展,船只建造更多之后,运费存在下行的概率。

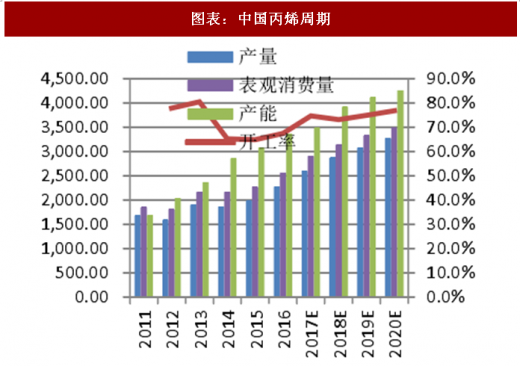

目前,我国还有宏基、东华、卫星石化多套 PDH 项目在建,预计到 2020 年,PDH 产能将超过 1000 万吨(2017 年底约 460 万吨),届时我国丙烯基本实现自给自足。如上文分析,油价上涨过程中,NGL(天然气)/油价的比例不断缩小,轻烃制烯烃项目的优势将愈发明显。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。