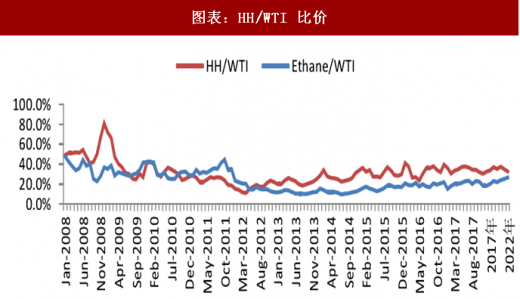

一、比价:HH/WTI<40%,乙烷/原油在 25-35%间,利于 NGL 和乙烷产量增加

美国乙烷主要来自天然气和油田伴生气,在天然气处理过程中可以选择是否将乙烷回注。当乙烷价格高时,生产商倾向于分离出乙烷单独销售,而当乙烷价格低时,回注作为天然气出售是更经济的选择。因此天然气价格起到乙烷价格下限的作用,并强化了天然气和乙烷价格之间的关联性;另一方面,乙烷裂解项目乙烯价格与原油价格走势紧密相关,因此天然气/原油价格的比例成为影响决定乙烷裂解项目的盈利优势,也是驱动乙烷分离的主要因素。

考虑到将 NGL 从伴生气中分离出来需要一定的成本,历史经验显示(Vantage),当 HH 和 WTI 单位热值比价低于 40%时,乙烷作为乙烯裂解原料更加有竞争力,或者乙烷/石油价格(美元/桶为单位)比在 25-35%间。

参照 EIA 对长期 WTI 和 Henry Hub 价格的预期,和 IHS 对乙烷价格的预侧,2018-2022 年,两个价格比价水平都在合理范围内,有利于 NGL 和乙烷产量的增加。

二、美国乙烷供应潜力较大,但供需区域失衡

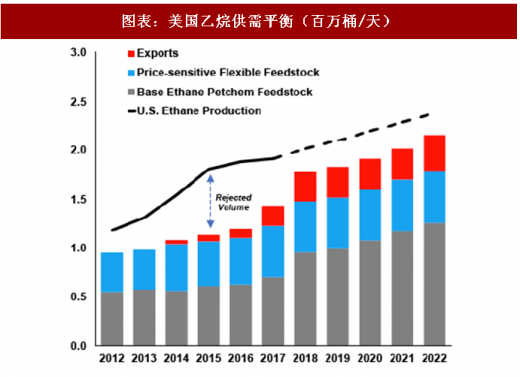

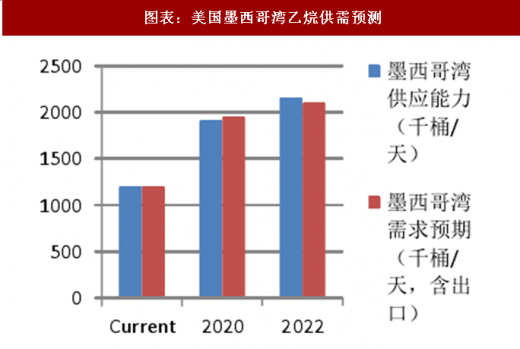

根据 IHS 的预测,美国乙烷供应能力到 2021 年达到 4338 万吨,需求达到 3606 万吨。美国 NG 和 NGL 输送巨头 Enterprise 公司(EDP)预测,美国乙烷截至 2017 年 10 月供应能力约 2686 万吨,到 2020 年将达到 4984 万吨,到 2022 年达到 5722 万吨。需求方面, EPD 预计墨西哥湾目前需求超过 2489 万吨,到 2022/2022 年需求将较当前增加 1555/1866 万吨,考虑到运输瓶颈,2020/2022 年墨西哥湾实际供应能力为 4521/5180 万吨,即2020/2022 年,美国国内将有超过 477/830 万吨的供应过剩量。

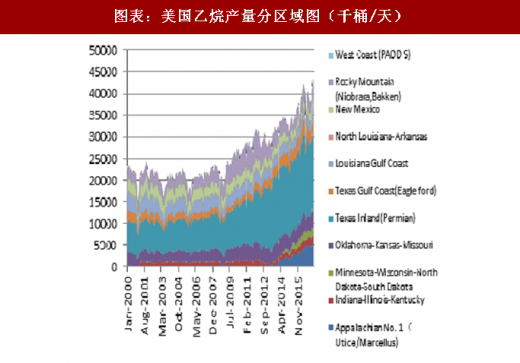

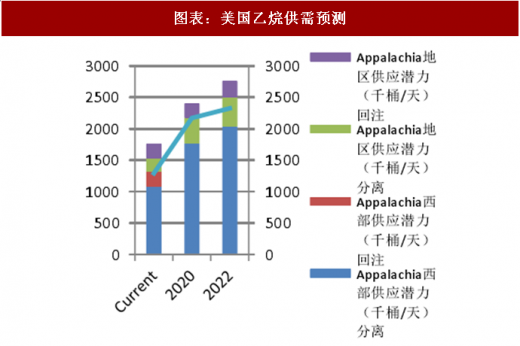

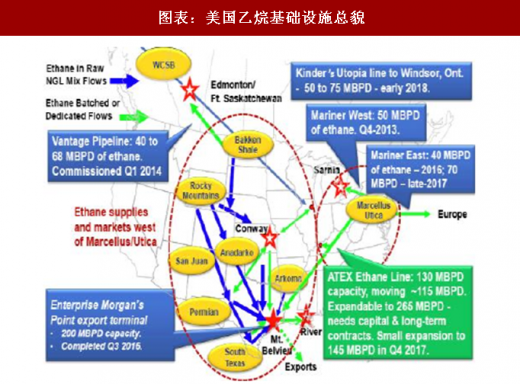

分区域来看,东北部供应增速较快。美国主要乙烷产自 Permian、Utica、Marcellus 等区域,三个区域产量占全美乙烷产量的 54%,其中 Utica 和 Marcellus 区域及近几年增速较快。根据 EDP 的预测,Utica 和 Marcellus 所属的 Appalachian 区域目前乙烷产量 425 万吨, 2020 年增加到 850 万吨,2022 年增加到 954 万吨;其他区域的合计产量则从 2260 万吨增加到 3670 万吨和 4227 万吨。

需求新增则主要集中在墨西哥湾(南部)。NGL 贸易中心 MB 位于 TX,距离墨西哥湾不远的一个小镇。美国多数销往亚洲市场的能源产品的出口起始点也是墨西哥湾,中国企业进口美国乙烷,参考 MB 乙烷价格,货物从墨西哥湾装载上船。墨西哥湾市场供需格局对MB 价格影响更大。

参考观研天下发布《2018-2023年中国乙烷市场分析与发展前景研究报告》

墨西哥湾乙烷供需 2020 偏紧。相较 2017 年,2020 年乙烷供给+1825 万吨>需求+1555 万吨;2022 年,供给+2530 万吨>1866 万吨。但是由于东北部区块到墨西哥湾的管道运输能力有限(见下文),东北部区域的供给增长贡献仅 62 万吨,实际墨西哥湾地区 2020/2022 年供给分别增加 1265/2030 万吨。

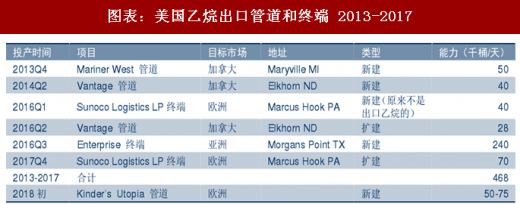

乙烷管道运输能力限制墨西哥湾市场供应能力。目前,美国国内主要有 Vantage 和 Mariner 两家企业的 3 条乙烷出口管道,目标市场都是加拿大。Envantage 预测,2017-2020 年,美国新增乙烷分离能力约 1703 万吨,墨西哥湾新增需求约 1578 万吨(含出口),但受限于 Atex 管输能力,实际新增供应能力只有 1576 万吨,即除 Marcellus/Ultica 地区受限于外输能力而呈现过剩格局外,其他区域乙烷供需基本平衡,墨西哥湾地区略显紧张。虽然Atex 管道输送能力可扩到 550 万吨,当前 300 万吨,但需要投资及长约合同保障。

出口亚洲的乙烷能力尚有余量,但出口终端过少。2013 年 Mariner west 管道开始向加拿大市场输送 Marcellus 的乙烷,随后 Vantage 管道和两个海上出口站将美国的出口能力提高到 46.8 万桶/天。唯一一个以亚洲为主要出口目的地的 Morgan’s point 终端出口能力 20 万桶/天,2016 年 12 月和 2017 年 1 月该终端开始往印度出口乙烷。目前,该终端 90%的出口量都是合同货,截至 2017 年 Q2,Morgans 终端出口量 6.7 万桶/天,2018 年以后合约货超过 18 万桶/天。由此,美国到 2020 年前剩余的出口亚洲乙烷能力 6 万桶/天。如果要增加出口能力,需追加投资,建设周期 3-5 年。当然,出口终端也可以由原出口丙烷或其他产品的码头和仓储设施改建,所需投资和时间要略少于新建项目。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。