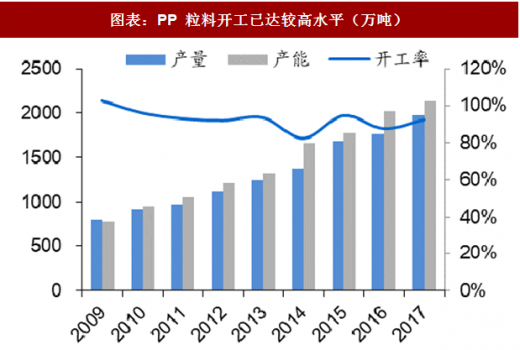

聚丙烯:“禁废令”带来新需求,国内粒料开工已达较高水平。18 年开始我国开始禁止进口海外生活来源的废旧塑料等 24 类固体废物。海关数据显示 2016 年其他塑料的废碎料及下脚料的进口量在 174 万吨,其中聚丙烯占比大约在 100 万吨左右。禁止废旧塑料进口料将带动国内塑料新料的需求,我们预计 18 年这部分由“禁废令”带来的新料需求大约在 100 万吨。

丙烯腈:18 年检修产能较多,预计供需维持紧张。国内丙烯腈装置合计 9 套,合计产能 194.7 万吨,2017 年产量 172 万吨,开工率 88.4%。18 年将有山东海力 13 万吨装置投产,总产能将达到 207.7 万吨。据安迅思数据,18 年国内 10 套丙烯腈产能中,6 套装置有检修计划,合计损失产量约20.4 万吨。

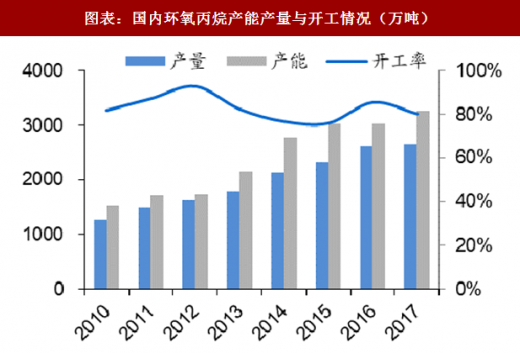

环氧丙烷:产能增速慢,环保限制开工率。环氧丙烷的主要生产工艺有氯醇法,乙苯共氧化法,异丁烷共氧化法以及过氧化氢直接氧化法(HPPO)。

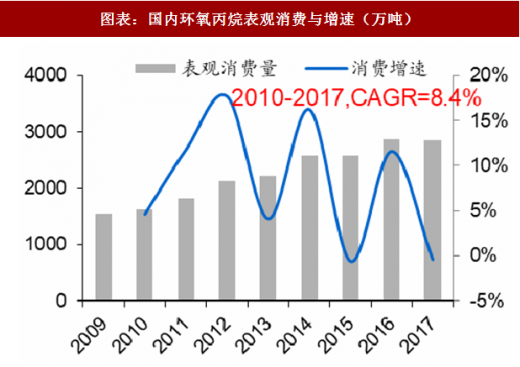

国内主流工艺为氯醇法,产能占比约 56%。氯醇法受环保影响,开工率较低,共氧化法虽无环保问题,但目前国内占比较小,同时受副产品销售问题影响,开工率与产能规模也难以提升。HPPO 法目前仍处于工业化初期,国内有产能规划,但是落地时间或将低于预期。18 年预计环保问题仍将影响国内氯醇法开工负荷,同时由于前期规划项目落地时间推迟,18 年国内投产确定性较高的仅红宝丽 12 万吨 CHP装置。蓝色星球 HPPO 装置计划 18 年底投产,考虑到 HPPO 工艺目前的运行状况,预计该产能大概率延期投产。环氧丙烷需求持续增长的情况下,预计 18 年行业景气度有望继续提升。

参考观研天下发布《2018年中国丙烯酸树脂行业分析报告-市场深度分析与发展趋势研究》

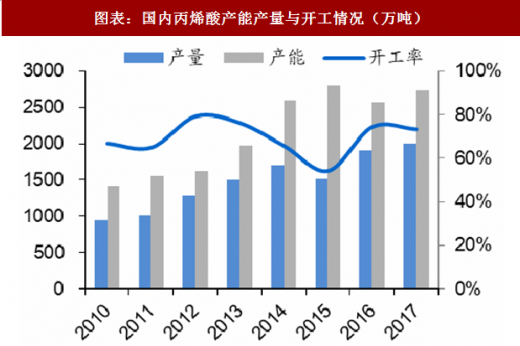

丙烯酸:新增产能有限,景气度进一步上行。2010 年至 2017 年,国内丙烯酸表观消费量 CAGR 增速为 11.2%,而且表现出明显的大小年特征。17 年丙烯酸表观消费量增速仅为 5%,预计 18 年增速将有所提升。新增产能方面,18 年预计将投产的山东诺尔 8 万吨新产能将直接配套 SAP,不影响贸易丙烯酸市场。其余再无名义新增产能,因此行业需求增速将明显大于供给增速,景气度有望进一步上行。

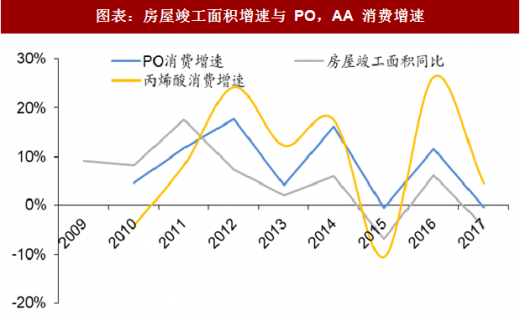

国内房屋竣工面积有望恢复增长,丙烯酸与环氧丙烷需求向好。从历史数据看,我国环氧丙烷与丙烯酸消费增速与国内房屋竣工面积增速相关性较强。受 14-15 年国内房屋新开工面积负增长影响,17 年国内房屋竣工面积同比增速为-4.4%,考虑到 16 年开始我国国内房屋新开工面积重新恢复正增长,我们预计 18 年国内房屋竣工面积将恢复正增长,带动丙烯酸与环氧丙烷需求增速回暖。

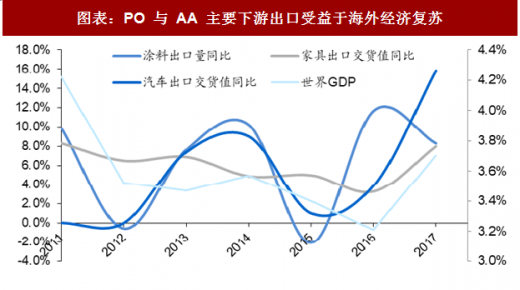

PO 与 AA 主要下游中家具与汽车行业受益海外经济复苏。PO 的主要下游用于聚醚(占比约 76%),更下游为家具(36%)、冰箱(16%)与汽车(8%)行业。AA 主要下游为丙烯酸酯(60%)与 SAP(20%),其中丙烯酸酯下游主要为涂料与胶黏剂。受益于海外经济复苏,自 16 年开始我国家具,汽车,涂料行业的出口交货值同比均出现增长。

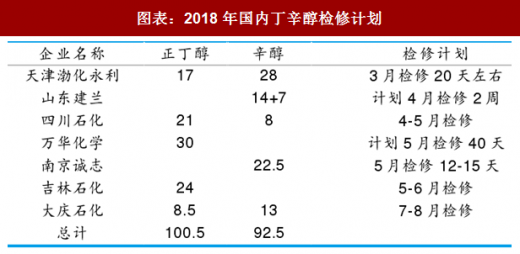

丁辛醇:反倾销调查与集中检修提供利好。18 年起,我国将对原产于中国台湾,马来西亚和美国的进口正丁醇进行反倾销立案调查,我国从三地进口的正丁醇合计约 21.28 万吨,占进口总量的 77%左右。2017 年国内正丁醇产量 166 万吨,表观消费量 191 万吨。另一方面,国内丁辛醇工厂 18 年上半年将集中检修,预计 1-8 月份影响正丁醇供给 9 万吨,辛醇供给 5.7 万吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。