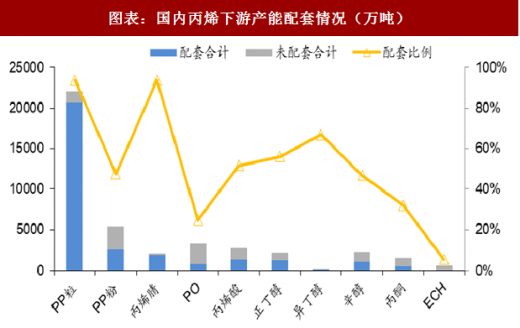

储运存在约束,丙烯市场缺乏流动性。虽然我国丙烯表观消费量约 3000 万吨,当量消费量达到 3600 万吨,但是丙烯现货市场活跃度不高,与其他化工品相比明显缺乏流动性。主要原因是丙烯储运不便,仓储周期较短。因此导致下游多为配套发展,国内炼化企业以及西北煤化工企业基本都配套聚丙烯产能,丙烯外卖量较少。华东与山东地区生产其他丙烯衍生品的企业也配套有上游丙烯产能,需外购丙烯的企业也多于上游供应商签订长期供货协议,以东北亚-山东-华东价格制定结算公式。据卓创资讯,目前国内丙烯长约比例最高可占下游企业总采购量的 70%左右。因此,丙烯现货市场流动性较差。

PP 粒料与丙烯腈基本配套发展,丙烯实际贸易市场较小。我国丙烯下游中,PP 粒料与丙烯腈的配套比例较高,生产企业基本都拥有上游丙烯产能,而其他衍生物的配套比例较低。取卓创资讯的产能数据分析,可以看出 PP 粒料与丙烯腈配套比例超过 94%,其余配套比例均较低。根据我们的测算,我国丙烯产能约 3500 万吨,配套有下游衍生品的丙烯产能约 2719 万吨,国内丙烯市场配套缺口约 1146 万吨。按照我国当量丙烯消费量约 3577 万吨算,估计国内丙烯市场贸易总量大约也在 1100 万吨左右。考虑到丙烯下游企业多以长约采购为主,实际市场贸易量应该更低。

二、全球经济增长影响我国丙烯消费增速,PP占丙烯需求主导

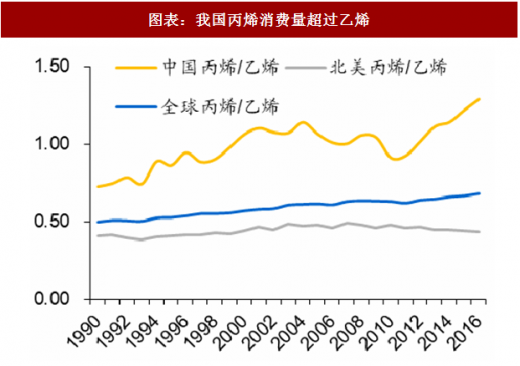

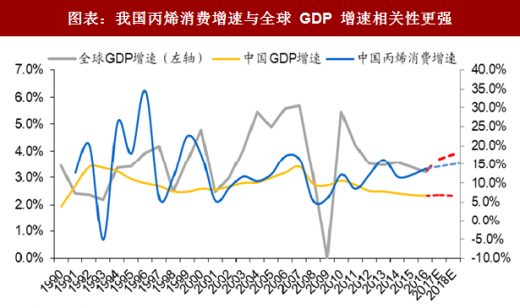

丙烯消费增速为 GDP的 1.4 倍,丙烯相较乙烯成长性更好。丙烯作为全球最重要的化工原材料,1990 年以来的全球与我国丙烯消费量平均增速约为 GDP 增速的 1.4 倍,而乙烯平均消费增速仅为 GDP 增速的 1.1 倍,过去五年间,我国丙烯消费量增速已经达到 GDP 的 1.8 倍。从乙烯与丙烯的消费比例看,我国丙烯/乙烯消费比例超过全球其他地区,我国丙烯/乙烯>1.2,超过全球水平,且呈现出显著的上涨趋势。

作为出口型经济体,我国丙烯消费增速与全球 GDP 增速相关性更强。我们取 1990 年至今的数据(Bloomberg)进行分析发现,我国丙烯消费增速与全球 GDP 增速的相关性显著强于与我国 GDP 增速的相关性。而且我国丙烯消费增速从数据上看是全球 GDP 增速的一个领先指标,领先一年左右。

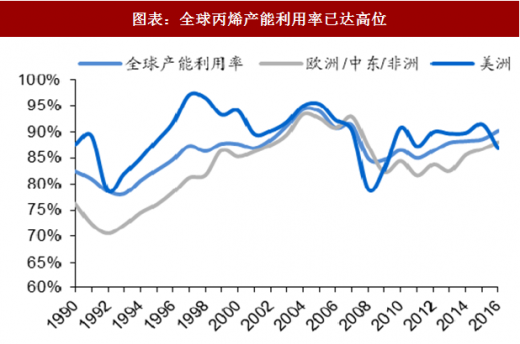

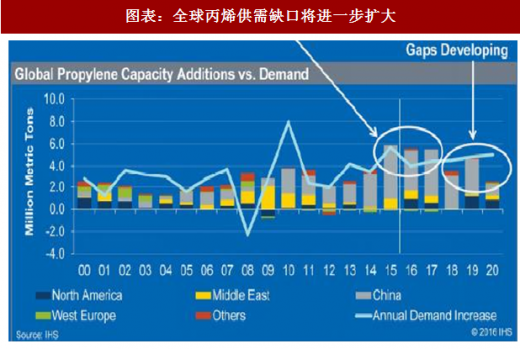

作为一个出口经济体,这样的相关性也不难理解。海外丙烯产能利用率已较高,且未来新增产能较少。从数据上看,目前中国以外地区丙烯产能利用率均已达到较高水平,全球平均开工率已经达到 90%。未来新增丙烯产能主要来自于美国规划的 4 套 PDH装置,从目前投建的情况看,18 年大概率不会新的 PDH 装置投产,美国有规划的 4 套装置中,Formosa 推迟至 2021 年,Ascend 项目目前未继续推进,Williams 项目预计 2019 年投产,REXtac 项目目前处于取消状态。

参考观研天下发布《2018年中国聚丙烯(PP)行业分析报告-市场深度分析与发展趋势预测》

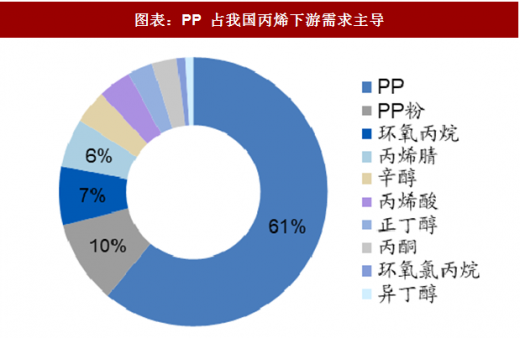

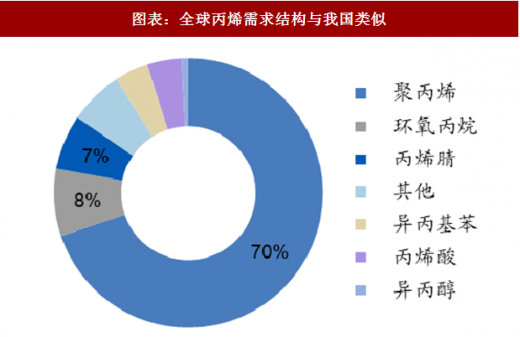

丙烯下游需求以 PP 为主,PP 消费量平均增速约 7.7%。从下游需求分布看,聚丙烯、环氧丙烷、丙烯腈是国内丙烯的主要产品,下游涵盖建筑、汽车、包装、纺织服装等领域。我国丙烯下游中 PP 占比 71%,其中粉料占 10%。从全球丙烯需求数据看,2016 年 PP 需求占比 70%,PO 占比8%,丙烯腈占比 6%。海外 PP占比略低,其余衍生品占比略高。

2015 年至今我国丙烯下游衍生品需求增速此消彼长,再未形成共振。从2009 年至今的国内丙烯下游衍生品表观消费量的数据上分析,我们发现从 2015 年开始,我国丙烯下游衍生品需求增速呈现出此消彼长的走势,再未形成共振式的需求,PP增速较快时往往 PO,AN与 AA的消费量增速较慢,反之亦然。2017 年我国 PP 消费增速 10.7%,而 PO 出现负增长,AN 增速仅为 0.6%,AA消费增速也仅为 4.6%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。