一、丙烯成本端:油-煤-气-甲醇共同决定丙烯成本区间

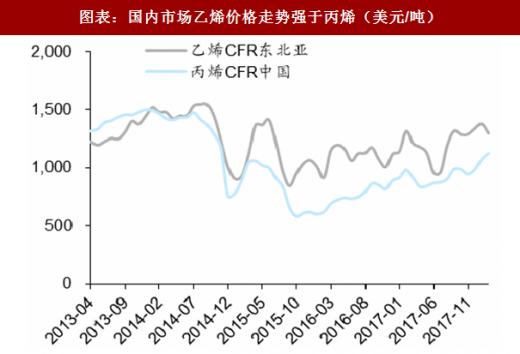

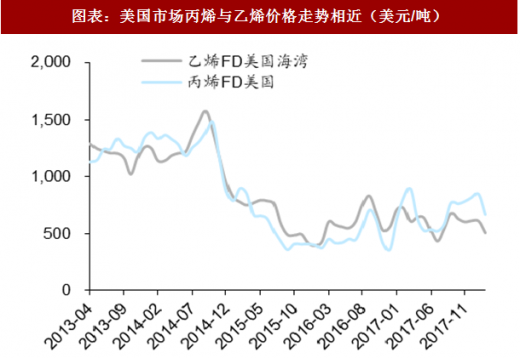

供给多元化导致国内丙烯价格与油价相关性强于乙烯。长期来看,烯烃价格与国际油价走势相关性较强,因为较长一段时间内原油是作为烯烃生产的唯一原材料。而近几年价格走势出现变化。一方面国内国内丙烯价格走势弱于乙烯,同时本轮油价复苏以来,丙烯价格回升快于油价;另一方面美国烯烃价格走势弱于油价,价格波动较油价更为剧烈。我们认为价格走势出现分化的主要原因在于产能结构发生变化,国内丙烯供给端出现显著的多元化趋势,而乙烯供给仍然不足。而美国方面烯烃走势较弱的主要原因是低价页岩油气原材料带来的冲击,尤其是美国多套乙烷裂解装置的投产大幅降低美国烯烃成本。

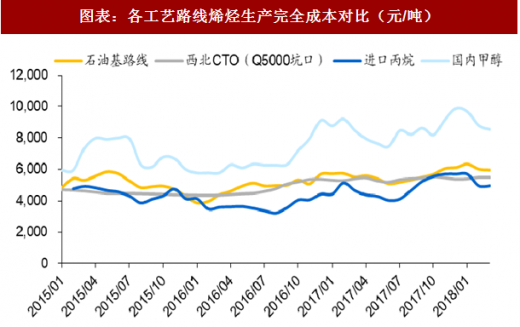

受路径影响国内丙烯生产成本各异,贸易丙烯主要由石油基,PDH 与 MTO 装置提供。由于煤化工路线丙烯往往布局在西北地区,离贸易丙烯消费地华东及山东地区较远,因此基本都当地消化生产聚丙烯。国内贸易丙烯主要由炼厂,PDH 以及 MTO 装置提供。其中炼厂开工受成品油影响更大,PDH 装置经济性较强,外购甲醇 MTO 装置成本最高,作为边际产能,开工率受经济性影响。

国内外购甲醇路线成本最高,开工灵活决定丙烯价格波动区间。国内丙烯生产工艺主要包括蒸汽裂解,催化裂化,丙烷脱氢,MTP/MTO,CTO 等。

参考观研天下发布《2018年中国聚丙烯纤维市场分析报告-行业深度调研与发展前景预测》

从生产成本排序来看 MTO/MTP>催化裂化>丙烷脱氢>CTO。外购甲醇生产丙烯成本最高,石油路线成本其次,直接煤经甲醇制烯烃成本最低,整体成本还受各原材料价格影响。从开工情况看,石油基路线由于多由炼厂生产,其余产品较多,因此开工率一般不受烯烃价格影响。而其余路线,尤其是外购甲醇制烯烃路线生产直接受经济性影响。当烯烃价格上涨,甲醇路线盈利情况较好时,MTO 开工率会提升,进而增加丙烯供给,压低丙烯价格同时拉高甲醇价格。当烯烃价格下降,甲醇路线经济性较差时, MTO 开工率会下降,进而减少市场丙烯供给,抬高丙烯价格同时压低甲醇价格。

二、丙烯需求端:下游衍生品盈利能力影响丙烯价格区间

PP 粉料开工灵活,影响丙烯价格波动区间。据卓创资讯数据,国内 PP 粉料产能约 536.5 万吨,其中配套有上有丙烯装置产能大约有 250 万吨,需要外购丙烯生产的产能大约有 280 万吨。粉料装置的特点是开停工容易,且开停工成本较低。当丙烯价格上行且与聚丙烯价差收窄的情况下,PP 粉料经济性减弱,开工率下行,减少丙烯需求,给丙烯价格带来下行压力。当丙烯价格与聚丙烯价差扩大的情况下,PP 粉料经济性增强,开工率会上行,增加丙烯需求,拉动丙烯价格上行。

盈利能力最差衍生品决定丙烯价格顶部。考虑到我国丙烯下游除 PP 粒料与丙烯腈外,均需大量外购丙烯生产。因此丙烯价格顶部应该由盈利能力最差的衍生品决定,当丙烯价格触及该产品的现金流生产成本时,大概率将影响该产品开工率,导致丙烯需求下降,压低丙烯价格。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。