1.1. 存量博弈,龙头受益

(1). 集中度提升,龙头份额扩大

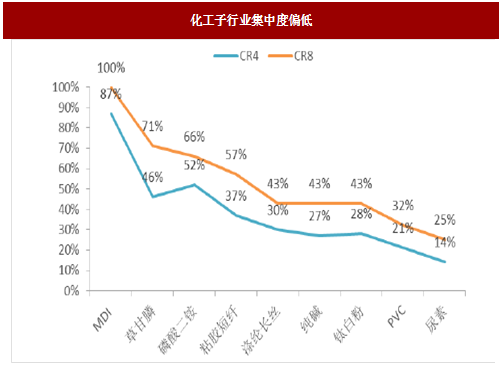

不同于海外化工产品市场份额高度集中,国内大部分基础化工产品竞争格局较为分散,甚至大量化工品CR8 低于50%,PVC、尿素等大宗化工品CR8 甚至只有30%左右,行业集中度存在巨大提升空间。

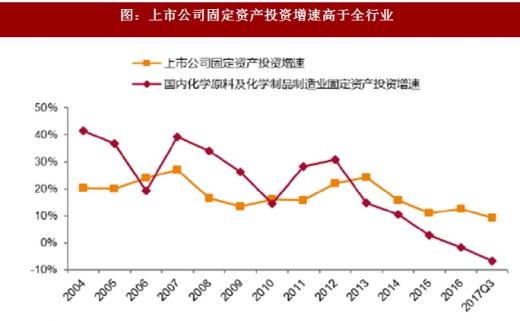

2016 年至今,化工上市公司营收增速显著高于行业均值,2017 年开始上市公司归母净利增速显著高于行业均值,表明龙头市场份额在不断扩大,主要原因是2013 年开始上市公司持续逆势扩张,固定资产投资增速显著高于行业均值,2016 年至今行业复苏后,以上市公司为代表的龙头公司收入和利润弹性大。此外龙头公司通常拥有着行业较为先进的技术,较低的成本,良好的环保处理能力,在此轮供给侧改革及环保高压下,落后及小产能的淘汰,他们最为受益。

目前龙头公司持续加大资本开支力度,我们判断龙头市场份额持续扩大的趋势不变:2017Q3 基础化工上市公司固定资产投资增速高于国家统计局公布的全行业固定资产投资增速,2017 年第三季度国内化学原料及化学制品制造业共实现固定资产投资3839 亿元,同比降低6.72%,而第三季度基础化工上市公司固定资产净值同比增长9.23%,说明上市公司的扩产显著快于非上市公司。高市值公司固定资产投资增速更快, 2017 年第三季度市值高于300 亿的公司固定资产投资增速最快,达到14.31%,显著高于市值100~300 亿的公司(8.14%)以及市值低于100 亿的公司(7.44%)。

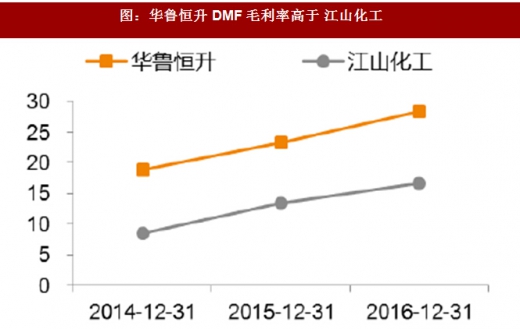

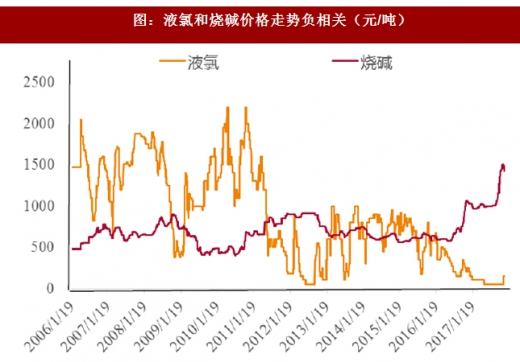

基础化工产品标准化程度高,市场定价特征明显,一体化产业链布局、多元化产品线布局的规模性龙头企业最具低成本竞争优势:一体化可降低原料采购成本,相关多元化模式循环经济效益显著(比如鲁西化工显著受益于氯碱完善配套),化工行业重资产特征显著,规模化可显著降低单位生产成本。因此,我们判断未来行业龙头不仅受益于下游需求增长和市场份额扩大带来的营收高增长,同时显著受益于低成本带来的高盈利状态。以多元化煤化工龙头华鲁恒升为例,其尿素和DMF 产品毛利率显著高于竞争对手。

目前全球电子化学品等新材料市场容量在600 亿美元,国内电子化学品新材料市场预计超过2000 亿元,2009 年至2014 年我国电子化学品新材料行业年均增速约为18%(而同期工业增加值增速约为10%),保守估计2015-2020 年年均增长率不低于15%。电子化学品材料行业特点表现为跨度大、门槛高、产品更新换代快,我国的电子化学品新材料自给率低(国产化率不足8%),未来进口替代空间巨大。以锂电、OLED 及半导体为代表的新材料,行业需求高增长,行业内公司面临重大的发展机遇,有望诞生优质成长龙头。经过2017年市场调整,这些领域龙头公司高估值情况已经得到充分消化,不少公司明年的估值已经下降至20 倍左右,而公司成长性逐步兑现,进入较好的布局时点。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。