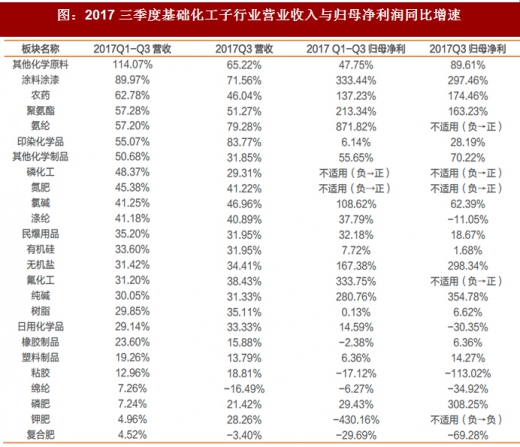

1. 行业走出底部,营收和盈利快速增长

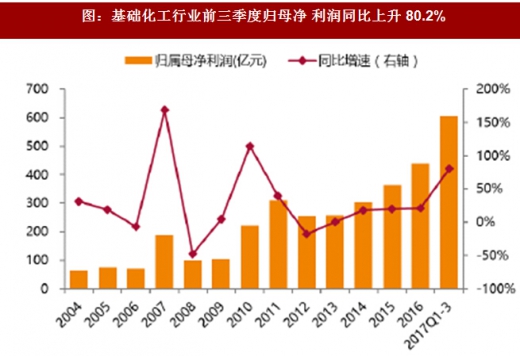

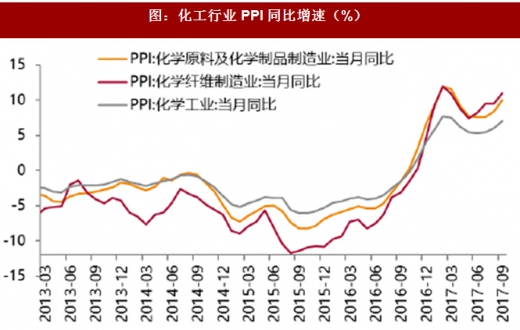

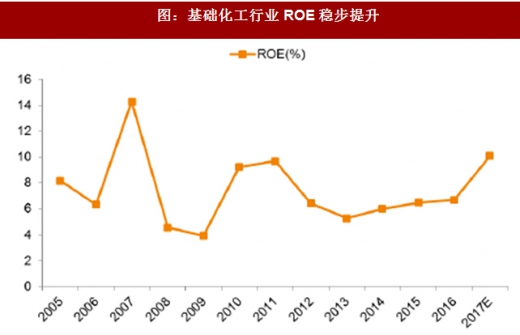

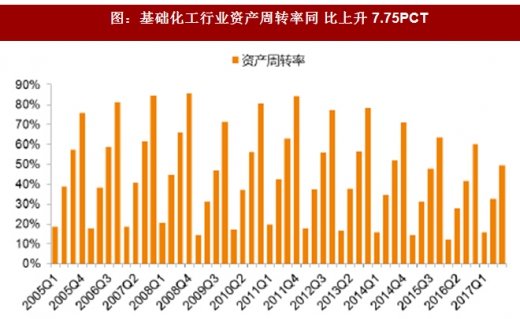

基础化工行业自2016 年初以来逐步复苏,今年景气继续上行,2017 年前三季度基础化工行业(中信分类)实现营收8820 亿元,同比增长43.8%,归母净利润606.5 亿元,同比增长80.2%。2017 年前三季度行业平均毛利率约23%,达到2010 年以来的相对高位,盈利改善主要受益于供需改善下的产品价格上行,前三季度化工行业PPI 同比增长约10%。2017年预计整体ROE 为10.08%(前三季度年化),同比上升3.38PCT,反映出基础化工行业盈利能力的持续提升。资产周转率为49.34%,同比上升7.75PCT。

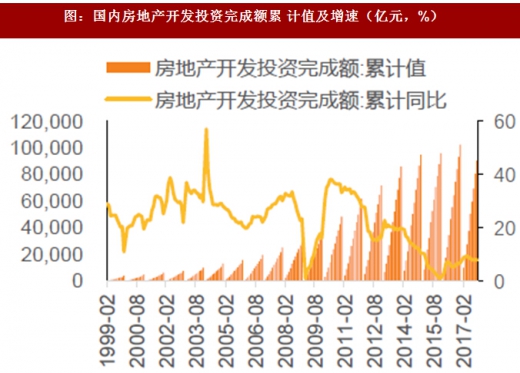

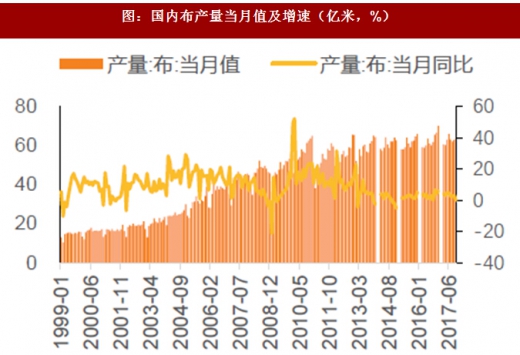

地产后周期、化纤及农药及板块等同比大幅改善。受益于房地产去库存,今年前三季度地产后周期产业链受益明显,其中涂料涂漆、聚氨酯、氟化工、纯碱等行业改善明显。1-9月房屋竣工面积同比增长1.0%,商品房销售面积同比增长7.6%,增速前高后低、逐渐放缓。地产后周期产业需求一般滞后地产6-12 个月,我们预计相关行业四季度需求整体平稳。此外,化纤行业受益于纺织服装行业的弱复苏,行业同比明显好转,典型的如涤纶和氨纶行业。今年纺织服装扭转出口负增长,1-9 月服装出口同比增长1.7%,此外纱产量累计同比增长4.7%,布产量累计同比增长3.4%。农药行业结束从2014 年开始的下行周期,国外制剂龙头补库存需求拉动,叠加国内环保高压压制供给,农药行业从2016 年筑底回升,2017 年盈利能力明显好转。氯碱行业,由于氯气的销售和运输难度加大,导致氯碱失衡的加重,严重影响了烧碱的有效开工率,加上下游需求旺盛推动价格持续走高。

化肥、橡胶制品、日用化学品仍在底部盘整。2017 年农产品价格整体维持低位,化肥(磷肥、钾肥、复合肥)等价格涨幅较小,板块盈利改善不大。橡胶制品和日用化学品偏下游,更加接近终端消费,对下游议价能力较差。在原料大幅涨价的情况下,产品价格无法有效传导,因而表现一般。

2. 国内外需求稳中有增

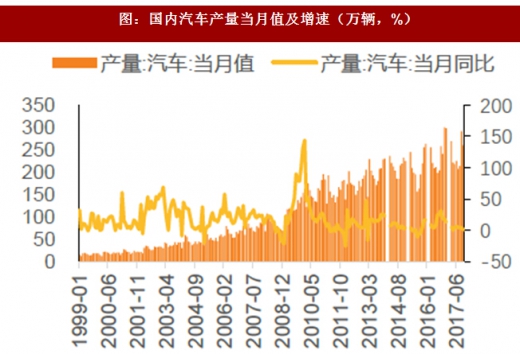

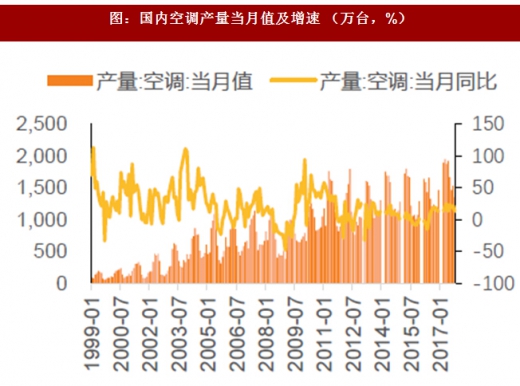

与其他周期品不同,基础化工行业下游分散,未来需求仍随GDP 稳定增长,行业有量的增长。分下游看,2017 年前10 月,国内房地产新开工面积累计同比增加5.6%,空调产量累计同比增加13.5%,汽车产量平均增加3.5%,布产品平均同比增长3.1%。随着供给侧改革成效显现,国内经济已经逐步复苏,而海外以美欧为代表的发达经济体则全面复苏,因此无论是内需还是出口都有望持续回升。

3. 龙头有序扩张下新增供给有限

2012 年之前,国内化工行业固定资产投资维持20-30%的高速增长,2012 年之后增速持续下降,并自2015 年下半年迎来负增长,标志着上一轮产能周期进入尾声,2017 年前三季度,国内化工行业固定资产投资累计同比下降4%。随着过剩产能出清,很多子行业迎来新一轮景气周期,由于多个子行业在底部盘整多年,供给改革以及环保高压对新增产能的限制,加上新一轮资本开支的主力都是行业龙头公司,我们判断未来行业资本开支将更为理性、有序,并与需求增长匹配,行业短期再次陷入严重产能过剩状态的情况难以出现。

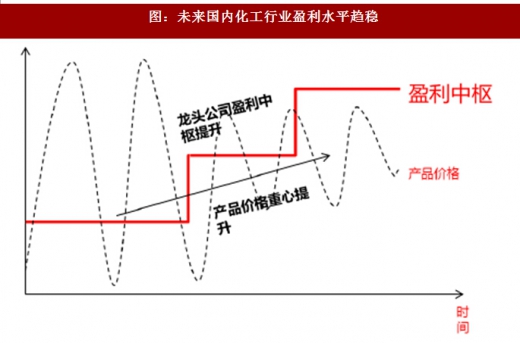

4. 产能周期转向库存周期,企业盈利中枢维持高位

随着行业景气复苏,产品价格中枢显著上升,行业盈利能力持续提升。由于新增产能与需求相匹配,行业周期性将显著降低,决定行业周期性的因素将由产能驱动向库存驱动转变。对标海外化工巨头过去30 年盈利水平走势,未来国内化工龙头有望迎来高盈利时期。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。