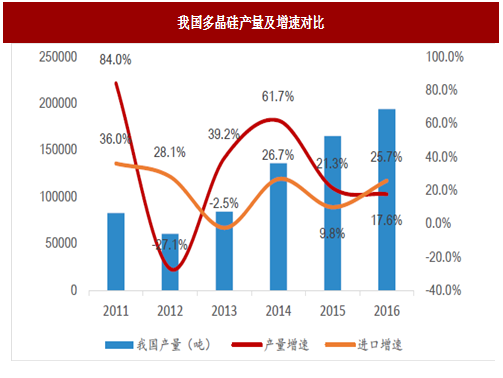

2017年是我国多晶硅行业在技术与规模上奋起直追的一年。2005年时中国多晶硅产量不到全球的0.5%;2009年、2012年和2016年,我国多晶硅分别出现了年产5000吨、年产1万吨和年产1.5万吨的生产线,单体规模也从万吨级别扩容至10万吨之巨。2016年,中国多晶硅的产量达到19.5万吨,较2013年大幅增加135%,占全球总产量的50.5%,首次占比超过一半以上,稳居全球最大多晶硅生产国。

图:我国多晶硅产量及增速对比

参考观研天下相关发布的《2018-2023年中国多晶硅行业市场供需现状调研与未来发展方向研究报告》

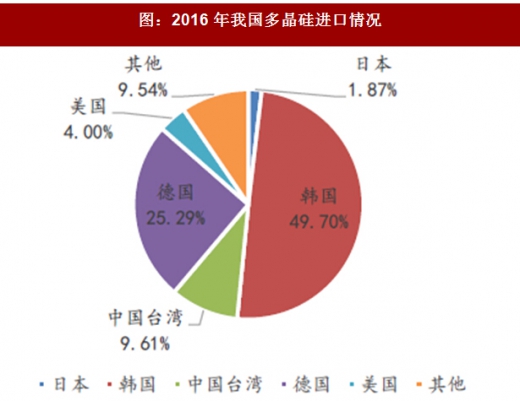

硅料短期供需仍紧张,进口替代空间巨大。随着光伏行业的快速发展,我国无论技术和成本均处于世界先进水平。从2016年产量占比来看,我国多晶硅、硅片、电池片、组件产量分别占到全球产量的48.5%、86.6%、68%、74.1%,硅料产量占其全球产量比例的48.5%相比硅片的86.6%差距很大。从我国产量占全球产量比例来看,硅料和硅片环节严重的不匹配,因此硅料环节存在进口替代的广阔空间。

图:2011年以来多晶硅进出口情况(单位:吨)

图:2016年我国多晶硅进口情况

多晶硅产业规模显著扩张,国内成本优势日益凸显。硅料是后发优势非常明显的环节,通威股份、江苏中能选择这个时间点扩产主要基于国晶硅工业的成熟以及国产设备替代率已达70%,使得未来的后发优势已经不明显;同时光伏平价上网的临近及进口替代的潜在空间,多晶硅需求的稳定增长将迎来黄金期。本轮扩张呈现四大特点:产能产量增速明显高于全球;市场份额跃居世界第一;规模企业跻身全球一线公司;自给率稳步攀升。

图:2010-2016年全球单晶硅产能排名变化情况

硅料价格仍将维持高位,预计明年四季度有望迎来价格拐点。仅2017年1季度,多晶硅环节的价格就变化了16%;在2016年9月份出现了88元/吨的低价。7-9月多晶硅价格从12万元/吨增长至14.8-15万元/吨,且一直维持高位。

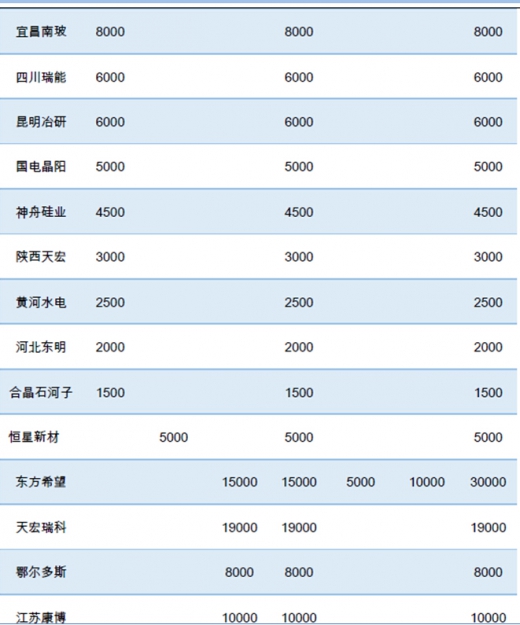

表:2017-2018年硅料产能投放进度(单位:吨)

未来三年全球光伏行业的年均需求在100GW-120GW,考虑到金刚线的普及,每年的多晶硅需求应该在40万吨-43万吨左右。而根据目前的扩产计划,未来三年全球多晶硅的产能将会迎来多晶硅历史上最大的一次产能释放,新增产能达20万吨以上,总产能将达到65万吨以上。届时硅料行业将迎来新一轮大洗牌,而国内企业的成本较国外有优势,当多晶硅价格逐渐逼近国外多晶硅生产商的成本,从而逼迫国外多晶硅厂家逐渐退出多晶硅产业。

明年新增产能11.5万吨,但考虑到绝大多数产能明年年底才能释放,因此对全年硅料价格影响较小,我们维持明年硅料全年平均含税价在12万/吨以上的判断。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。