1、进口资质倒逼地炼产能退出

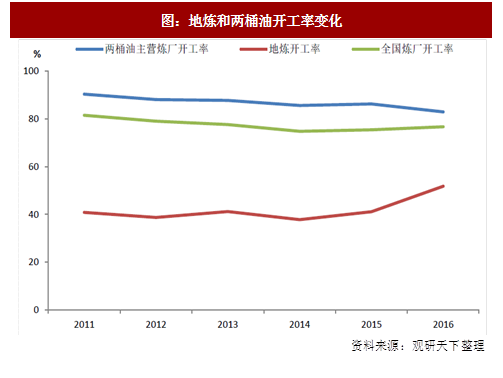

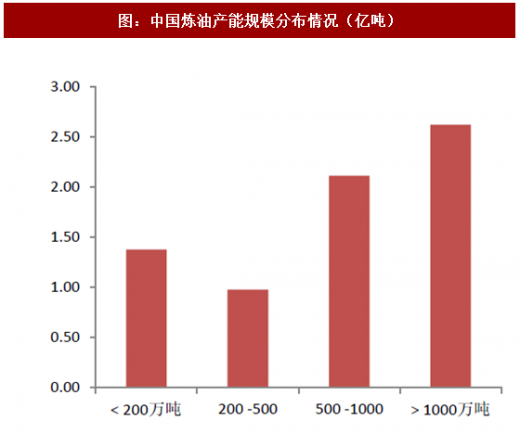

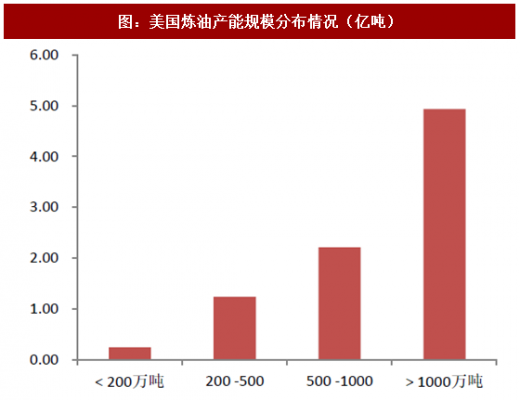

16年我国全面放开了地炼原油进口权,但申请审批的前提是企业要先行关停所有200万吨以下小炼油。在17家企业总计获批6813万吨配额,产量大幅提升的同时,淘汰的落后产能也超过2000万吨。另外大量合规企业的获批,也使得还在进口高价劣质油的小炼厂成本劣势越发明显,通过市场竞争的方式也在倒逼其退出。目前我国200万吨以下的小产能高达1.4亿吨,占比19%,远高于美国的3%。这些产能无论是成本控制还是环保处理能力都远逊色于大炼厂,能够生存主要就是靠低环保标准和偷逃部分消费税。对进口原油的合规产能来说,已经很难逃税,国家今年新出台的调油用混芳征收消费税新规,也堵死了还在进口燃料油小厂逃税的法律漏洞。华北地区环保标准又在不断提升,未来小炼厂将很难生存,大概率会逐年退出。

2、油品升级加速了地炼退出

参考观研天下发布《2018-2023年中国石化产业市场竞争格局研究与未来发展方向研究报告》

现阶段国内成品油虽然总量过剩,但高标号油品却结构性供给不足。我国地炼企业普遍规模偏小,产能超过500万吨的只有4家企业,相应工艺上催化裂化和延迟焦化占比过高,高标号油品对应的加氢能力有明显不足。今年全面普及国5用油后,山东具备国5汽油生产能力的企业只有11家,占比尚不足30%,能生产国5柴油更是只有6家,占比仅为15%。而环保部规划2年内还要全面升级至国6,甚至9月就要求北方污染严重的两省26市提前升级为国6汽油,预计明年大多数城市就有可能进入国6时代。届时不达标产能要新增连续重整、加氢催化等诸多装置才能达标,这也意味着巨额的资本开支。以中石化九江石化为例,800万吨油品升级改造工程项目由常减压、硫磺回收、渣油加氢、加氢裂化及PSA、煤制氢、空分等8套主体装置和公用系统工程组成,总投资高达70亿元。如此高投入对于规模小、资金实力弱、负债率高的地炼企业而言无疑非常困难,在未来油品不断升级的“军备竞赛”中被淘汰出局的概率越来越大。

3、地炼上下游短板明显

除了炼厂能力偏弱以外,地炼产能在上游基础设施和下游加油站配套方面也有严重不足。以我国地炼大省山东为例,其最主要的原油进口码头青岛港16年使用负荷已经达到86%,年初地炼的扎堆进口更是造成长达2个月的油轮压港,港口条件严重限制了产能释放。另外山东成品油需求为0.6亿吨,周边汽运可以覆盖的河南市场缺口为1000万吨,总计市场规模只有0.7亿吨左右,远小于省内上亿吨的产能规模。而且山东境内加油站也主要掌握在两桶油手中,两者总计拥有3600余座,地炼则仅有400余座,销售网络也无法匹配其产能规模,很大程度上还要依靠两桶油的销售渠道。但今年两桶油开工率已经降至近5年的低位,甚至局部地区还爆发了同地炼的价格战,寄希望于其进一步加大对地炼的外采量并不现实。

4、我国炼油有望维持高景气

地炼剩余的销售渠道就只有出口,但由于运费偏高且不熟悉海外市场,16年国家给予的167万吨出口配额,地炼实际使用率不足60%。而且地炼出口本质上是两头在外,污染却留在国内,并不符合国家的产业政策,所以今年我国没有再给予地炼任何出口配额。未来除非地炼能够充分整改,大规模淘汰落后产能,提升环保标准,否则出口配额也难有大的增长。因此综合而言,山东地炼的有效产能预计很难超过0.8亿吨,相应我国今年真实开工率已经接近80%,并不是很低。未来几年如果我们假设国内需求增速为3%,出口每年增长1000万吨,地炼每年退出500万吨,对应19年开工率仍在80%以上的较高水平,景气相比目前并不会有明显下滑。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。