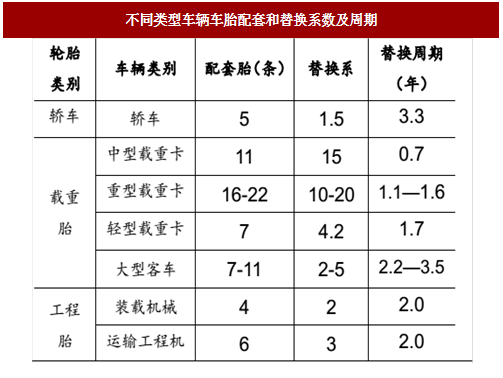

轮胎需求主要取决于下游汽车产量和保有量,对于新车,轿车与轮胎的配套比在 1:5 左右,载重车与轮胎配套比约为 1:11;轮胎替换需求方面,单个轿车每年轮胎替换需求约 1.5 条,而工程机械与载重机械的替换需求更高。

在发展初级阶段,汽车保有量较少,轮胎的需求主要来自新车生产,随着汽车保有量的逐步增加,轮胎的替换需求将超过配套需求。据韩泰公司掌握的数据,目前全球轮胎行业 70%以上的需求均是源于汽车保有量,而国内替换胎市场占比也已达到 60%。

国内半钢子午胎空间广阔,国产替代大有可为

(1)乘用车产量持续增长,购置税政策刺激下产量增速提升

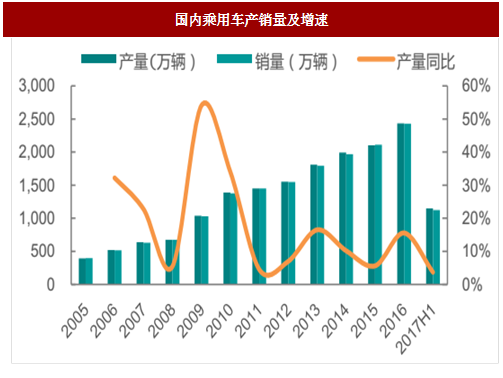

近年来,我国乘用车产量稳步增长,产量增速受政策刺激影响较大。

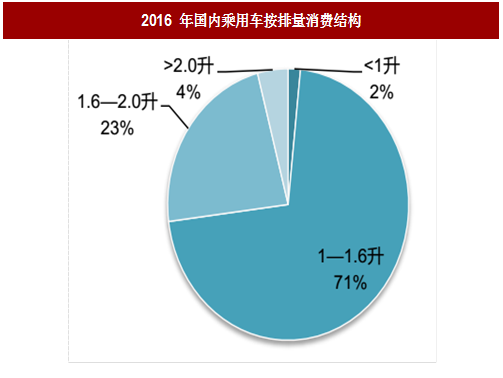

2009 年为应对国际金融危机,国家出台了一系列优惠政策促进乘用车消费,乘用车产量首次突破 1000 万辆,增速大幅提升。2015 年 9 月,国家为促进汽车减排,鼓励购买低排量汽车,对排量在 1.6 升及以下的乘用车施行购置税减半政策,将原有10%汽车购置税调减至 5%。

而国内乘用车消费结构中,1.6 升以下的汽车销量占总销量比重在 73%左右。受此刺激因素影响,16 年国内乘用车产量达 2400 万辆左右,同比增加 16%,增速显著回升。2017 年,国家延续了原定于年初结束的购置税优惠政策,虽然新政策有所打折,在 2016 年基础上提升了 2.5 个百分点,但仍低于基准税率,刺激因素延续下,国内乘用车产量仍有望保持一定增速。

(2)国内乘用车保有量稳步提升,发展空间广阔

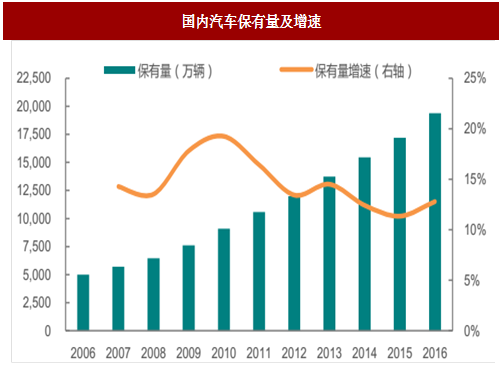

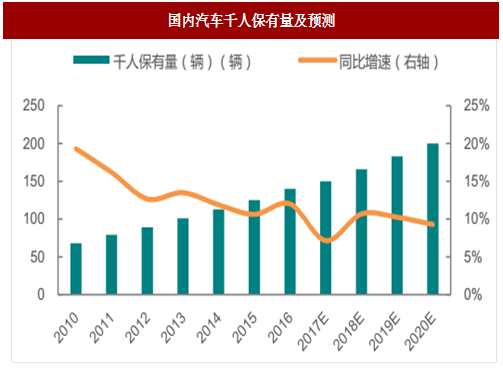

伴随国民生活水平不断提高,以及国内汽车产量持续增长,国内乘用车保有量稳步提升。2016 年国内汽车保有量达 1.94 亿辆,其中小心载客汽车保有量达 1.6亿辆,近 10 年来汽车保有量增速均保持在 10%以上。

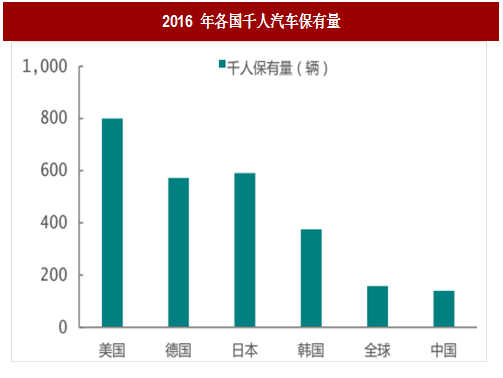

但相较于国外发达国家,国内人均汽车保有量仍处于较低水平,2016 年中国汽车千人保有量达到 140 辆,远低于欧美和日韩国家,且低于世界平均水平。根据中国汽车工业协会预测,预计到 2020 年国内汽车千人保有量将达到 200 辆。中国乘用车保有量仍有较大发展空间。

参考中国报告网发布《2018-2023年中国轮胎产业市场运营规模现状与投资方向评估分析报告》

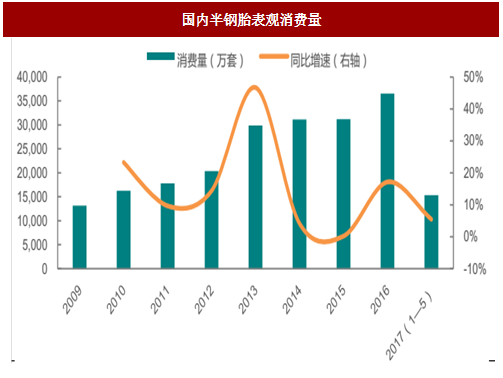

(3)配套和替换市场双轮驱动,国内半钢胎需求有望持续提升

来伴随国内乘用车产量持续增长,以及保有量稳步提升,在替换市场和配套市场双重驱动下,国内半钢子午胎需求有望持续增长。此外,乘用车轮胎的替换高峰一般在购车后的 3 年左右,15、16 年受购置税刺激政策而大幅增加的乘用车辆,预计将在 2018—2019 年左右释放替换需求。

(4)轮胎标签制将提升自主品牌竞争力,国产替代大有可为

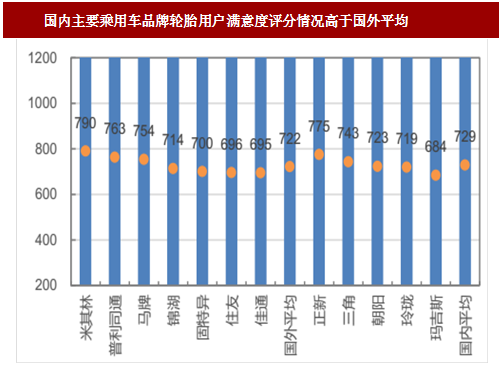

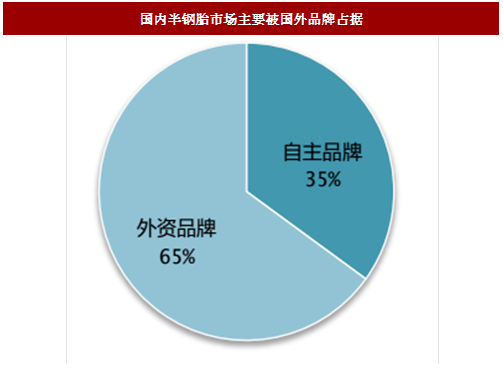

国内半钢胎市场主要被外资品牌占据,自主品牌仍有较大发展空间。近年来,随着中国乘用车轮胎制造逐渐向智能化、绿色化以及高性能靠拢,一些国内龙头的产品质量已经接近国外品牌。但目前国内半钢子午胎市场仍主要被国外品牌占据,据中国橡胶工业协会统计,国内自主品牌在乘用车轮胎市场的占有率仅 35%左右。主要原因是:1、乘用车胎消费属性较强,市场追求的是品牌溢价,信息不对称下,国内轮胎的性价比优势较难体现;2、国内主要乘用车生产厂商特别是合资企业,被国外轮胎品牌垄断,而轮胎配套体系的转换成本较高,中国品牌进入困难。

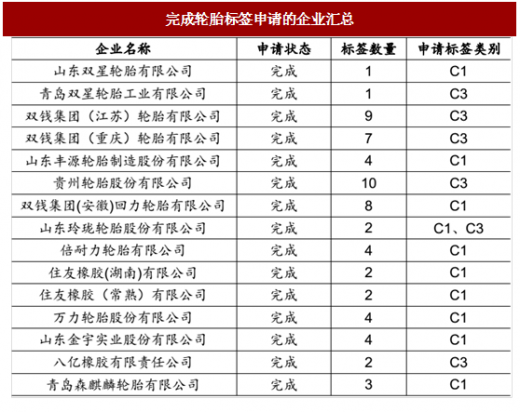

配套胎市场正逐步打开,轮胎标签制将提升自主品牌竞争力。近年来中国轮胎龙头企业玲珑轮胎、三角轮胎等积极拓展乘用车配套胎领域,进驻了一汽、上海通用等知名主机厂商的供应体系,配套胎市场被逐步打开。此外,国内轮胎标签制度已经开始稳步推进。轮胎标签制在欧美国家早已施行,中橡协会于 2016 年6 月颁布了《轮胎分级标准》和《轮胎标签管理规定》,并于 9 月开始实施。轮胎标签制有助于国内消费者通过实际的性能指标去衡量轮胎质量,同时有助于将产品质量不合格的企业挤出市场,提升国内自主品牌的整体竞争力。截止 6 月 15日,已经有 15 家企业完成了申请,其中以国内自主品牌居多。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。