乙烷产量取决于经济性,部分乙烷被留在天然气中

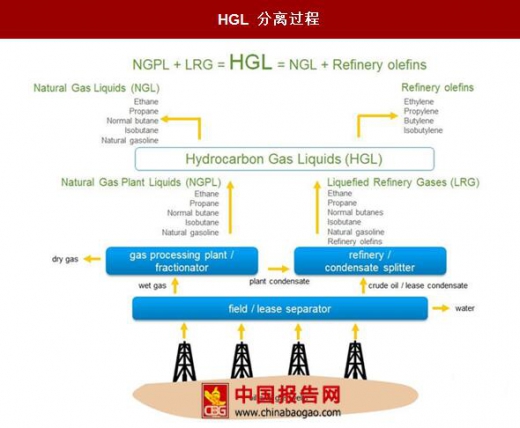

乙烷来自于 NGL 分离。天然气主要成分为甲烷,通常分为干气和湿气,干气中主要成分是甲烷和微量的 NGL,湿气中开采带来伴生液中有大量 NGL,干气中甲烷摩尔分数为 95%,乙烷 3%。湿气中甲烷占比 70%,乙烷占比 15%,丙烷占比 9%左右。全球 96%乙烷来自于天然气加工,极少量的乙烷来自于炼厂,但炼厂气成分复杂较难分离,因此一般只能来做燃料。

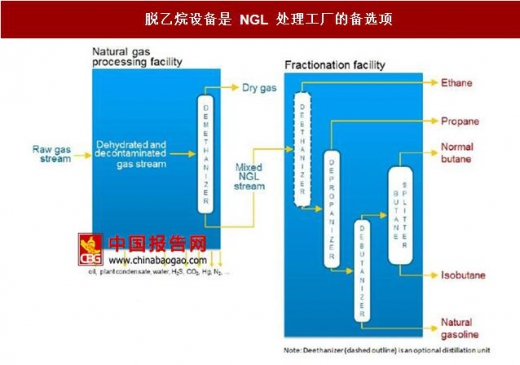

脱乙烷装臵成本较高,部分处理厂无脱乙烷设施。NGL 有三种分离方式,1 吸收法,采用轻油吸收丙烷以上成分,而后分馏。2 冷冻法,在-1 度温度下,丙烷以上重组分都被冷凝分离,大部分乙烷留在天然气甲烷组分中。3 极低温分离法,低压-50 度低温冷凝出乙烷,第三种方法是唯一能够脱乙烷的方法,也是最消耗能源和资本投入最多的方法。美国 NGL 处理厂(Fractionation facilities)有两种,一种是可以分离乙烷共五种 NGPL 气体的,一种是只能分离丙烷以上四种气体的,是否安装脱乙烷装臵取决于经济性,终端用户的需求,和管道输气的热值限制。

经济性决定乙烷产量,部分乙烷被留在天然气中。正是因为乙烷分离成本较高,在经济性差的情况下,企业可能会选择将乙烷混入天然气中,或者回注地下,只有在乙烷价格较高且管道设施完善,运输成本较低的情况下,企业才会选择从 NGL 中提炼乙烷。由于 13 年中以来,乙烷供大于求,价格低于天然气价格,大量乙烷被加注入管道气中,根据 eia 预测,2013 年有 40-60 万桶/日的乙烷被混入管道天然气中。

需求拉动乙烷供应高增长

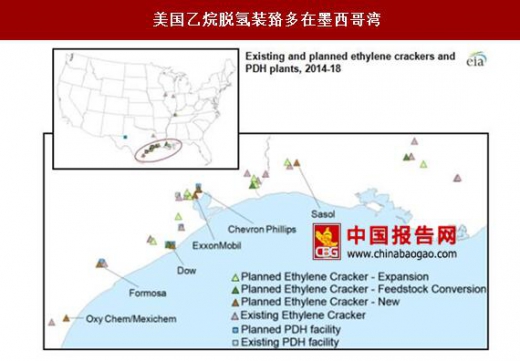

美国 HGL 管道设施完善无运输瓶颈。乙烷在陆地只有管道运输才有经济性,2011 年后,管道设施逐步完善,美国九大主要页岩油气产区中,目前均已建好通向 MB 天然气分馏结算中心管道设施,因此运输瓶颈的突破提高输往 MB,CONVEY 等 NGL 交易中心的分馏工厂的量。美国乙烷供应量自 2011 年起开始大幅增长,截止 2016 年美国乙烷产量达到 120 万桶/ 天以上。

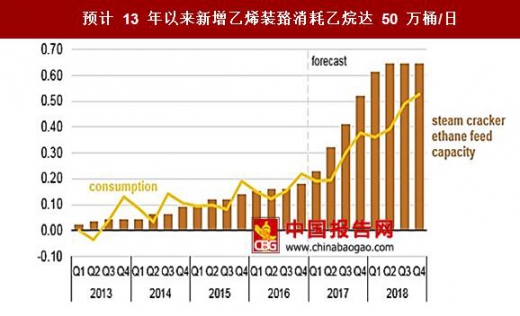

出口设施建成及乙烷脱氢扩建提升下游需求,近千万吨乙烷脱氢设施将建好。由于美国天然气管道输送需要满足热值限制,因此乙烷可以加到天然气当中调节热值,但乙烷工业下游唯一需求即为乙烷脱氢,乙烷下游需求不足导致乙烷价格大幅下滑,与乙烯价差大幅扩大,从而导致乙烷脱氢盈利能力大幅增加。催生了乙烷脱氢装臵投资热潮。2013 年以来, 根据 eia 预测,乙烷脱氢未来新增产能将带来 45 万桶 /日以上需求增量,折合千万吨以上乙烯产能增量,这意味着 2018 年底将有 152 万桶/日水平。

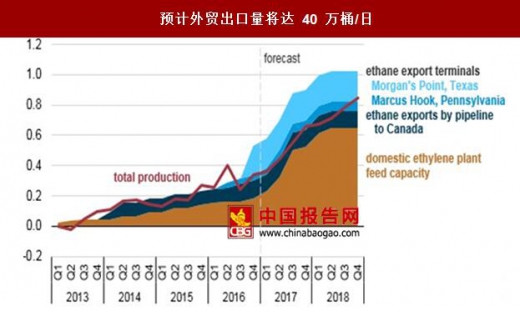

出口设施建成,出口将会大幅增长。目前美国乙烷出口设施已经逐步完备,在宾夕法尼亚州 3.5 万桶/日的首套出口设施已经在 2016 年 3 月发出第一船货,在德克萨斯州的第二套出口设施 20 万桶/日也已经在 9月发出第一船货,并且 90%的长约比例。预计到2018 年底,净出口量将达到 32 万桶/日。

需求刺激天然气处理厂分离更多乙烷,乙烷产量将暴增。乙烷分离运输设施完善加上下游乙烷脱氢装臵大批投产,需求增长情况下未来将有更多的乙烷被分离,乙烷供应将大幅增加。

根据 EIA 预测截止 2018 年四季度,美国乙烷产量将上升至 180 万桶/天。相比 2016年再度上升 50%。至 2018 年底,国内乙烷脱氢消费乙烷量为 152 万桶/日,净出口量为32 万桶/日,随着乙烷脱氢新项目的建立以及出口设施的完成,乙烷的供给过剩程度将大幅缓解,供需基本平衡。

美国乙烷脱氢大肆扩张也将受限于原料。按照目前 150 万吨乙烷裂解装臵需要 9 万桶/日进料来看,2018 年后每年全国产量增量仅够新上一套装臵,外加未来海外乙烷需求可能进一步增加,美国乙烷脱氢装臵也将受到原料制约,无法进一步大肆扩张,这意味着乙烷脱氢对于乙烯挤出效应是有限的,未来长期看乙烯消费增速依然1.4倍于GDP,则有望保持 4.2% 复合增长率,满足长期乙烯需求必然将回到重质原料上来。

美国新增乙二醇产能大概率将成一次性冲击。乙二醇美国乙烷脱氢下游配套乙二醇 300 万吨,预期 19 年起开始真正投放市场。美国在规划近千万吨乙烷脱氢装臵中,大部分为聚乙烯,下游配套乙二醇共计 290 万吨,投产日期分别是 2018 年下半年和 2019 年上半年及年中。相当于全球新增 10%左右的产能。19 年以后,由于美国乙烷原料的限制,美国乙二醇继续大幅增长的概率较小,我们认为,来自美国乙烷原料的乙二醇产能大概率是一次性冲击。产能增长不具备持续性。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。