世界有机硅单体的生产主要集中在北美、西欧及日本,全球前6家企业拥有81.2%的有机硅产能。随着蓝星集团并购法国罗地亚公司有机硅业务后,中国有机硅的产能将大幅提升,为55万吨/年,将占世界总产能的21%。

蓝星集团将拥有42万吨/年的产能,成为世界第三大有机硅单体生产商。由于有机硅单体和下游产品生产技术垄断的原因,预计在今后相当长的时间里,有机硅单体和高附加值产品的生产将继续由几大公司控制。

目前,整个行业的趋势是有机硅单体是有机硅工业的基础,而技术壁垒最高的有机硅下游产品则是产业链中附加值最高的部分。由于技术的差距导致下游高附加值的产品进入壁垒大、产能扩张速度相对较慢,因此有机硅行业景气周期比一般的行业长。

有机氟:向下游发展是主流

环境和氟石资源是有机氟化工发展的两大瓶颈,因此拥有环境容量和氟石资源的公司才有做有机氟精细化工的基础。占世界储量三分之二的萤石资源是国内氟化工行业发展的优势所在,世界有机氟产品生产有向中国转移的趋势。有机氟化工包含有CFC(氯氟烃)及其替代品、氟聚合物、氟精细化工产品三大类,后两者是有机氟深加工的方向。

中国政府决定从2007年7月1日起完全停止CFC的生产和使用,之前CFC生产将按计划、按配额地进行削减。目前,国内CFC替代品领域的竞争加剧,主要产品价格均有一定幅度的下降。为了规避产品风险,一些企业把有机氟化工产品链向深度延伸,生产附加值高的下游精细化工产品,如聚四氟乙烯、聚氟乙烯丙烯、氟橡胶、聚偏氟乙烯和全氟辛酸。

工程塑料:中国市场前景广阔

工程塑料和通用塑料相比,在机械性能、耐热性、耐久性、耐腐蚀性等方面能达到更高的要求,而且加工更为方便,可替代金属等材料,因而在汽车、通讯设备、建筑材料、家用电器乃至航空航天等方面有着广阔的用途。聚酰胺(PA)、聚碳酸酯(PC)、聚甲醛(POM)、聚苯醚(PPE)和热塑性聚酯树脂(PBT)因应用广泛、性能卓越,被合称为五大工程塑料。

近年来,我国工程塑料领域通过引进技术取得一定突破,但高端产品和技术仍有空白。因此,我国工程塑料的需求大部分需要依靠进口来满足,近三年的进口量年均增长20%以上,其中聚碳酸酯、聚甲醛几乎全部依靠进口,PBT一半以上依靠进口。

2005年,中国工程塑料的市场总需求量约108万吨,到2010年总计将达到167万吨。在过去六年里,随着光盘、建材和包装市场的快速发展,我国PC的需求增长率为27%,预计2006年的需求量为82万吨。而国内因为技术壁垒,尚没有生产装置,需求量全部依赖进口。考虑到我国工程塑料的旺盛市场需求,国内外企业都开始计划和建设工程塑料项目,谁能抢先将工程塑料在中国顺利投产,谁就将抢先占据中国的广阔市场。

新型炭材料:突破技术壁垒将获大发展

新型炭材料是区别于传统炭材料的一类炭材料的总称,在整个材料学中具有特殊的不可取代的重要地位。它与普通炭材料相比,有独特的结构、优异的性能及广阔的应用前景和领域,体现着材料设计概念的灵活运用,是目前炭材料行业研究和发展的前沿。新型炭材料的生产具有比较高的技术壁垒,产品对外依赖度较高、供不应求,因此国内拥有相关技术的生产企业将获得较高的经济效益,市场看好以碳纤维、球状活性炭、超级活性炭为代表的高附加值的新型炭材料。

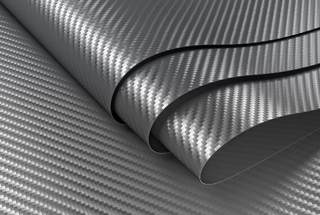

碳纤维是炭材料的典型代表,对我国产业结构的调整和传统材料的更新换代有着重要意义,对国防军工和国民经济有重要的影响。在世界碳纤维行业随着航空业的复苏和新能源的兴起而复苏、国内碳纤维产能不足并长期依赖进口的情况下,随着碳纤维原丝技术的突破,国内碳纤维行业将迎来飞速发展。目前,国内有少数公司经过自主开发创新,成功地生产出了高质量的PAN基碳纤维原丝,预计摆脱了国外原丝控制的中国碳纤维行业将迎来飞速的发展。

改性塑料:研发与专业服务为本

改性塑料是指通用塑料经过填充、共混、增强等方法加工,从而使它们具有阻燃、高抗冲等性能。目前,改性塑料已成为塑料工业持续发展的新增动力,被广泛应用于家电、汽车、电动工具、办公器材、电子电器、玩具等行业。我国改性塑料行业目前约有200万~300万吨的年需求量,且在未来几年仍将保持15%的增长速度。但改性塑料行业的特点决定了只有研发能力突出,定位于专业服务的企业才能在改性塑料行业获得一席之地,并得到持续发展。

MDI:市场走向供需平衡

随着原油价格的波动和聚氨酯较快的增长速度,近两年MDI(二苯基甲烷二异氰酸酯)等聚氨酯原材料市场的明显特点是供求关系紧张、供不应求、价格波动显著。同时,由于我国巨大的市场容量和较快增长的市场需求,带来了全球MDI厂商在我国的新一轮投资热潮。MDI产能在未来几年的释放已经不可避免,但需求也将保持一定的增长,这主要是由于建筑绝热需求将会继续增长。预计未来三年,MDI的供应与需求将逐渐走向平衡,到2008年国内需求量将达到75万吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。