中国汽车保险产业链结构由5部分主体构成。除了产险公司和车险用户外,汽车保险产业链上游包括汽车制造商、金融公司;产业链下游则包括渠道中的专业、兼业代理、服务提供商(如保险公估、汽车维修点)。

根据国内车险三大企业中国人保、中国平安以及中国太保2018年年报的数据显示,这三家险企中介销售渠道占比均超过70%,其中中国太保的中介销售渠道保费收入占比达到90.2%。由此可以看出分销即中介代销模式在渠道中占据强势地位。

车险是我国财产险市场的重要组成部分。纵观非寿险市场发展历史,非寿险初期的发展主要由政策推动,国家机关和企业财产保险早期一直是我国非寿险保费收入的主力险种,占比近半。在政策支持下,车险仅用了短短三年便成为我国非寿险占比最高的险种,并维持至今。截至2018年上半年,车险保费在财产险中占比约为70%。

参考观研天下发布《2019年中国汽车保险行业分析报告-产业竞争现状与发展战略评估》

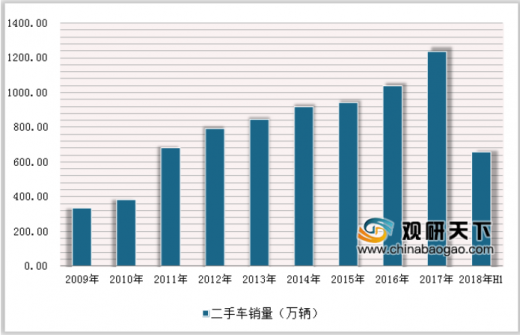

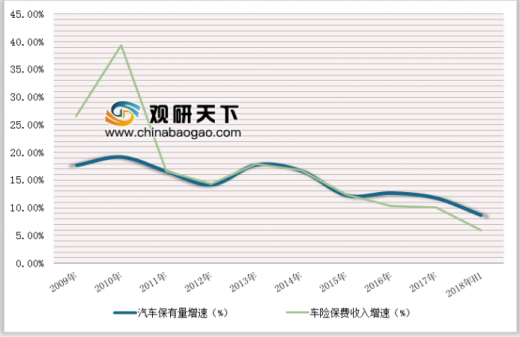

近年来随着中国经济增长,新车销售量稳步增长,增速放缓。2018年上半年新车销售量为1407万辆,增长率下降到5.57%,为近年来较低水平。二手车市场自2015年以来发展迅速,2018年上半年销量达660万辆,同比增长13.01%。因汽车所有权关系转变并不会给汽车带来新的保费收入,二手车增长不会带来增量汽车保险需求,同时因为侵蚀新车市场,拖累保费增长。

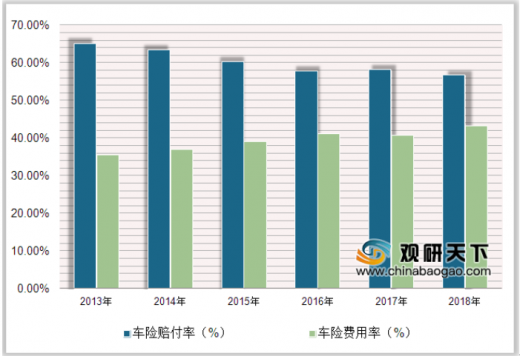

随着历次车险费改的深入,2018年我国的车险市场又进入了一次恶性循环:市场费用投入加大,各主体一再下调盈利空间,价格占肆起,亏损主体增加,中小公司受损严重。原本监管机构商车费改的初衷是将产品定价权交由市场主体,通过对保险标的及风险的认识和判断,能够自主确定产品价格,形成市场化的价格机制,提升赔付率,倒逼保险公司压缩市场费用,并提升自身运营效率。2018年我国车险市场费用率创新高达43.20%,同比上升2.51个百分点;赔付率为56.70%,同比下降1.57个百分点,车系市场濒临承保亏损。从市场表现来看,改革似乎还没有达到初衷。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。