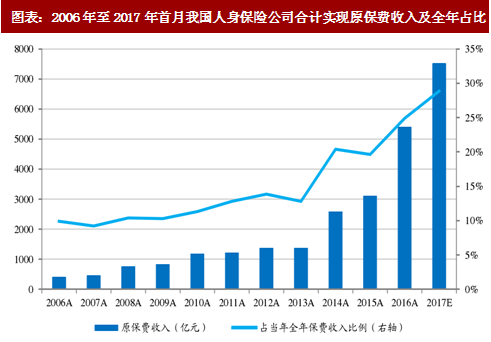

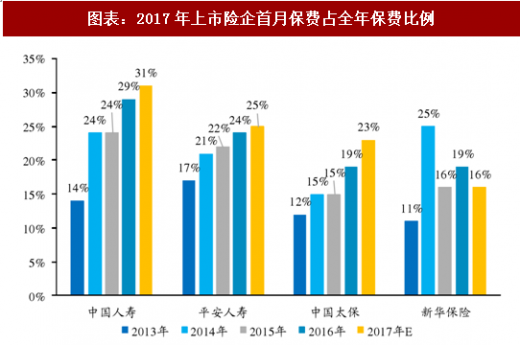

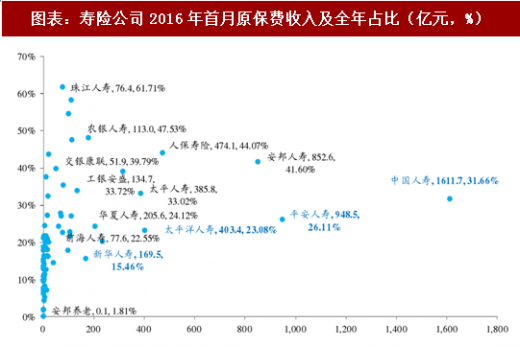

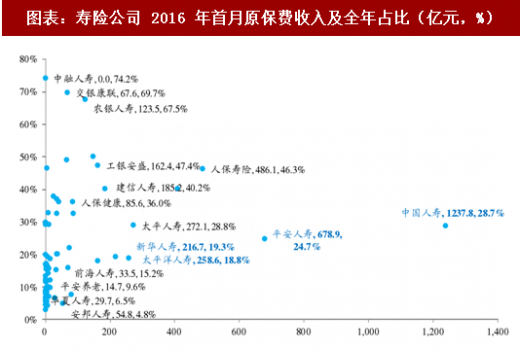

2015年至2017年首月人身保险公司合计实现原保费收入(包括寿险、健康险和意外险)分别为3114亿元、5397亿元、和7517亿元,同比增速分别为20%、73%和40%,占当年全年人身险公司原保费收入的比例分别为19.63%、24.88%和28.88%,呈现逐年抬升趋势,主要与中小险企的激进突围和行业产品形态的调整有关。诚然,行业的竞争业态也使得不少公司被迫采取如此激进态度。整体来看,以2017年首月保费收入及全年占比(预测)为例,原保费收入排名前五的寿险公司中国人寿、平安人寿、安邦人寿、人保寿险和太平洋人寿2017年首月保费收入全年占比分别为31.66%、26.11%、41.60%、44.07%和23.08%。而根据收入占比从高至低排序发现,珠江人寿、人保健康、幸福人寿、和谐健康和农银人寿2017年首月保费收入占全年保费收入的比例将会分别高达61.71%、58.14%、54.49%、47.98%和47.53%。业内以高价值保障类产品销售闻名的外资险企如友邦和大都会人寿2017年首月原保费收入分别为15亿元和7.1亿元,预计全年占比分别仅为7.05%和7.11%。

我们认为,受制于行业竞争的业态,险企不得不随行就市大打“开门红”的营销牌。但从公司长期健康发展的角度客观来看,季度间甚至是月度间的收入与利润的均衡发展是非常有必要的,如果在一季度花费过多的人力和财力开展销售,对公司的持续健康经营及代理人留存并不完全有利。

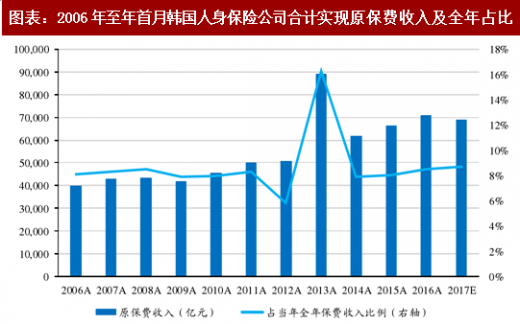

回顾历史,在2006年至2013年间首月保费占全年保费维持在10%-15%之间,14年这一占比突然高企,一方面行业部分险企抓住百姓经济宽裕的农历新年之际推出年金产品,获得推广时间上的良机,使得越来越多的企业开始效仿;另一方面在利率不断走低的背景下中小险企通过理财属性较强的年金险快速做大规模保费以期实现弯道超车,享受寿险行业的发展红利。对比韩国寿险行业在2006至2017年间首月保费占全年保费相对稳定,一直保持在8%左右。

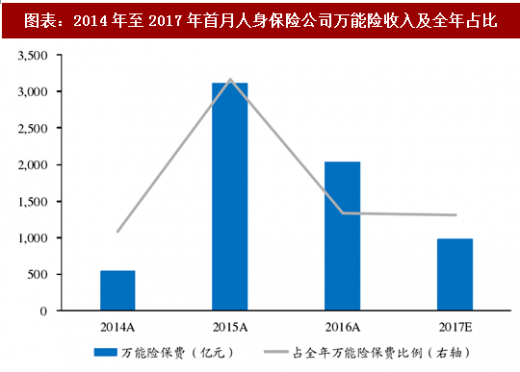

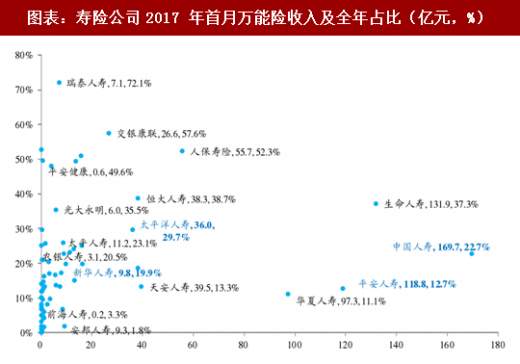

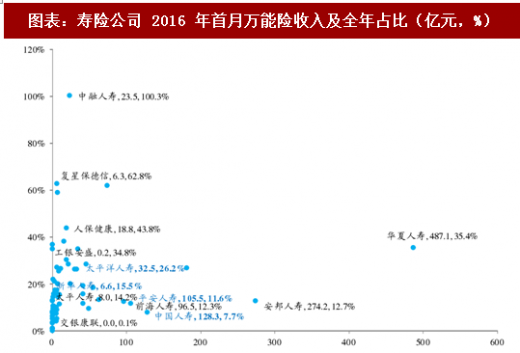

再看2017年首月万能险收入及其占全年万能险收入的比重,首月万能险收入排名(保户储金及投资款新增缴费)前五的寿险公司中国人寿、生命人寿、平安人寿、华夏人寿和人保寿险2017年首月万能险收入占比分别为22.7%、37.3%、12.7%、11.1%和52.3%。而根据万能险收入占比从高至低顺序排列发现,瑞泰人寿、交银康联、汇丰人寿、人保寿险和信诚人寿2017年首月万能险收入占全年保费收入的比例分别高达72.1%、57.6%、52.8%、53.2%和51%,均达到一半以上。

与其他保险行业比较,韩国人身保险公司在2006至2017年间首月保费占全年保费相对均衡稳定,一直保持在8%左右;同样的,我国财险公司在2006至2017年间首月保费占全年保费比重持续稳定在11%左右,月度间占比均匀。从对比来看,“开门红”现象仅为我国寿险行业的特色。

参考观研天下发布《2018年中国人寿保险行业分析报告-市场深度调研与投资前景研究》

具体来看,以行业2017年首月原保费收入情况为例,安邦人寿进入行业前三仅次于国寿及平安,太保升至第五,新华坚持转型。截止1月末,寿险公司原保费收入排名前3分别为国寿(1611.71亿元)、平安寿(948.53亿元)和安邦寿(852.58亿元),其中安邦寿原保费收入同比增幅超过14倍,较去年同期上升15位并首次进入行业前3。4至10位公司分别为人保寿、太保寿(403.37亿元)、太平寿、生命人寿、泰康人寿、华夏人寿以及和谐健康。

新华人寿(169.51亿元)跌出行业前10至第11位。期末共有78家寿险公司,较去年同期增加2家。行业CR7为66.4%(yoy+0.45pct)。1月寿险行业原保费收入增速由73.35%下滑至39.28%,但考虑到去年同期较高的基数和当前严格的监管环境,取得这样的成绩实属不易。不过行业的竞争格局正悄然发生着变化。上市险企中,国寿(yoy+30.20%)、平安寿(yoy+39.73%)和太保寿(yoy+55.96%)继续保持较快增长,新华人寿(yoy-21.8%)继续坚持“优化保费结构,减趸交增期交”的转型升级(全力转向以期交业务为主,实现续期保费增长以此推动整体业务规模的增长);部分银行系寿险公司出现了收入下滑的迹象,如工银安盛(yoy-17.1%)、农银人寿(yoy-8.5%)和交银康联(yoy-23.2%),可见传统银保渠道竞争愈发激烈;部分因盲目扩张被点名的中小险企,如恒大人寿(yoy+1839.3%)、前海人寿(yoy+131.4%)在监管的倒逼下转型强化布局保障业务。

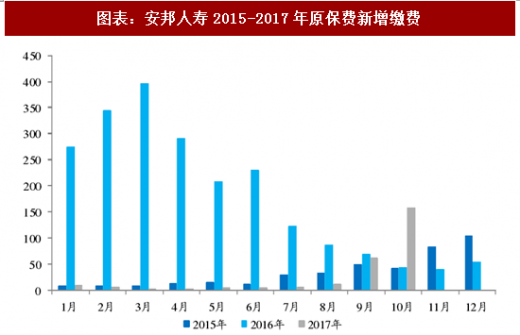

值得注意的是,安邦人寿2017年首月原保费收入增长至853亿元,同比增长超14倍,但其万能险保费的“保户储金及投资款新增缴费”仅为9亿元,同比降幅达97%。这种爆发式的增长引起质疑,质疑内容主要围绕在原保费的快速增长是否由万能险产品进行原保费的变相转移产生上,典型如年金产品“安邦长寿安享5号年金保险”,通过生存金返还设计形式,将消费者所交保费大量快速返还,把长期年金保险“长险短做”,实际做成两年期业务,规避中短存续期产品的有关监管规定,偏离保险本源,扰乱市场秩序,被保监会点名并被禁止3个月新产品的申报。

报道,部分寿险公司通过“固收”类产品以规避保监会对中短期存续产品的监管(保监发201676号)。“以某寿险长寿稳赢为例,因其通过一定年限后的现金价值高于所交保费的设计,可以使得客户在对应年限退保获得确定的收益。保险合同上会列出每个保单年度末的现金价值,这实际上是对收益水平的书面承诺。根据产品利益演示表,若客户一次性交纳100000元保费,则第二个保单年度末的现金价值为109416.65元,也就是客户两年后退保时可拿到的钱,由此计算的两年年化收益为4.71%

注:安邦人寿“长险短做”遭监管处罚,原保费增速含金量存疑。2017年一季度,安邦人寿原保费收入增速高达699.67%,而其保户储金及投资款新增缴费同比降幅超过98%。5月初,保监会下发处罚函:经核查发现,“安邦长寿安享5号年金保险”产品设计偏离保险本源,通过生存金返还设计形式,将消费者所交保费大量快速返还,把长期年金保险“长险短做”,实际做成两年期业务,规避中短存续期产品的有关监管规定,扰乱市场秩序。要求自监管函下发之日起三个月内,禁止安邦人寿申报新的产品。同时,要求安邦人寿高度重视产品开发管理方面存在的问题,切实承担主体责任,严格按照监管政策、监管要求,对产品开发管理工作进行整改。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。