在“强监管,去杠杆”的监管背景下,券商行业业务创新较为困难,券商更多的是在夯实现有业务的基础上,努力落实业务转型,我们认为2018年的主要看点包括:

1)互联网金融继续深度融合,财富管理向3.0进化,业务部门间协同有望加大;

2)回归投资银行本质,规范发行市场,在防范金融风险的同时,为资本市场引入活水;I PO、可转债、可交换债迎来爆发期。

3)大资管时代,去通道的同时,继续大力发展主动资管;

4)自营向投资交易转型,增加非方向型自营,平滑二级市场波动。

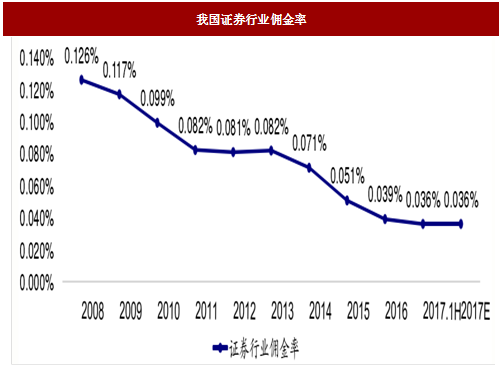

1.1佣金触底,互联网金融深入零售客户

受一人多户政策和互联网金融的影响,券商佣金率持续下降,截止2017年中期,佣金率已下滑至0.036%。我们考虑到价格战所带来的效应递减,认为佣金率已触底。随着越来越多的券商切入互联网金融并增加投入,售客户的开户、交易、咨询等需求将更多的由线上完成。

参考观研天下发布《2018年中国基金证券市场分析报告-行业运营态势与投资前景预测》

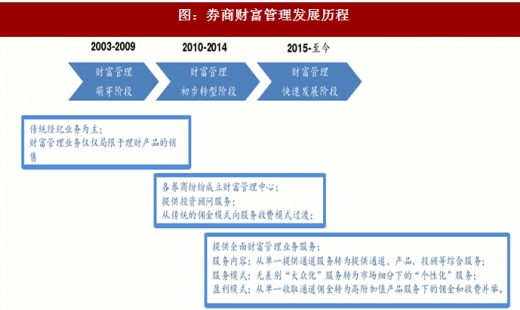

帐户管理业务的放开一定程度上将改变经纪业务原有以佣金收入为主的单一通道模式,进入管理费+业绩报酬的新模式。大中型券商纷纷将目光投向附加值更高的高净值客户及富裕客户,加大经纪业务及其他子版块的联动,以提供更全面、更多样化的服务。券商财富管理将有望从2.0时代向3.0时代迈进。

1.3加快机构化布局,对外开放

聚焦机构化的转型方向,充分发挥资本市场中介功能,坚持服务实体经济的本质要求,服务企业投融资需求。

作为金融中介,通过新三板股权市场、区域性股权市场,丰富融资工具和交易品种,为成长性好、发展潜力大的中小企业提供多样化的融资服务。

围绕实体经济发展的需要,通过产融结合,开展直投业务等创新业务,提高社会资金的配置及运作效率,支持支柱企业和民营企业的发展;促进并购重组,解决产能过剩问题、实现产业结构调整与升级;

大力发展资产证券化业务,为地方融资平台、房地产等提供融资服务;通过对场内与场外,基础性资产与跨市场交易品种,以及衍生品、大宗商品和外汇等的嫁接组合,为机构和居民财富增值提供产品。

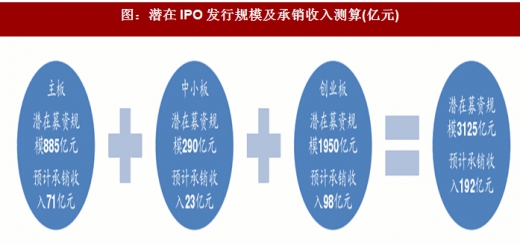

2.1直接融资仍热,IPO节奏预计维持高位

尽管近期I PO审核趋严,但从每周的发行节奏来看,仍和前期一致。我们认为直接融资仍然是监管层较为青睐的引入活水的方式,预计2018年I PO仍能保持较高发行速度。据数据,目前在会项目430家,其中主板195家,中小板58家,创业板177家。我们测算潜在I PO募资规模3125亿元,预计将为券商带来192亿元的承销收入。

2.2传统再融资及债务融资工具仍面临调整

今年以来,随着定增新规的实施,再融资募资规模大幅度下滑;此外今年不断提升的融资成本使得公司债及企业债相对去年吸引力大幅下滑,我们认为明年整个投行仍面临较大的业务结构调整,几大猜想:

严格的再融资新规下,可交换债、可转债、优先股等方式变得更为受欢迎。

公司债暂时性发行收缩,考虑到明年仍有部分债务需要置换,且企业仍有加杠杆需求,预计明年中期可能小幅好转。

ABS等新型品种发行相对稳定,未来或称为新的主力品种。

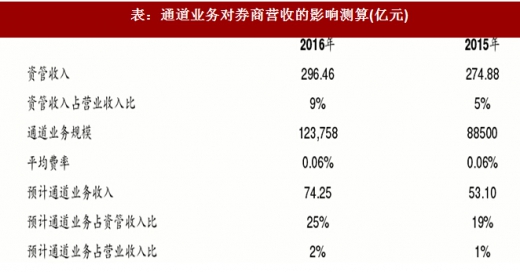

3.1通道业务大清理,对行业收入端影响不大

从去年基金业协会的《证券期货经营机构私募资产管理业务运作管理暂行规定》到今年11月央行的《关于规范金融机构资产管理业务的指导意见(征求意见稿)》,都提到了去通道。目前券商已限制通道业务的新增,据静态测算,由于通道费率相当低(约在万分之5),对券商业绩的影响预计约为2% (2016年数据),影响非常小,无需高估通道业务对券商营收的影响。

3.2资金池整改,大集合或有望转公募

除通道业务,资金池也是监管严查的重点,目前监管给于的过渡期仍较长,在现有规模的情况下允许滚动发行,且券商大集合有望通过将报价式业务转为净值型公募产品,预计对收入和市场的影响可控。据测算,资金池中非标占比不高,预计规模在700亿元左右,仅占集合资管规模的3.2%,预计对券商实际营收影响不到1 %。

3.3发展高端专业型资管,加速主动管理转型

券商资管如何突围?

尽管去通道和资金池对于券商业绩的影响并不大,但在短期内,券商资管规模仍将面临较大的收缩压力,我们认为未来券商资管想要突出重围将更加依赖投资能力及产品设计能力。

发展高端专业型资管业务,提升资管核心竞争力。中国资管市场经历了约10年的快速发展期后,对比全球市场同质化非常明显。从全球资管的发展经验来看,克服资管机构发展中同质化引力,明确机构自身特色,根据自身资源享赋选择合适的差异化模式,夯实关健能力的基础是特色转型的根本出路。券商资管可依据自身特点通过加强投研能力的积累,完善网络建设,持续提高多元化配置资产和市场咨询的效率与水平等方式,发展“高端专业型“的资管业务,以形成自身的核竞争力。

2.投资策略:低位布局左侧,看好大中型券商

2.1预计18年业绩同比增长3%

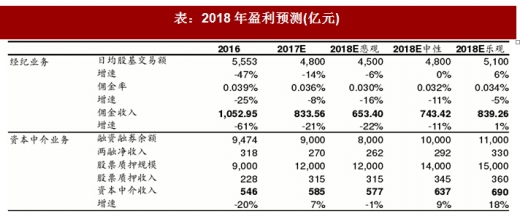

我们认为经纪业务和投行业务的收入受市场监管等影响预计同比下滑,资管、自营业务主动改变策略,或实现正增长。在悲观/中性/乐观预测下,行业净利润增速为一5%/3%/13% 。

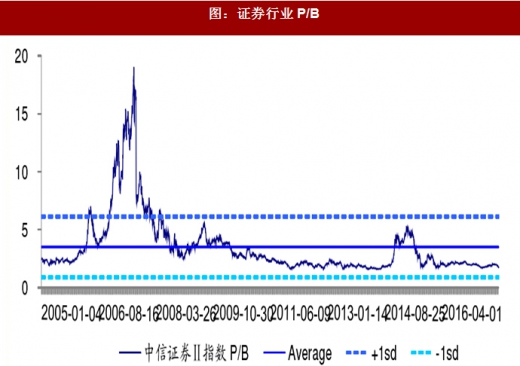

2.2券商股估值触底,业绩转好有望提升估值

目前券商股估值已达到历史超低水平,远低于历史平均。行业平均2017EPB在1.75x,部分大型券商估值低至1.3x 2017E PB。我们认为券商股在经过了较长时间的调整后,估值触底,建议布局左侧!

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。