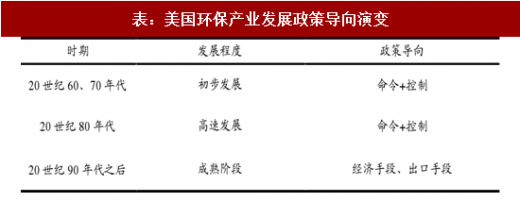

欧美国家在环保领域一般都经历了“经济发展——环境污染——污染治理”这一过程。从国际经验来看,在环保产业发展初期,行业增速非常快。

以美国为例,其环保政策在 1970 年前后密集出台,此后的近 20 年时间行业增速都在 20%以上,此后随着环境状况有所改善,政策方向由行政手段转为更多依靠市场手段,环保产业投资增速才下滑至 10%以下。

相似的情况也发生在日本,1971-1979 年是日本环保产业的第一轮快速增长,这段时间主要集中于治理工业污染,期间治污总支出占财政支出比重从 0.76%逐步提升至 2.35%。随着之后生活污染问题的凸现,1990-1999 进入第二轮快速增长期,这段时间环保支出占财政支出比例进一步升至 3.1%。

这种状况一直到 2000 年前后才有所改善。我国环保行业有两次政策密集期:

第一次是 2000 年前后,国家围绕“污染物总量控制目标”对部分法律法规进行修订,并出台了多项环境标准,带来我国环境污染治理投资总额在 2001-2010 年间的高速增长;

第二次是 2015 年前后,国家相继推出了新环保法、环保 PPP 模式、第三方治理、环境监管垂直管理等一系列措施,在责任主体、监管体系、污染物收费、排污许可、排污权交易五个方面进行了重大改革,从多个方面吸引社会力量共同改善环境质量,把过去被动化、模糊化的环保管理变为了主动化、定量化、清晰化的管理,环保政策体系和监管执法体制得到重构后进入了一个新阶段。

由此如果我国环保行业具有和国际发达国家类似的发展规律,我国环保行业投资的高速增长有望维持 10 年以上。

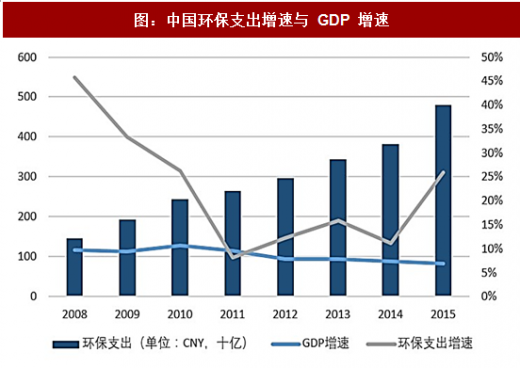

二、环保投资额将进一步上升

2015年以来,我国的环保政策由总量控制转向质量提升,《“十三五”生态环境保护规划》明确以改善环境质量为核心,此外,《水十条》、《大气十条》以及《土十条》等政策更加细节地规定了环境治理的目标。

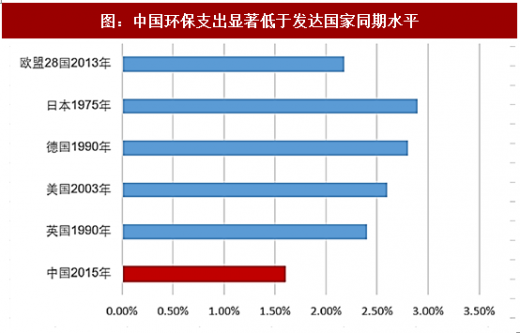

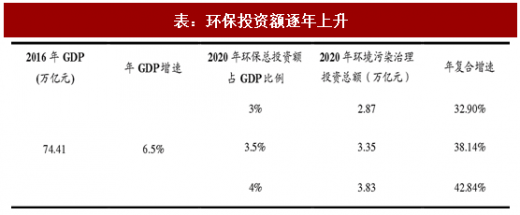

国际上通常用环保投入占 GDP 的比重来衡量一国环保投入力度,根据国际发展经验,环保投资占比在 1-1.5%时,环境污染有望得到初步控制,环保投入达到 2-3% 时,环境质量才可能得到改善。

从环保投资额占比的角度看,我国的环保行业投资额占 GDP 比重远远小于国际水平。我国 2015 年环保投入占 GDP 的比例为 1.6%,基本属于总量控制阶段。如果要达到十三五规划的环境质量改善目标,环保投入占 GDP 比重有望上升至 3%左右。对应十三五期间年均增速有望超过 30%。

三、产业集中度将进一步提升空间

垃圾焚烧行业:美国的垃圾焚烧行业在1975-1995年经历了20年的黄金成长期,竞争格局相对分散,在行业步入稳定期后的 8-10 年中,龙头企业 CVA 通过聚焦主业+兼并整合仅用 4 年时间(2004-2008)就将市场份额从 27%提升至 53%,最后行业稳定在垄断竞争格局。

我国垃圾焚烧行业目前仍处于快速成长期。截至 2016 年底,前三名分别为锦江环境、康恒环境、光大国际,市场占有率分别为 11.2%、10.6%和 9.1%,行业龙头市场占有率较之前有一定提升,但是相对美国来说还有很大的提升空间。

水处理行业:在水处理领域,我们根据 QYRsearch 研究中心报告显示,对于欧洲水处理设备行业来说,行业集中度偏高。前 6 名制造商在 2016 年的销售收入市场份额为 49.46%。Veolia 在 2016 年的市场份额为 13.90%,是欧洲水处理设备市场的领导者。其次是 BWT,Degremont,分别在欧洲拥有 10.05%和 11.77%的市场份额。

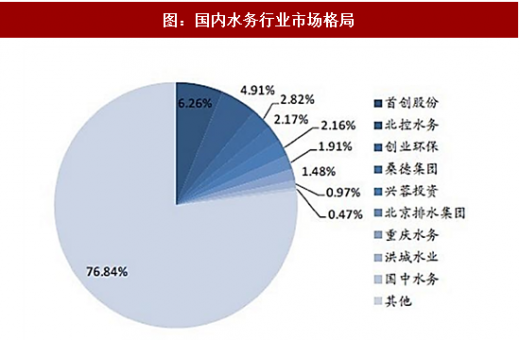

而我国生活污水处理市场结构非常分散。截至 2012 年底,处理规模最大的首创股份,也只占全国总处理能力的 6%。9 家上市公司的处理能力仅占 23%,而根据《中国环境报》的数据,全国的运营主体,总计约 2000 余家。大量的处理能力分散在各地水务、市政等政府部门,或者区域性的小型水处理企业手中,大部分地方水务主管部门、或者水处理企业掌握的生活污水处理能力不超过 50 万吨/日。 从国内外对比角度来看,我国环保行业的市场集中度还有较大的提升空间。

参考观研天下发布《2018-2023年中国环保行业市场现状深度调研与投资方向评估分析报告》

四、并购整合催生全产业环保综合服务商

从微观层面来看,海外环保龙头公司的发展无不伴随着大量的并购整合发展而来。据 Bloomberg 提供的数据,1991 年到 2015 年,全球环保领域的并购达 5000 起,并购总金额超过 2400 亿美元。在国外环保行业发展历程中,并购也是驱动企业快速成长核心因素之一。国际水务巨头威立雅、固废巨头 WM、监测巨头丹纳赫都通过不断的收购兼并,成长为全球的环保巨头,其收入利润规模远超国内环保公司。并购方向短期来看是聚焦某一领域,但从单一领域发展壮大后,则通过并购谋求成为综合型的环境服务提供商,并向全球拓展。

我们以美国废物管理公司(WM)的发展史来一窥并购整合在公司发展中的重要影响。

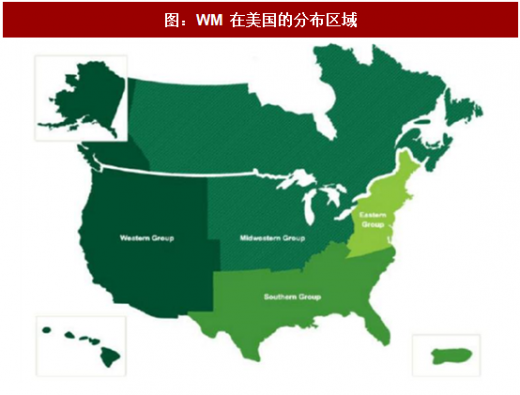

美国废物管理公司 Waste Management(简称 WM 公司),及其下属子公司,是目前北美最大的废弃物综合处理公司,于 1968 年成立,1971 年在纽交所上市,公司总部位于休斯敦。 其主要通过战略并购的方式进行营收增长,在其扩张的高峰期共有 2000 多家子公司,约 250 个当地分支机构。公司主要经营业务包括垃圾回收、转运、填埋、焚烧发电、产沼气,以及回收再制造等业务,涉及固废行业各个领域,业务遍布美国和加拿大。

截至 2015 年,公司运营网络包括 390 个回收点、310 座转运站、267 座垃圾填埋厂、17 座垃圾电厂、120 座资源化回收工厂、137 个填埋气项目和 36 套有机加工设施,为美国和加拿大的近 2,100 万名客户,包括住宅、工厂、市政设施和商业设施提供环境管理服务。

WM 公司目前旗下拥有 2 家全资子公司,分别为:

1)WM 回收美 国有 限责 任公司 ( WM Recycle America, L.L.C ,简称 WMRA) WMRA 主要从事工业和市政生活垃圾的收运处置,以及原材料再制造和销售业务,同时为学校和社区提供各种教育和推广计划。WMRA 在美国和加拿大 140 多个地区建立了近 100 家回收处理厂,此外还有 1 座塑料回收厂和 3 座电子产品回收厂在运营。公司至今已回收处理超过 550 万吨可回收垃圾。

2)维尔贝莱特科技公司(Wheelabrator Technologies Inc,简称 WT) WT 主要从事将城市固废和废弃燃料转化为清洁能源业务的设计、建设和运营为一体的公司,成立于 1975 年。目前公司拥有 18 座垃圾发电厂,总处理能力达 2.3 万吨/日,发电能力 678MW。WT 公司还拥有 4 座独立的电厂,发电能力为 184MW。2013 年,WT 公司处理垃圾 750 万吨,发电量为 52 亿度。

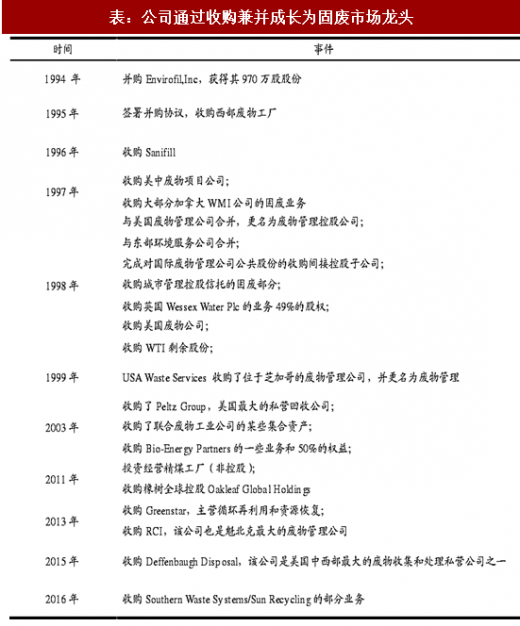

WM 的发展史基本上就是一部收购史:

其收购对象不乏一些固废行业大型公司,由于固废行业具有固定成本高,沿主业收购可显著提高其运营效率的特点,所以公司近十多年大量进行收购以扩大其业务范围。

公司收购更频繁的年份更多在经济衰退期,近几年的收购高峰分别在 2003 年和 2011 年,这两年都是行业盈利的弱周期,显示出公司作为寡头对于行业周期性的抵抗性,并可趁机抢占市场。

在经历了 90 年代大规模的扩张期后,公司在营收和净利润方面已经趋于稳定, 2016 年公司营收超过 136 亿美元,占美国固废管理行业 25%的市场份额。

从国内角度来看,目前还没有类似于 WM 的龙头企业诞生,市场格局尚处于相对分散的格局。但是随着 PPP 在环保领域的应用,市政环保类项目逐渐走向综合化、大型化,对于环保公司的资金水平、技术能力以及公司背景都提出了更高的要求,随着产业整合加速,有望诞生一批类似的产业龙头。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。