由于我国证券业的盈利模式较为单一,总体上仍以证券经纪业务、投资银行业务和自营业务等传统业务为主,因此行业利润水平与我国证券二级市场变化趋势的相关程度较高。而我国证券市场行情又受宏观经济环境、国家政策、产业发展状况等多重因素影响,存在着较强的波动性和周期性。十几年来,我国股票市场经历了数次景气周期,我国证券业利润水平也随着股票指数走势变化产生了较大幅度的波动,表现出了明显的强周期特征。

2001 年至2005 年,中国股市经历了近五年的熊市,上证指数从2001 年6 月的最高点2,245 点下跌至2005 年6 月的最低点998 点。受此影响,2002 年至2005 年,证券业呈整体亏损状态。

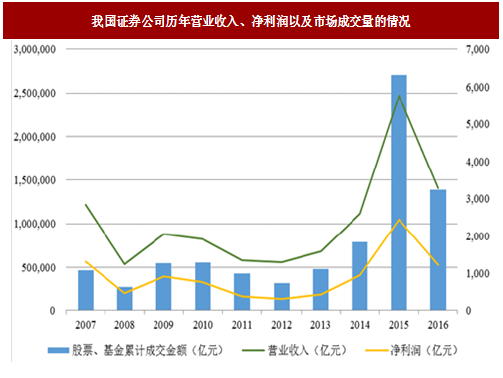

2006 年以来,证券公司综合治理使证券业抵御风险和规范经营的能力大大提高,加之随着股权分置改革的顺利实施,以及期间宏观经济保持较高水平增长等因素,证券市场步入景气周期,证券业连续9 年赢利,但各年利润水平随市场波动而起伏变化。根据资料显示,2007 年,全行业净利润水平达到历史高点1,320.50 亿元;根据统计,2008 年,受股票市场大幅下跌影响,全行业净利润随之减少至482 亿元,较上年下降63.50%;2009 年,股票市场景气度回升,推动行业实现净利润933 亿元,较上年增长93.57%。

2010-2012 年,股票市场持续低迷,指数出现较大幅度调整,与此同时证券营业部数量不断增加,传统证券经纪业务同质化竞争加剧,证券经纪业务佣金费率水平快速下滑,全行业业绩也随之大幅波动。2010-2012 年,证券业分别实现净利润775.57 亿元、393.77 亿元和329.30 亿元,同比分别下降16.87%、49.23%和16.37%。

2013-2015 年,经过多年的筑底震荡,在货币宽松政策及良好改革预期的背景之下,从2014 年下半年开始,我国A 股市场指数出现了快速上涨态势,带来了市场成交量的大幅上升,证券经纪、融资融券、自营等业务在二级市场的带动下,盈利能力持续提升,证券业分别实现净利润440.21 亿元、965.54 亿元和2,447.63 亿元,同比分别增长33.68%、119.34%和153.50%。

由此可见,在我国证券公司仍然依靠传统业务的背景下,二级市场的成交量及股票指数的变动与我国证券公司的整体盈利能力之间有着较大的相关性。2007-2016年,我国证券公司营业收入(亿元)、净利润(亿元)以及市场成交量(亿元)的情况如下图所示:

参考观研天下相关发布的《2018-2023年中国证券产业市场发展需求调研与投资前景规划预测报告》

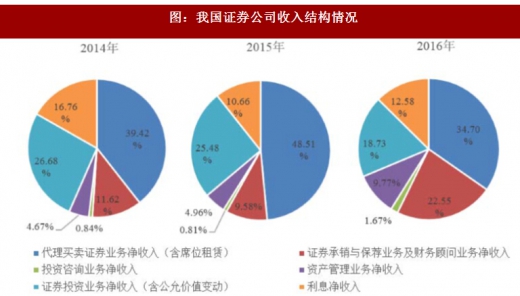

2014-2016 年,我国证券公司收入结构情况如下图所示:

(二)行业的周期性和区域性特征

1、行业的周期性特征

证券市场是经济的晴雨表。证券市场的周期性与经济周期之间有着内在必然性和一致性,而在影响股价变动的市场因素中,宏观经济周期的变动,或称景气的变动,是最重要的因素之一。

经济周期一般是指国民经济运行时表现出的收缩和扩张的周期性交替,包括衰退、危机、复苏和繁荣四个阶段。当经济处于衰退时期,企业盈利能力降低,利润减少,股息、红利的减少也导致投资者纷纷抛售股票从而使股票价格下跌。股票价格的下跌和企业投资意愿的减弱必然影响证券市场的交易量和证券公司资本中介业务的收益水平,此时证券行业整体盈利能力较弱。当经济处于复苏时期到繁荣阶段,企业盈利能力逐步好转,股息、红利相应提高,此时带动二级市场股票价格的上涨和成交量的放大,企业投资意愿增强,从而带来券商经纪业务、投行业务、自营业务等盈利水平的改善。因此,经济周期这一客观规律的存在使得证券行业从长期来看呈现周期性特征。

2、行业的地域性特征

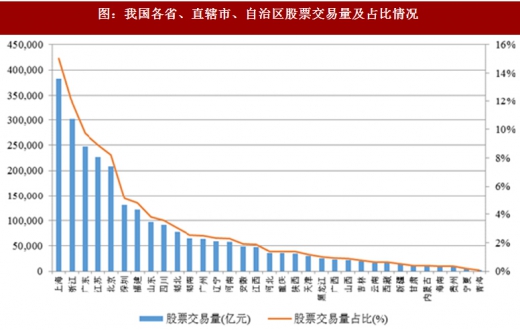

由于证券业发展水平与国民经济发展情况高度相关,中国各省市证券业情况受当地经济总量、经济发展水平的影响,呈现出较强的区域性特征。总体而言,东部及沿海地区证券业发展水平高于中西部地区,具体表现在上市公司家数、证券分支机构分布数量、区域筹资规模等方面。

2016 年度,我国各省、直辖市、自治区股权融资规模(亿元)及占比情况如下图所示:

2016 年度,我国各省、直辖市、自治区股票交易量(亿元)及占比情况如下图所示:

从上述图表可以看出,无论从证券市场融资规模的角度还是从股票交易量的角度来看,我国东部及沿海地区的证券市场发展水平都明显高于中西部地区。我国各地区经济发展水平的不均衡,导致我国证券行业存在着明显的地域性特征。

(三)行业发展趋势

目前,证券行业发展正面临资本市场深化发展和监管层鼓励证券公司做大做强的历史性发展机遇,行业的发展空间逐渐打开,行业有望加速进入规模化经营阶段,转型、创新和国际化将成为行业发展的主基调。

1、行业将进入规模化经营阶段

目前中国证券公司的整体规模较小,对金融体系影响力弱。随着资本市场的深化发展和监管层政策的逐步放松,行业巨大的发展空间将逐渐打开。

以融资融券业务为例,2010 年3 月,我国融资融券交易试点启动,融资融券业务正式进入市场操作阶段。而截至2016 年12 月31 日,融资融券余额已达到9,392.49亿元;2016 年全年融资融券业务交易额超过23 万亿元,占整个A 股市场交易额比重已达18.26%;2016 年证券行业的利息净收入381.79 亿元。证券信用业务的高速增长给证券公司带来了新的利润增长点。

此外,监管层也陆续出台了新型营业部、转融通、PE 基金等一系列政策措施及意见,鼓励券商通过发展创新业务做大做强。

与此同时,针对行业经营杠杆低,负债融资渠道缺乏等问题,监管层优化净资本监管政策,放宽净资本的限制,未来证券公司将真正实现杠杆化运营,资本的使用效率得以有效提升。2016 年6 月16 日,中国证监会正式发布《证券公司风险控制指标管理办法》及配套规则。新的《证券公司风险控制指标管理办法》根据行业实际运行进行了修订,对证券公司经营杠杆放松约束的同时,加强了对证券公司风险资本准备、表外业务、流动性指标的约束,促使证券公司在有效控制风险的前提下,进一步提高资本使用效率。在这样的行业发展背景下,未来的证券行业将进入一个加速扩张的规模化经营阶段。规模扩张和资本使用效率提高对证券公司的战略地位日益显现,并成为证券公司最终能否胜出的关键因素。

2、行业将进入加速转型的阶段

目前证券公司同质化现象较为严重,收入主要来自经纪、投资银行以及自营业务,盈利模式单一,传统业务竞争不断加剧。随着客户需求的日益多元化,客户对证券公司的服务能力提出了更高的要求。为了更好地发挥证券公司中介服务的功能,拓展中介服务的内涵和价值,未来证券行业的盈利模式将发生改变。

一方面,证券行业的盈利模式将会从通道收入模式向资本收入模式转变。在业务同质化的背景下,卖方业务的附加值将尤为重要,通过管理费收入的不断增加弥补通道业务收入的下降,同时为资本中介业务网罗客户资源;大力发展资本中介业务,在温和可控的风险环境下创造资本收益;视自身的专业水平和风险管理能力强弱,适度经营买方业务,赚取风险收益。2014 年以来,以融资融券业务为代表的资本中介业务快速成长,已成为证券行业盈利模式转型和业务结构优化的重要推动力。

另一方面,证券业务将由劳动和资本密集型转向技术和资本密集型。证券公司目前的通道业务依靠牌照垄断和资源优势,属于低层次的劳动力密集型业务。而多数创新业务都是需要技术的突破,需要证券公司合理运用其在品牌、研发、管理、风控等方面的能力。

3、行业进入国际化的阶段

我国证券行业的国际化,一方面是业务的国际化,包括以国内市场为依托的国际业务和以国外市场为依托的国际业务;另一方面是机构的国际化,包括国外证券公司在中国开设分支机构和中国证券公司到国外设立分支机构。加入WTO 后,外国证券公司已从在华只能设立代表处,发展到参股设立中外合资的证券公司和基金管理公司、QFII 等,从而直接参与我国资本市场。

随着我国经济在全球化中地位的提升,国内企业和居民在全球范围内进行资源配置的需求日益旺盛,监管层也鼓励有条件的证券公司走出去,参与国际市场竞争,跨境业务有望成为中国证券行业新的高增长领域:一方面,随着中国企业海外扩张发展,寻求海外上市及跨境并购需求不断增加;另一方面,投资多元化将推动跨境资产管理业务高速发展。

客户需求的提升将直接推动我国证券行业国际化发展的进程,已分别于2014年11 月和2016 年12 月正式启动的“沪港通”和“深港通”,均为境内投资者投资境外资本市场提供了更加灵活的选择,与现行的QFII、RQFII 制度优势互补,资本市场双向开发取得突破性进展。

此外,证券公司的国际化发展也有利于缓和受单一经济体周期波动的影响,形成国内外业务的良性互补,同时也是证券公司打造核心竞争力、提升国际影响力的重要方向。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。