(1)美国环卫公司重资本模式突出

从国内环卫市场现状看,环卫在清扫环节需要大量人工参与,劳动力密集程度通常较高,同时环卫项目所需投资额不大且短期合同占比较高,因此国内环卫公司通常轻资产模式运营。但从美国市场经验看,在环卫行业发展到一定阶段后,随着清扫业务需求逐步下降、机械化率持续提升、上下游产业链一体化模式打通,美国环卫公司商业模式的开始具有典型的重资产特征。

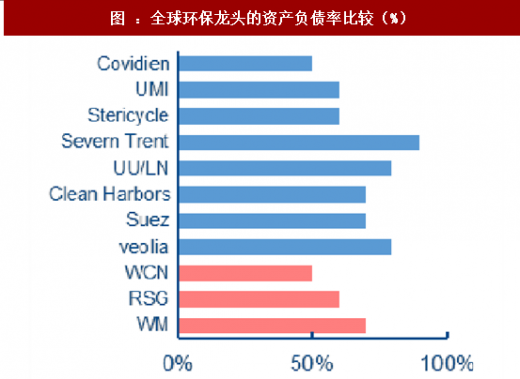

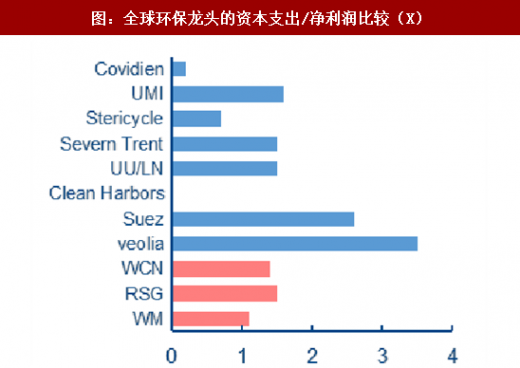

为厘清环卫公司的商业模式为轻资产还是重资产,我们选取了总资产收益率(ROA)、资产周转率、资产负债率、资本支出/净利率等4个财务指标,将废品管理(WM)等3家美国环卫公司的财务比率与国际上的水务、固废、危废领域代表公司进行对比,可以看出美国环卫公司的资产周转率和资产负债率处于行业平均水平,资本支出/净利润略低于行业平均,由此可见美国环卫公司的重资产特征突出。以资产周转率为例,2016年,废品管理(WM)、共和服务(RSG)、废物联合公司(WCN)三家公司的资产周转率分别为0.7x、0.5x、0.5x,和苏伊士、威立雅的0.5x、0.6x基本接近。

图 :全球环保龙头的资产周转率比较(X)

资料来源:观研天下整理

(2)劳动密集型的清扫需求较低,小型清扫公司为参与主体

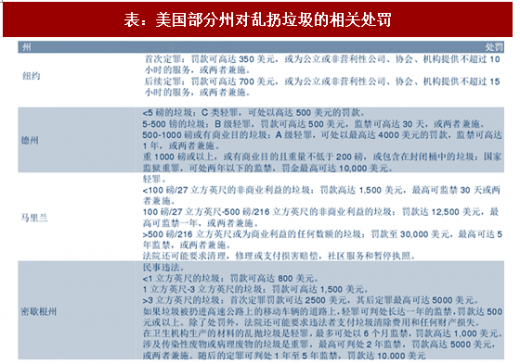

目前在美国,道路清扫业务市场规模相比清运和清理而言几乎可以忽略不计,主要原因是美国道路清扫需求较低,这和国内环卫市场以清扫为主的现状存在显著差异。美国乱扔垃圾是一种犯罪行为,50个州均制定禁止乱扔垃圾的法律,罚款范围从科罗拉多州的20美元到马里兰州的30,000美元,且在更严重情况下会处以监禁,比如说在爱达荷州的刑期为10天,在田纳西州高达6年。对乱扔垃圾严格立法导致美国道路较为整洁,大多数城市的道路清扫频率为每周一次,部分城市甚至每个月做一次道路清扫,道路清扫的需求非常低,相应导致清扫业务市场规模比较小。

在美国市政废物市场,清扫业务与收集&清运业务通常由不同公司完成,从事收集&转运业务类的公司基本不介入清扫市场业务。在美国,一般有区域性的小型私营垃圾清扫公司专门从事清扫类业务,如美国东南部最大的清扫公司SweepingCorporationofAmerica仅有85名员工,另一大型清扫公司Americansweeping也仅有50名员工。由于政府下属城市维修部门的设备和人员配置水平不如专业清扫公司,通常由各州下属的市来制定道路清扫相关规定,由更具成本效益的私营公司来实施清扫业务。

参考中国报告网发布《2018-2023年中国环卫服务市场调查与投资前景预测报告》

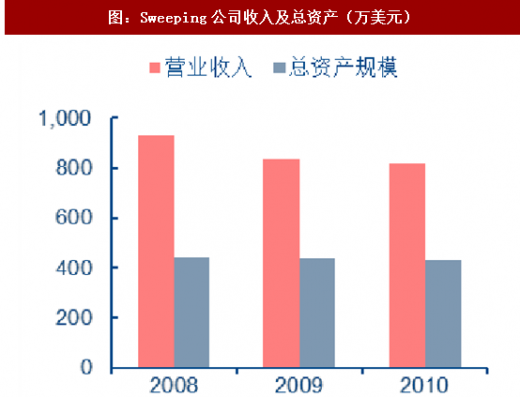

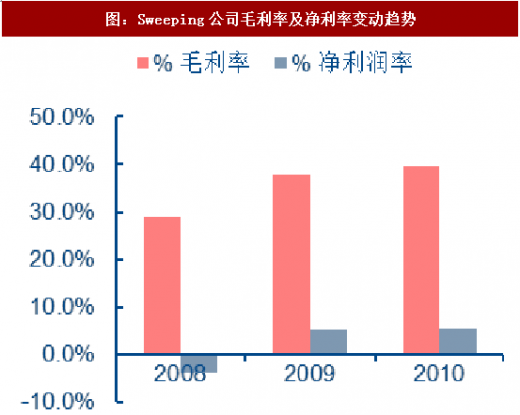

专注于清扫业务的SweepingCorporationofAmerica服务范围包括美国八个州,业务涵盖市郡街道清扫、国道和州际清扫、道路施工清扫、工业&制造设施清扫、商业和住宅清扫等领域,每个月清扫里程约25,000英里,客户名单包括国家交通运输部门、市郡公共工程部门、大型工业设施公司和建筑公司等。截至2010年,公司总资产仅为430万美元,2008~2010年的收入分别为930、830、820万美元,毛利分别为270、310、320万美元,与2016年收入高达136亿美元的固废处理龙头公司WasteManagement相比,体量明显不在一个数量级,美国垃圾清扫市场规模明显较小。

(3)高度机械化降低人工成本占比,强化重资产属性

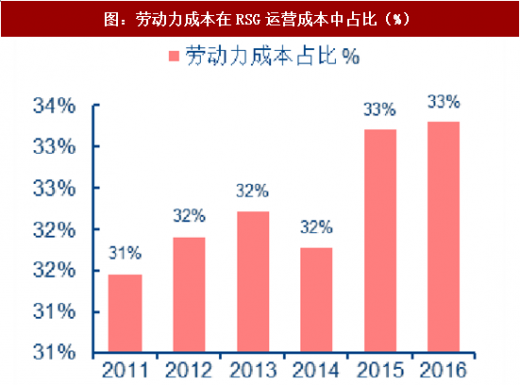

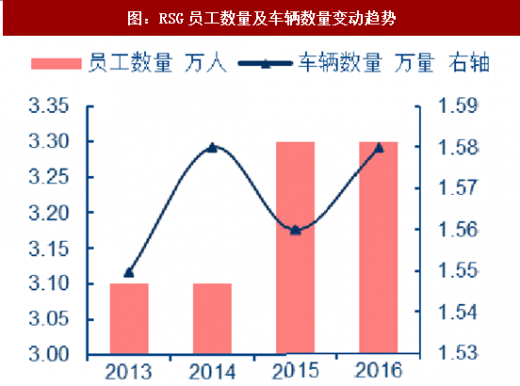

美国生活垃圾的清扫与收集基本实现完全机械化,由居民先行实施垃圾分类处理,环卫工人直接通过驾驶特制装载车收集社区住户附近垃圾桶内的废弃物,然后将市政废物运往垃圾转运中心或者最终处理设施。以共和服务(RSG)为例,从员工数量和公司机械设备数量看,RSG的员工数量和车辆数量大体维持在2:1的水平;在2011~2016年公司运营成本构成中,劳动力成本在公司运营成本占比稳定维持在31%~33%的区间内,显著低于国内环卫市场中的劳动力成本占比。由此可见,通过持续不断的机械化替代,废物管理市场各参与方的劳动力成本规模和占比确实可以实现有效控制。

除人力密集型的清扫需求较低、行业机械化程度较高影响因素外,企业上下游打通后后端处置为资本密集型对美国环卫公司重资产商业模式的塑造也发挥了重要作用。如前所述,废品管理(WM)等公司在后端填埋领域的布局力度也比较大,而填埋场所需投资规模较大,重资本运营特征明显。

2、重资本模式提升进入门槛,持续推动行业整合

从海外环保行业发展经验看,由于环保基础设施所需的建设投资金额巨大,重资本属性抬升环保行业进入的资金门槛,推动环保公司为追求规模效应而持续外延并购。从美国和欧洲环保行业发展经验看,重资本特征带来的自然垄断属性最终导致水、固废、危废等环保细分市场最终均成长为自然寡头垄断市场。

在市政废物管理市场目前面临废物产生量增长缓慢和资源循环利用的不利因素下,通过外延并购也是企业提升收入和加速成长的重要手段。废品管理(WM)等三家龙头公司在过去几年中持续实施外延并购,以提升市场占有率和企业定价能力。从并购对象标的类型看,大型及小型公司、前端收集及后端处置公司等均有涉及。

如前所述,即使在持续多年的并购整合之后,目前市政公司和小型私营企业在市政废物管理市场的份额分别为26%和10%,在填埋市场的市场份额分别26%和10%,未来仍有较大的市场集中度提升潜力。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。