钢结构是指由钢板、型钢、钢管、钢索等钢材,用焊、铆、螺栓等连接而成的重载、高耸、大跨、轻型的结构形式。

狭义的钢结构行业主要指房屋建筑领域的钢结构建筑,是相对于建筑工程上采用的钢筋混凝土和砖混结构而言的,广义上的钢结构建筑还包括钻井、采油平台、输电塔架等。此处研究的是广义上钢结构建筑领域的钢结构行业。

二、中国钢结构行业发展现状分析

1、中国钢结构行业现状分析

现代钢铁与钢结构工业源自于欧洲,以1889年的埃菲尔铁塔为标志;随后,在1953年前后,钢铁与钢结构工业发展浪潮由欧洲传至美国;1970-1996年,日本成为新兴钢结构的主要产区。进入21世纪以后,中国钢结构工业逐步兴起。

2008年前后,在北京奥运会的推动下,大量钢结构场馆、机场、车站和高层建筑相继落成,其中奥运会国家体育场等建筑在设计、制造和安装等技术方面均达到了世界较高水平。而在这些建筑建设的需求拉动下,我国钢结构需求显著增加,随后钢结构行业得到了快速发展。数据显示,2019年我国钢结构产量达7579万吨,需求量6897万吨。

2、中国钢结构产能地区分布

在区域分布上,规模较大的钢结构企业大多集中在上海、浙江、安徽、江苏等长三角或近长三角地区以及天津、北京等京津唐地区,广大的中西部地区处于起步阶段。近年来,随着国家中部崛起、西部大开发战略的实施,中西部地区投入逐步加大,为钢结构企业提供了广阔的市场空间,中南、西南、西北正逐步成为钢结构行业发展的新兴区域。未来随着中西部地区的后发优势逐渐凸显,一些在东部沿海区域具备竞争优势,同时在中西部地区提前布局的企业将在区域市场竞争中取得领先优势。

3、中国钢结构的应用情况

目前,钢结构体系在我国民用建筑结构体系中占比仅为5%,且钢结构建筑仅集中于高层、超高层建筑、大空间公共建筑与工业建筑中,钢结构在普通办公楼、学校、医院等多高层公共建筑以及低层、多层及高层住宅中的应用非常少。2019年高层和大跨度空间结构占比分别为30.5%和25.5%,而塔桅及住宅占比仅3.8%。近几年钢结构在公路、桥梁有较大发展,但在居住类建筑中的应用比例依然偏低,随着钢结构住宅政策的逐步落地,未来居住类钢结构建筑有望进一步发展。

| 细分市场 |

2015年 |

2016年 |

2017年 |

2018年 |

2019年 |

| 塔桅及住宅 |

211.00 |

251.4 |

259.87 |

259.15 |

293.39 |

| 桥梁 |

243.82 |

297.56 |

366.19 |

443.28 |

501.84 |

| 网架 |

492.32 |

554.08 |

720.56 |

920.66 |

1042.29 |

| 轻钢结构 |

862.73 |

964.52 |

1151.71 |

1377.59 |

1559.59 |

| 大跨度空间结构 |

1523.85 |

1549.38 |

1624.21 |

1739.03 |

1968.78 |

| 高层 |

1355.05 |

1513.47 |

1783.68 |

2080.02 |

2354.81 |

二、中国钢结构市场运行现状分析

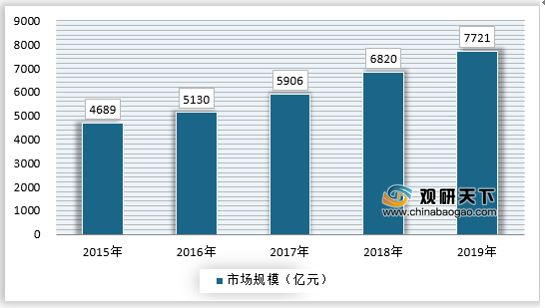

1、中国钢结构市场规模分析

2019年,我国钢结构市场规模达到7721亿元,同比上涨约13.2%,近年来保持稳定增长。

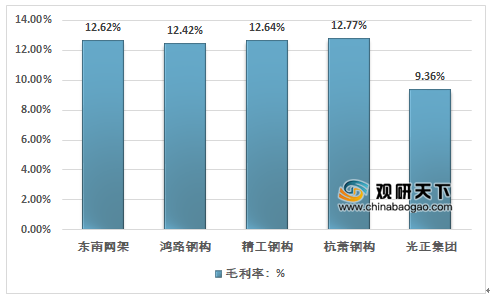

2、中国钢结构利润市场调研

目前,国内钢结构行业整体毛利率水平不高,行业大多数企业钢结构产品毛利率水平在9~15%。

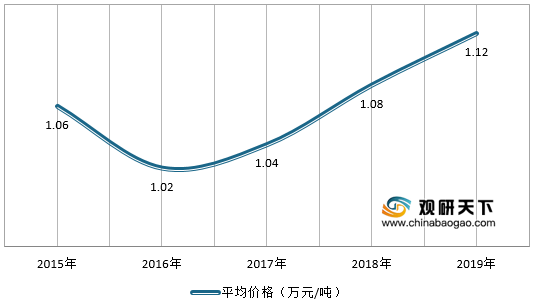

3、中国钢结构市场价格走势分析

自2016年以来,我国钢结构市场价格总体趋于缓慢上涨的趋势,钢铁产业总体的供给侧改革有了初步的效果,2019年钢结构市场平均价格约为1.12万元/吨。

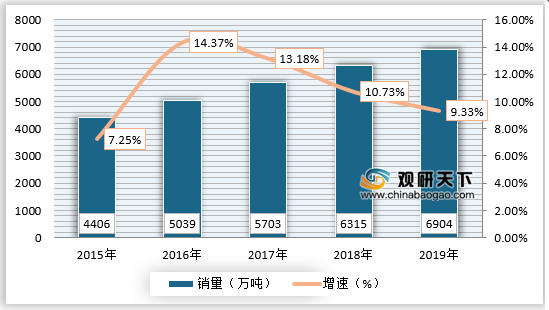

4、中国钢结构市场销量及增速分析

2019年,我国钢结构市场销量达到6904万吨,同比增速达到9.33%,近年来一直保持增长,但增速连续三年出现下降。

5、中国钢结构市场战略及趋势分析

在钢结构行业“十三五”整体发展规划中,重点发展的领域涉及建筑钢结构、桥梁钢结构、能源钢结构、军工钢结构等。其中,建筑钢结构用钢量占全国建筑用钢量的比例从10%增加到15%一20%,总量超过5500万吨/年。其他领域钢结构用钢量也会大幅增加。钢结构行业“十三五”期间应重点研发的关键技术,包括钢结构建筑用高性能材料的关键技术研究与应用、高性能钢结构和组合结构体系研究与示范应用、钢结构和组合结构建筑工业化关键技术与示范应用、钢结构住宅建筑产业化关键技术、钢结构绿色制造与信息化技术和钢结构建筑标准体系修订与完善等。在钢结构行业自身不断发展的同时,建议政府担当起培育市场的示范作用,如在乡镇、社区公共建筑中有限度地强制使用钢结构建筑,在城市棚户区改造和公租房建设中开展钢结构住宅试点.在中小跨度桥梁中推广应用钢结构或钢——混凝土组合结构,在军工设施和防灾减灾中采用快速装配式钢结构等。

到2025年,我国钢结构制造业整体素质大幅提升.创新能力显著增强,全员劳动生产率明显提高.建筑工业化和信息化融合迈上新台阶,形成一批具有较强国际竞争力的跨国公司和产业集群,在全球钢结构产业分工和价值链中地位明显提升。钢结构行业2025年的战略规划目标。具体来说,在钢结构行业规模上,我国钢结构和钢——混凝土组合结构占比要与目前发达国家先进水平相当,达到20%~30%;在钢结构制造业效能上,我国钢结构制造关键工序数控化率要超过50%,全行业全员人均劳动生产率平均要超过100吨/年;在钢结构工程技术水平上,我国钢结构工程技术水平整体上要达到国际先进水平,钢结构技术标准与国际标准全面接轨,争取主导IS0钢结构骨干技术标准制定;在钢结构市场竞争力上,我国钢结构产品在全球钢结构市场上的份额要超过50%,形成10个以上具有国际竞争力和以钢结构工程为特色的国际工程总承包跨国集团公司,培育10个以上国家级钢结构产业集群园区。钢结构行业在2025之前要完成五大战略任务:一是创新能力建设,建设钢结构制造业创新协同中心(基地),围绕钢结构行业转型升级和新一代信息技术、智能制造等领域创新发展的重大共性需求,形成10家左右钢结构制造业创新协同中心(基地),设立行业技术发展基金,重点开展行业基础和共性关键技术研发、成果产业化、人才培训等工作;二是两化深度融合,开展钢结构制造智能工厂/数字化车间示范工程的建设;三是质量品牌建设,要提高钢结构企业核心竞争力;四是产业结构调整,促进大、中、小企业协调发展,优化发展布局;五是国际化发展.要深化产业国际合作,加快企业走出去步伐。钢结构行业“2025”需要重点突破的领域和任务,包括数控机床与钢材下料配送中心.焊接机器人与智能生产线,防腐防火一体化与涂装自动生产线,BIM(建筑信息模型)与仿真模拟技术应用,模块化设计与模块化制造技术.高性能结构材料和连接材料技术,与国际标准的接轨与融合,“互联网”与金融平台应用,大数据、云平台应用技术和远程控制在钢结构工程中的应用技术等。对于大型企业集团.要打造航空母舰式的国际化公司。一是要紧跟国家战略,不能掉队;二是与国内综合总承包商对接,“借船出海”;三是与国际顶级承包商对接,进行国际认证和接轨;四是信息化与工业化深度融合,提高创新驱动能力;五是整合互联网、金融、人才和技术各项资源,进行商业模式的创新。对于中大型企业.要做专做强做优,做护卫舰式的企业。一是要明确产品方向,做成地域性精品;二是寻找合适的大型企业进行战略合作,做专项的分包,为总承包企业或大型企业开展专项服务,并杜绝盲目做大和盲目闯海外市场。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国钢结构市场调研报告-市场运营态势与发展前景研究》

《2021年中国重钢结构行业分析报告-市场竞争现状与发展前景评估》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

客服邮箱:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。