| 品种 |

TiO2 含量 |

来源 |

下游用途 |

| 钛铁矿(ilmenite) |

48%-55%(精炼后钛精矿) |

自然产生 |

氯化法及硫酸法钛白粉 |

| 白钛石(leucoxene) |

65%-90% |

自然产生 |

氯化法钛白粉 |

| 钛渣(titanium slag) |

88%-94% |

自然矿提炼 |

氯化法及硫酸法钛白粉 |

| 合成金红石(synthetic rutile) |

88%-94% |

自然矿提炼 |

氯化法钛白粉 |

| 金红石(rutile) |

92%-96% |

自然产生 |

氯化法钛白粉 |

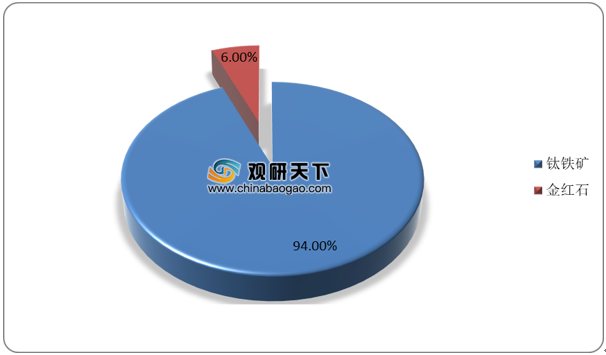

目前,钛矿资源主要以钛铁矿和金红石两种形式存在,其中钛铁矿储量占比94%,金红石储量占比6%。

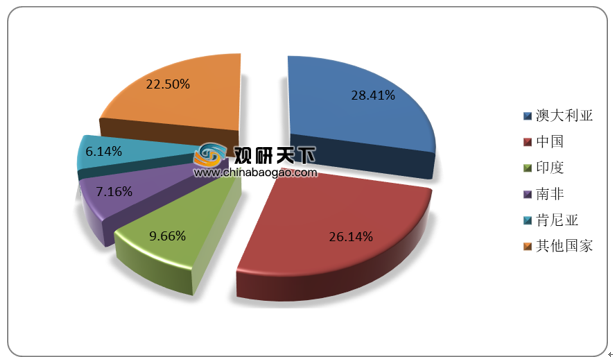

全球的钛铁矿资源主要集中在澳大利亚、中国、印度、南非和肯尼亚等国家,其中中国占26.14%,位居全球储量第二,处于领先地位。

我国是钛资源大国,主要以钛铁矿的形式存在于四川地区的钒钛磁铁矿中,但品位较低,采选冶炼技术难度较大,对于高品位优质钛精矿的需求只能通过进口来满足。数据显示,2019年,中国钛矿查明资源储量为8.5亿吨。

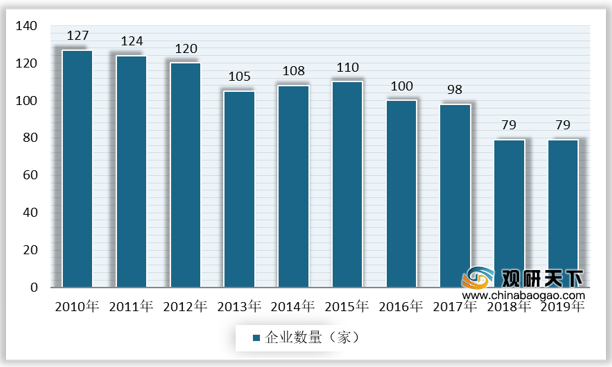

随着国家对环境问题重视度提高和对钛矿矿权的审批也愈加严格,我国钛矿矿山企业从2010年的127家减少至2019年的79家,下降了38%。

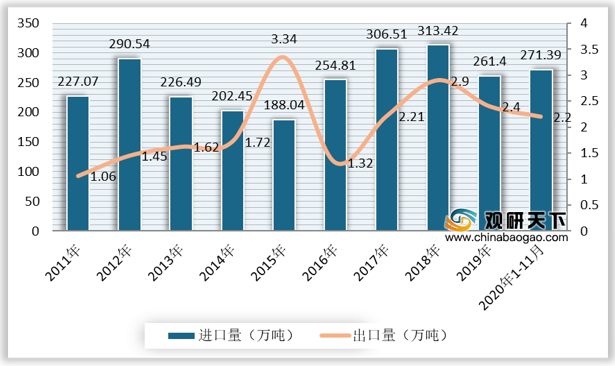

我国进口高品质钛精矿的数量较高,总体呈现增长的态势。数据显示,2020年1-11月,中国钛精矿累计进口量为271.39万吨,钛精矿累计出口量为2.2万吨。

全球钛资源主要供应来自Rio Tinto、Iluka、Kenmare、Tronox及Cristal等企业。中国钛矿企业主要分布在四川攀枝花地区,且主要集中在攀钢、龙蟒、安宁股份、西昌太和4家龙头企业,供应格局稳定。

| 公司 |

国家/地区 |

矿山分布 |

钛原料产品 |

TiO2产能(万吨/年) |

| 力拓 RioTinto |

英国 |

加拿大 RTFT、马达加斯加 QMM |

金红石、氯化渣、酸溶渣 |

170 |

| 爱禄卡 iluka |

澳大利亚 |

西澳大利亚州、维多利亚州 |

钛精矿、金红石 |

110 |

| 特诺 Tronox |

美国 |

南非 KZN、澳大利亚 Tiwest |

钛精矿、钛渣、人造金红石、金红石、白钛石 |

75 |

| 克罗诺斯 Kronos |

挪威 |

挪威 Telles |

钛精矿 |

40 |

| 肯梅尔 Kenmare |

爱尔兰 |

莫桑比克 Moma |

钛精矿、金红石 |

33 |

| 科斯特 Cristal |

澳大利亚 |

澳大利亚 Bunbury |

钛精矿、白钛石、金红石 |

27 |

| 攀钢钛业 |

四川 |

白马、朱家包包 |

钛精矿 |

80 |

| 龙蟒矿冶 |

四川 |

红格 |

钛精矿 |

60 |

| 重钢西昌 |

四川 |

太和 |

钛精矿 |

40 |

| 安宁股份 |

四川 |

潘家田 |

钛精矿 |

53 |

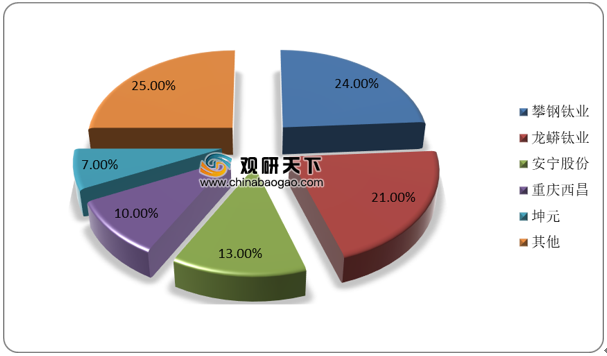

攀钢、龙蟒、安宁股份、西昌太和合计钛精矿产量占全国近70%,其中攀钢钛业 占比24%、龙蟒钛业占比21%、安宁股份占比13%、重庆西昌占比10%,其他企业合计占32%。

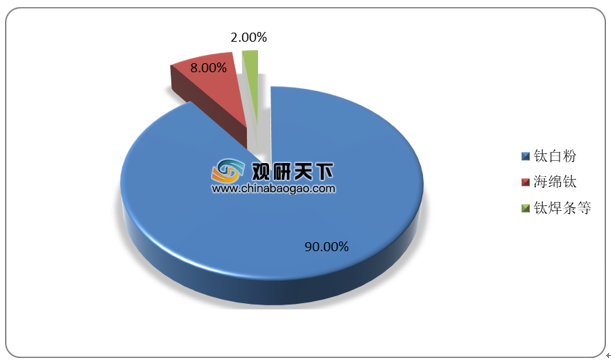

钛矿下游主要用于生产钛白粉、海绵钛和钛焊条,其中钛白粉约占90%,海绵钛和钛焊条占10%。钛白粉作为目前世界上品质最好的白色颜料,应用领域广泛,从而带动钛矿需求稳步增长。

中国是全球钛白粉生产和消费第一大国,国内企业积极扩产将有效拉动钛矿需求。预计2021年我国计划投产钛白粉的产能达55万吨。

| 序号 |

省份 |

企业简称 |

扩产产能(万吨/年) |

计划投产时间 |

工艺 |

| 1 |

广西 |

金茂钛业 |

5 |

2021年 |

硫酸法 |

| 2 |

福建 |

坤彩科技 |

10 |

2021年Q1 |

盐酸法 |

| 3 |

山东 |

金海钛业 |

10 |

2021年Q1 |

硫酸法 |

| 4 |

四川 |

宜宾天原 |

5 |

2021年Q2 |

氯化法 |

| 5 |

云南 |

龙腾钛业 |

3 |

2021年Q2 |

硫酸法 |

| 6 |

辽宁 |

中信钛业 |

6 |

2021年Q3 |

氯化法 |

| 7 |

贵州 |

胜威福全 |

6 |

2021年Q3 |

硫酸法 |

| 8 |

山东 |

金海钛业 |

6 |

2021年Q3 |

氯化法 |

| 9 |

四川 |

天伦钛业 |

4 |

2021年Q4 |

硫酸法 |

相关行业分析报告参考《2021年中国钛矿市场分析报告-行业规模现状与发展潜力评估》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。