金刚石线是通过一定的方法,将金刚石微粉颗粒以一定的分布密度均匀地固结在高强度钢线基体上制成的。通过金刚石线切割机,金刚石线与物件间进行高速磨削运动,从而实现切割的目的。

金刚石线开始应用于蓝宝石切割,规模应用于蓝宝石切割始于2007年,应用于光伏晶体硅片的切割始于2010年。金刚石线的需求量按应用领域和环节划分,用于光伏晶硅切片即50-80μm线径规格的金刚石线用量 大,占当前金刚石线总需求量的比例超过90%,远高于蓝宝石、磁性材料以及硅切方、硅截断等应用领域和环节的用量,因此,金刚石线的市场需求主要受下游光伏行业的发展情况影响。

我国光伏行业自2013年以来,在政府补贴的背景下取得了快速发展,但近年来光伏行业补贴的逐步下调倒逼光伏企业必须通过“降本增效”实现行业的可持续发展。硅片作为太阳能电池的核心原材料,其成本下降对光伏行业具有重要意义。早期的硅片切割工序主要采用金刚石内圆锯片工艺,该工艺存在切缝大、硅材料损耗多的问题,同时对硅棒的尺寸也有限制,使得硅片生产成本居高不下。随着切割技术的演进,硅片生产企业逐步转向游离磨料砂浆切割工艺,成本得到一定程度下降,但由于砂浆切割效率依然较低,切割损耗较大,环保处理成本高,切片成本进一步大幅下降的空间较小。因此,上述传统的切割工艺无法使晶硅切片的成本大幅下降、切割效率大幅提高,成为当时制约光伏行业健康持续发展的重要因素。

金刚石线工艺的渗透率快速提升,金刚石线需求爆发式增长

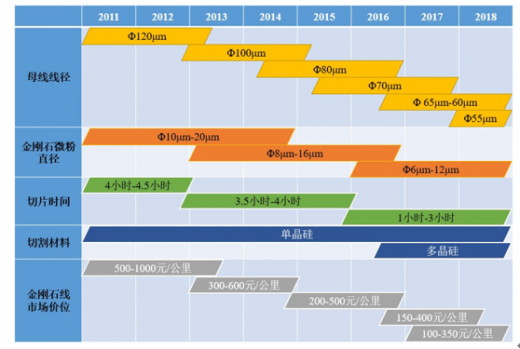

金刚石线切割工艺大幅提高单位硅料的出片率及硅片切割效率,有效降低了硅片制作过程中的非硅成本。金刚石线国产化后,由于其价格优势,以隆基股份为代表的单晶企业2015年开始大规模使用金刚石线工艺,由于金刚石线切割工艺能够大幅降低硅片制作过程中的非硅成本,因而在单晶切割领域快速渗透,使得金刚石线市场需求在2016-2017年快速增长。

参考观研天下发布《2019年中国金刚石行业分析报告-市场运营态势与未来动向研究》

金刚线在切割多晶硅片时,由于硅片表面损伤层减少,不利于使用传统腐蚀方案对硅片进行绒面制备,进而影响多晶硅片的转化率;2017年,黑硅及添加剂等新技术的出现解决了金刚石线切割多晶硅片反射率过高的问题,使得硅片光吸收能力提升。由于单晶硅片率先完成了金刚石线切割工艺转换,硅片成本大幅降低,单晶硅片的市场份额迅速提高,在此背景下,金刚石线在多晶切割领域的渗透速度大幅加快,截至2017年,以保利协鑫、晶科能源等为代表的多晶龙头企业均开始大规模使用金刚石线切割工艺。因此,金刚石线市场需求在2017年-2018 年1-6月期间连续大幅增长。

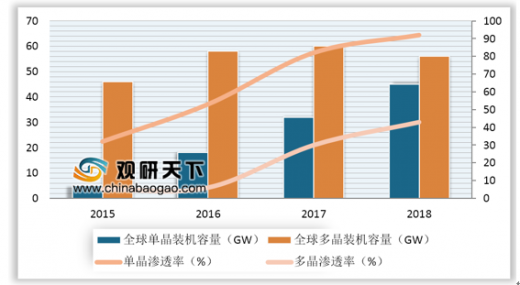

由上图可见,全球单晶新增装机量在2015年至2018年期间逐年大幅增长,与此同时,电镀金刚石线在单晶硅片切割领域的渗透率快速提升,以上两个因素使得金刚石线市场需求在上述期间爆发式增长。在多晶领域,全球多晶新增装机量仍占据主导地位,自2016年开始,金刚石线切割工艺在多晶硅片渗透率开始有所提高,至2018年已超过50%,该因素进一步推动金刚石线市场需求大幅增长。

未来随着金刚石线工艺的渗透率进一步提高,其市场需求将主要受光伏新增装机量决定。

2、下游光伏行业发展概况

(1)金刚石线在光伏产业链中的应用

光伏产业链主要包括硅料、硅片、晶硅电池片、光伏组件、光伏发电系统 5 个环节。上游为硅料的采集、硅片的生产环节;中游为晶硅电池片、光伏组件的生产环节;下游为光伏发电系统的集成与运营环节。其中,硅片切割是切片生产环节的主要工序,金刚石线可用于硅棒截断、硅锭开方、硅片切割,其切割性能直接影响硅片的质量及光伏组件的光电转换性能。

(2)光伏行业发展回顾

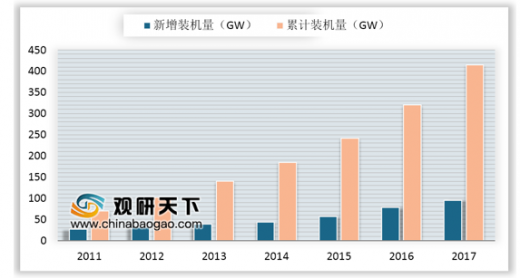

在全球各国政策扶植的背景下,光伏行业开始高速发展。根据IHS数据统计,2002年-2011年期间,全球光伏产业的年均复合增长率为53%;2012年,光伏行业受欧美国家对光伏行业的补贴削减及欧美“双反”的影响,其增速有所下滑,根据IHS数据,全球光伏发电新增装机容量从2011年的27.32GW增长至2017年的94.56GW,年均复合增长率达23%,较之前十年增速大幅下滑,但增速受中国等新兴市场的快速发展影响也维持在较高水平。

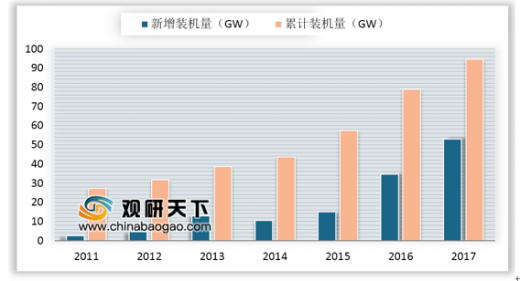

2005-2011年期间,在全球光伏产业快速发展的背景下,中国光伏企业抓住了欧美政府对光伏产业补贴的政策机遇,快速抢占欧美市场,形成了包括高纯硅生产、太阳能电池及组件制造、光伏系统安装及相关配套产业在内较完整的太阳能光伏产业链,为国内光伏产业的快速发展奠定了良好的基础。2012年,在欧美光伏“双反”的行业背景下,中国政府于2013年发布了《关于促进光伏产业健康发展的若干意见》,明确到2015年中国总装机容量达到35GW以上,中国的光伏新增装机量开始呈现快速增长的态势,成为全球光伏产业增长的主要力量。根据国家能源局和IHS的统计数据,2011年我国光伏发电新增装机容量为2.49GW,全球占比不足10%,过去几年我国光伏产业增长迅速,2017年新增装机容量首次突破50GW,达到53.06GW,全球占比跃升至56%,成为全球 大的光伏装机国家。

(3)光伏行业发展现状

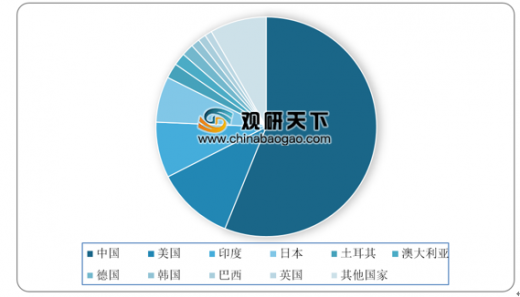

中国已成为全球 大的光伏应用市场,从2017年全球光伏发电新增装机规模来看,中国、美国、印度为全球光伏新增装机的主要市场。根据国家能源局和IHS 的统计数据,2017年中国的新增装机容量为53.06GW,占全球光伏发电新增装机容量的56.11%,为全球新增装机容量 大的国家;美国以10.75GW的新增装机容量位列全球第二;印度以7.76GW的新增装机规模占据全球8.20%的市场份额,同比增长41.59%。

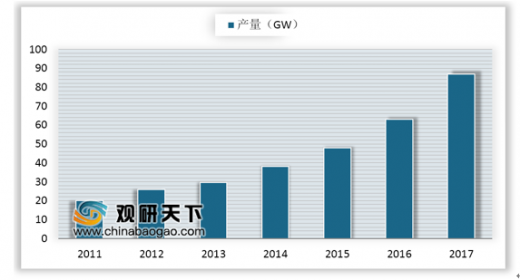

除了新增装机量位居全球第一,我国在硅片生产方面也具备全球影响力:根据工业和信息化部的数据,2011年我国硅片产量仅为20GW,自2013年我国发布鼓励光伏行业发展的政策后,我国硅片产量连续多年维持超过25%的年增长率,至2017年硅片产量已达到87GW,可满足全球光伏新增装机量90%以上的需求。根据中国光伏产业协会的数据,2017年我国硅片产量约占全球硅片总产量的83%,已成为全球硅片主要的供应国。

(4)光伏行业发展展望

1)光伏行业仍将保持较快增长

从全球范围来看,世界能源结构向多元化、清洁化、低碳化的方向转型是不可逆转的趋势,各国政府仍在积极鼓励发展太阳能光伏行业,在这种行业背景下,太阳能光伏行业仍面临较好的发展机遇,未来仍将保持较快的增长态势。根据IHS 的数据预测,2018年-2022年期间,全球光伏发电新增装机容量将以年均复合增长率8.72%的速度增长;2022年,全球新增装机容量将达到144.99GW,累计装机容量将达到1,044.94GW,较2017年的全球累计装机容量增加629.53GW,年均新增装机量达125.91GW。

2018年-2022年期间,预计全球光伏发电市场的主要增量来源于中国、美国、印度和日本。根据IHS的数据预测,未来五年间中国、美国、印度和日本新增装机容量分别达201.88GW、73.28GW、71.71GW和24.14GW。

从我国来看,光伏产业作为战略性新兴产业,在国家持续多年的政策鼓励下,已发展成为国内为数不多的具有全球竞争力的行业,我国也成为全球光伏大国。未来我国将通过推动光伏产业转型升级,促进光伏产业向全球价值链中高端方向迈进。根据国家能源局和IHS的统计数据统计,2017年我国光伏发电新增装机容量53.06GW,占全球新增装机容量的56%,为全球 大的光伏发电装机国家;2018-2022年期间,我国新增装机容量将保持每年超过35GW的新增规模;至2022 年,我国光伏发电累计装机容量将达335.16GW,占全球累计装机量的比例达32%,稳居全球第一。另外,美国与印度市场也将保持较快增长,其中印度作为新兴市场装机总量年均复合增长率达35.6%,增长 为迅速。综上,未来几年,全球光伏市场在发达国家及新兴国家的带动下仍将保持较快的增长态势。

| 国家 |

2017 年新增装机容量 |

2018-2022 年新增装机总量 |

2017-2022 装机总量年均复合增长率 |

| 中国 |

53.06 |

201.88 |

20.3% |

| 美国 |

10.60 |

73.28 |

18.5% |

| 印度 |

7.76 |

71.71 |

35.6% |

| 日本 |

6.37 |

24.14 |

8.3% |

2)中国“光伏 531 新政”的影响

受“光伏 531 新政”影响,国产硅料价格由 5 月的 130 元/公斤下降至 8 月的 100 元/公斤,下降幅度超过 20%;金刚石线价格从 150-180 元/公里下降至100-120 元/公里。光伏硅片及电池价格也都有约 30%幅度的下降。国内光伏组件价格的大幅下降,将刺激海外光伏装机量的增长,一定程度上可对冲“光伏 531 新政”对国内光伏带来的负面影响。

根据中国能源报数据和IHS在“光伏531新政”发布之前对全球光伏发电新增装机容量的预测,推算2017年全球光伏行业用金刚石线需求量为3,546万公里,2018年全球光伏行业用金刚石线需求量为4,225万公里;至2022年,全球金刚石线市场需求将达5,781万公里。另考虑“光伏531新政”发布后对国内光伏新增装机量的影响,全球光伏产业新增装机量以及对金刚石线的需求量在2018年-2022 年期间的年均需求量较2017年仍有10%以上的增长。

| 项 目 |

2018 年-2022 年合计 |

年均需求量 |

||||

| “光伏 531 新政”前 |

“光伏 531 新政”后[1] |

“光伏 531 新政”后[2] |

“光伏 531 新政”前 |

“光伏 531 新政”后[1] |

“光伏 531 新政”后[2] |

|

| 新增装机量(GW) |

680.90 |

629.53 |

527.54 |

136.18 |

125.91 |

105.51 |

| 硅片需求量(亿片) |

1,702.25 |

1,573.83 |

1,318.85 |

340.45 |

314.77 |

263.77 |

| 金刚石线需求量(万 KM) |

25,533.75 |

23,607.38 |

19,782.75 |

5,106.75 |

4,721.48 |

3,956.55 |

根据上表数据,“光伏531新政”的发布预计对未来5年金刚石线需求的总影响约为1,900-5,800万公里,即年均需求量约为4,000-4,700万公里,相比较2017年的金刚石线全球需求量,依然存在发展空间。考虑到国内光伏组件价格下降对海外光伏产业装机量的刺激,以及“光伏531新政”对国内光伏产业技术创新的推动作用,未来全球光伏产业仍将保持较快的发展,全球光伏行业对金刚石线将保持较高的需求。

B. 光伏行业仍面临着较好的发展机遇

进入21世纪以来,全球范围内能源结构升级的需求日益迫切,光伏行业在能源行业中的地位不断上升。我国政府高度重视清洁能源的发展,营造了良好的宏观政策环境,为太阳能产业提供了发展机遇。党的十八大以来,国家将生态文明建设放在突出战略位置,确立了我国在2030年左右二氧化碳排放达到峰值以及非化石能源占一次能源消费比例提高到20%的能源发展基本目标,积极推进能源生产和消费革命成为能源发展的核心任务。伴随新型城镇化发展进程的推进,建设绿色循环低碳的能源体系成为社会发展的必然要求,为太阳能等可再生能源的发展提供了良好的社会环境和广阔的市场空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。