钒是一种银灰色的金属,属于高熔点稀有金属之列。纯钒质坚硬,无磁性,具有延展性,但是若含有少量的杂质,尤其是氮,氧,氢等,能显著降低其可塑性。钒常以钒铁、钒化合物和金属钒的形式广泛应用于冶金、宇航、化工和电池等行业, 被称为“现代工业味精”。

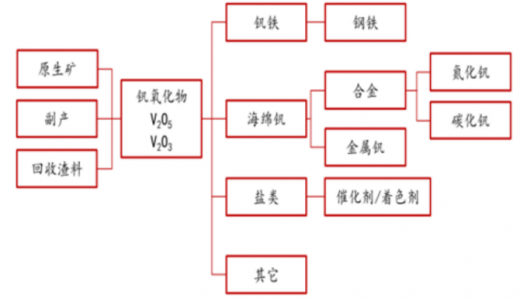

在整个钒工业中,产品主要分为初级产品、二级产品和三级产品。初级产品包括含钒矿物,精矿、钒渣、报废的石油精炼的废催化剂,报废的触媒和其他残渣。二级产品即钒氧化物,主要包括五氧化二钒和三氧化二钒。三级产品包括钒铁、钒合金、金属钒、用于催化剂和着色剂的盐类和其它产品。

参考观研天下发布《2019年中国金属钒市场分析报告-市场竞争格局与发展潜力评估》

钒工业基本流程

资料来源:中国有色金属工业协会

钒是地球上比较丰富的资源,约占地壳重量的0.02%,位列地壳中第17位常见元素。尽管分布较广,但钒主要和其他金属如铁、钛、铀、钼、铜、铅、锌、铝等共生,普遍品位较低,至今没有发现单独的钒矿。目前已经发现的钒矿物有60多种,主要包括钒钛磁铁矿、磷酸盐矿、含铀矿石等。此外,钒也存在于铝土矿和碳化合物如煤炭、原油、页岩油、焦油等。

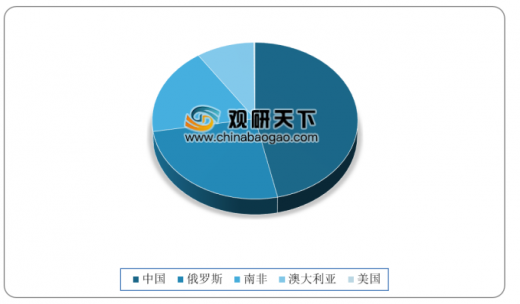

全球探明钒资源占比(单位:%)

数据来源:能源局

我国钒资源主要以钒钛磁铁矿和含钒石煤的形式存在。钒钛磁铁矿占全国钒资源储量的52.6%,集中分布在四川攀西地区和河北承德地区。含钒石煤占全国钒资源储量的47.4%,主要分布在陕西、湖南、湖北、安徽、广西和甘肃等。

中国钒矿主要分布地占比(单位:%)

数据来源:能源局

钒应用广泛,下游主要包括钢铁、钛合金、化工和储能,其中钢铁是最主要的下游,占比超90%。

钒的用途分布(单位:%)

数据来源:能源局

再具体到钢铁领域来看,钒在普碳钢、低合金钢、高合金钢及工具钢的占比分别为25%、30%、20%和15%,起到细化组织和晶粒以提高钢铁性能的作用。

钒在钢铁领域的应用占比(单位:%)

数据来源:能源局

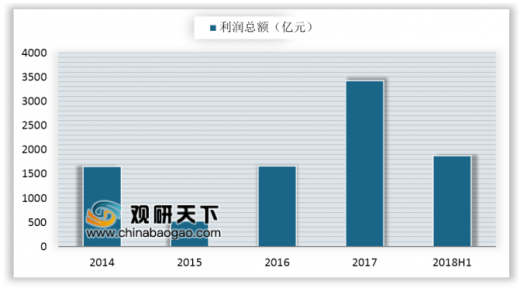

由于钢铁冶金行业是钒最主要的应用领域,而我国作为全球最大的钢铁冶金生产国,自然也成为了是全球最大的钒消费国。在下游钢铁行业景气度向好背景下,供需偏紧驱动钒价连创新高。2015年以来,行业利润总额呈现增长态势,2017年钢铁行业利润总额达到3419亿元,与2016年相比增长率高达177.8%;2018上半年行业利润达到1876亿元,增长率为113%。

全球钒消费区域构成(单位:%)

数据来源:能源局

2014-2018H1中国钢铁行业利润总额

数据来源:中国钢铁工业协会

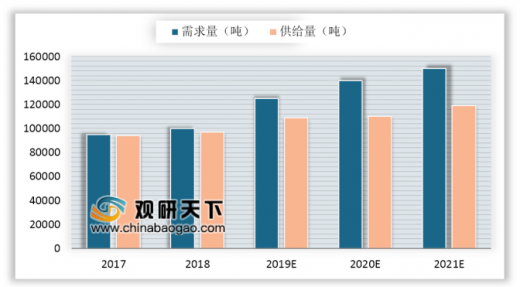

2017和2018年钒的供需基本保持平衡,最大的增量部分仍是中国螺纹钢行业新标准实行后带来的钒需求增量。但2019年开始,在供给端不能快速释放的前提下,钒市场将呈现显著短缺,且这一情况将持续。

我国钒供需平衡情况及预测(吨)

数据来源:能源局

资料来源:能源局,观研天下整理,转载请注明出(TC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。