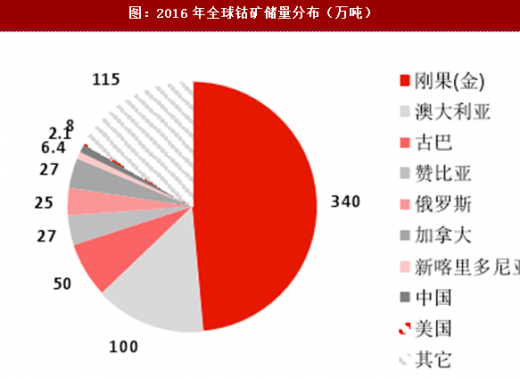

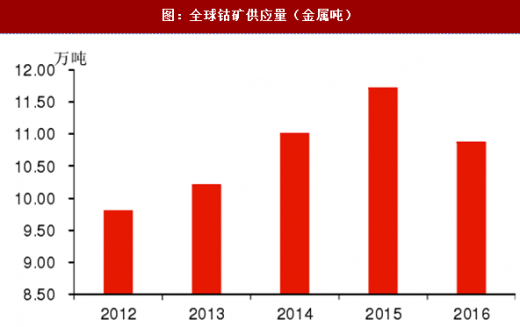

全球钴金属的主要供给来源是钴矿山和再生精炼钴。2015年,嘉能可旗下Katanga及Mopani铜钴矿开始18个月的停产检修;巴西VotorantimMetais矿山于2016年初停产,几大原生矿供应出现收缩。此外,刚果(金)手抓矿和散矿占当地总矿产20%左右,16年后手抓矿因使用童工等问题遭到国际人权组织抗议,受到政府整顿,产量受到影响出现下滑。根据CDI机构的统计,2011年之前,全世界钴的产量中大约18%来自于再生钴,此后由于铜镍矿伴生钴矿产量逐步提高,以及钴价持续走低,回收钴在全球供应中的占比逐渐下降。

2016年刚果钴矿产量同比下降7%至7.74万吨,由于钴矿供应量的收缩,2016年至17年一季度我国钴矿砂及其精矿进口量同比出现明显下降。

在三元电池之外,3C电池技术变革下电池容量的提升也有望拉动钴需求增长。随着5G技术的高速发展,智能手机对电池容量要求逐步提升,金立M6plus等手机已经开始尝试性采用双芯设计,苹果也预计在今年内采取双电芯设计。假设双芯电池设计渗透率达到10%,电池容量增加3000mAh,智能手机出货量16.25亿部,我们预计新增用钴需求可达2000吨,占全球钴总需求量的比例约为2%。

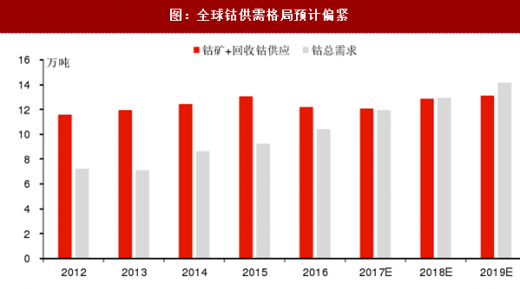

初步测算,17年钴供需处在偏过剩阶段,而2019年前铜钴新增产能有限,且当前3C智能化已成趋势,双电芯和多电芯应用已经启程;三元动力电池和储能两个产业未来有望长期增长,3C(电池扩容)、新能源和储能有望保证17-19年需求增速6%以上。2017-2019年钴供需格局有望持续改善,至2019年,全球钴供应短缺有望达到1万吨左右,进而钴的上涨仍可持续。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。