铁矿石定义及常见分类

地球上的铁,都以铁的化合物形式存在,是由含有铁的岩石,经过风化分解,里面的铁元素被氧化,在水流和生物的作用下,逐渐沉淀堆积,形成铁较为丰富的矿层。铁矿层形成后,经过多次地壳运动,铁矿层变质形成大规模的铁矿。

参考中国报告网发布《2017-2022年中国铁矿石行业发展调研与投资价值评估报告》

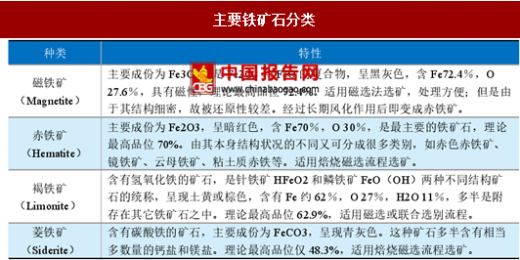

铁矿石指存在利用价值的,含有铁元素或铁化合物的矿石,经过破碎。磨碎、磁选、浮选、重选等程序逐渐选出铁,几乎只作为钢铁生产原材料使用。根据物理形态不同,铁矿石分为原矿、块矿、粉矿、精矿和烧结矿、球团矿等。块矿是可以直接入炉的高品位矿;粉矿和精矿需人工造块后才能投入高炉,其中,粉矿是生产烧结矿的主要原料,精矿是生产球团矿的主要原料。铁矿物种类繁多,在当前技术条件下,具有工业利用价值的主要是磁铁矿、赤铁矿、褐铁矿和菱铁矿等。

矿石品位(tenor of ore),指金属矿床和部分非金属矿床中有用成分的富集程度及单位含量,是衡量矿产资源质量优劣的主要标志。通常以%、克/吨、克/米 3、克/升等表示,%为通常使用较多的单位。矿石品位高低决定矿产资源开发利用价值大小、加工利用方向与生产技术工艺流程等。根据有用矿物含量多少,将矿产品分为 3 类:(1)边界品位。划分矿与非矿界限的最低品位,即圈定矿体的最低品位,凡未达到此指标的称岩石或矿化岩石;(2)平均品位。矿体、矿段或整个矿区达到工业储量的矿石总平均品位,以衡量矿产的贫富程度;(3)工业品位,或称临界品位。工业上可利用的矿段或矿体的最低平均品位,即在当前技术经济条件下,开发利用在技术上可能、经济上合理的最低品位。一般将品位高的矿石称富矿,反之称贫矿。矿产品位愈高,利用价值愈大,各项生产技术指标愈好;品位愈低,利用价值愈小,各项生产技术指标愈差。

全球铁矿石资源分布

原矿储量分布

2016 年全球铁矿石原矿储量为 1700 亿吨,较 2015 年的 1900 亿吨减少 200 亿吨。全球原矿储量主要集中在澳大利亚、巴西、俄罗斯和中国,原矿储量分别为 520 亿吨、230 亿吨、250 亿吨和210 亿吨,合计占比共计 71.18%。

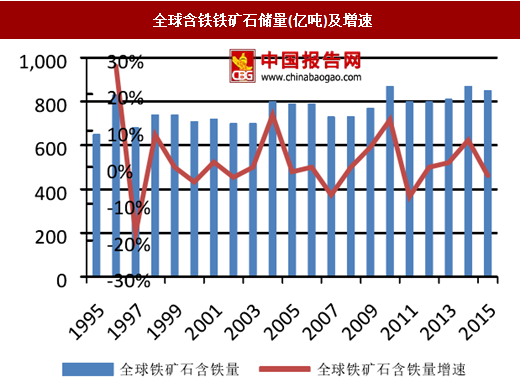

含铁铁矿石储量分布

从铁矿石含铁量来看,2010 年以后,全球含铁铁矿石储量已达到 800 亿吨以上,近年储量稍有波动。2015 年全球含铁铁矿石储量达到 850 亿吨。从国别层面看,澳大利亚、巴西、俄罗斯含铁铁矿石储量较高,分别为 240 亿吨、120 亿吨、140 亿吨,合计占比 58.82%。

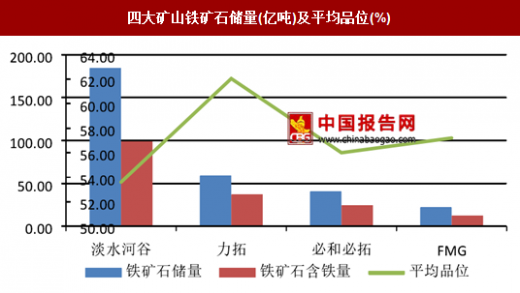

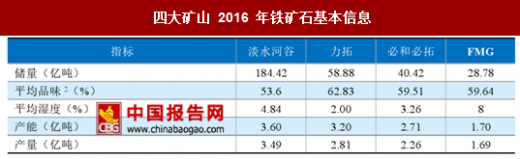

从企业层面看,由于四大矿山淡水河谷(Vale S.A.)、力拓(Rio Tinto Plc)、必和必拓(BHP Billiton Plc)和 FMG(Fortescue Metals Group Ltd)的铁矿石产量占比全球产量过半,因此铁矿石行业呈现出以四大矿山为主寡头垄断的格局。 截至 2016 年末,淡水河谷、力拓、必和必拓和FMG 铁矿石原矿储量分别为 184.42 亿吨、58.88 亿吨、40.02 亿吨和 21.73 亿吨,合计占全球总储量的 17.94%。含铁量方面,淡水河谷、力拓、必和必拓和 FMG 铁矿石含铁储量分别为 98.85 亿吨、37.09 亿吨、24.45 亿吨和 12.42 亿吨,合计占全球总储量的 20.3%。

品位分布

全球铁矿石平均品位为 44.74%,四大矿山中淡水河谷的平均品位稍低,为 53.60%,力拓铁矿石品位为最高,平均品位为 62.05%;必和必拓和 FMG 平均品位则分别在 56%和 57.2%。四大矿山平均品位 57.21%,较全球平均品位高 12.47%。而中国铁矿石铁总产量虽然大,但总体矿山含铁量仅为 25%-40%,只有 1.6%的矿山为高品级,平均品位仅为 34.29%,较全球平均品位低 10.45%。

全球铁矿石供给

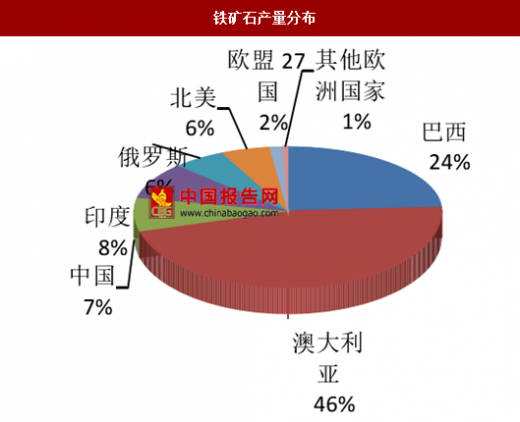

根据国际钢铁协会数据,全球铁矿石产量从 2000 年后显著提升,在 2009 年有所回落之后,2010 年至今基本保持了每年 20 亿吨左右的产量。截至 2015 年末,全球铁矿石产量为 20.06 亿吨。

从国别层面来看,巴西、澳大利亚、中国、印度四国的铁矿石产量分别为 4.23 亿吨、8.11 亿吨、1.23 亿吨和 1.43 亿吨,合计已占全球铁矿石产量的 74.78%。

四大矿山寡头垄断

由于矿产相对较为丰富的俄罗斯、印度受到国家政策限制,产量大多供国内需求;中国铁矿石储量较高但是品位较低,开采成本高,国内需求尚未能满足。从铁矿石产量来看,澳大利亚以及巴西成为铁矿石主要供应国家,其中四大矿山控制了超过 70%的铁矿石海运市场,因此,全球铁矿石主要来自澳洲和巴西,澳巴铁矿石主要来自四大矿山。

根据四大矿山 2016 年年报显示,淡水河谷 2016 年产量为 3.49 亿吨、力拓为 2.81 亿吨、必和必拓为 2.26 亿吨,FMG 为 1.69 亿吨,合计总产量为 10.25 亿吨,占全球铁矿石产量的 51.10%。

此外由于四大矿山品位高,折合为铁元素产量实质要高于 50%的占比。从铁矿石产量增量来看,全球铁矿石产量增加基本上来源于四大矿山产量的增量,2015 年由于铁矿石价格大跌,全球铁矿石产量甚至出现负增长,但 2015 年四大矿山产量仍同比增加 1.02 亿吨。

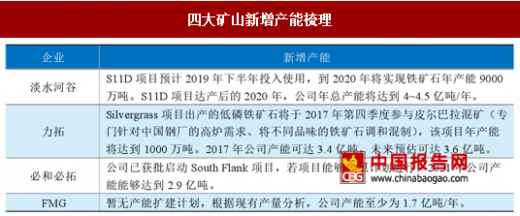

2011~2014 年,在中国高需求提振下,铁矿石行业出现高利润,尽管 2013~2015 年,铁矿石价格进入下降通道,但各大矿山仍然投入大量资本支出进行产能扩张。由于铁矿石项目从投资到产能投放至少需要两年以上时间,因此 2013~2016 年是将新产能投放密集期。通过梳理四大矿山的在建和计划新增产能(见表 3),若四大矿企扩产计划顺利完成,我们预计 2017 年产能将较上年增加0.4 亿吨,到 2020 年铁矿石产能有望提升至 12.40 亿吨,较 2016 年增加 1.19 亿吨。

从供给端来看,受限于当前产能数据的缺乏,由于全球产能增量主要来自于四大矿山,我们基于现有的四大矿山产能(11.21 亿吨)+剔除四大矿山后全球铁矿石产量(10.42 亿吨)和四大矿山产能增量测算未来 1~2 年铁矿石供给保守估计约为 22.43 亿吨。实际上,由于四大矿山平均产能利用率为 90%左右,考虑到其他高成本矿山普遍存在开工率不足情况,全球实际铁矿石产能将远高于其产量数据,未来铁矿石潜在供给量将大于 22.43 亿吨。

铁矿石需求

国际需求

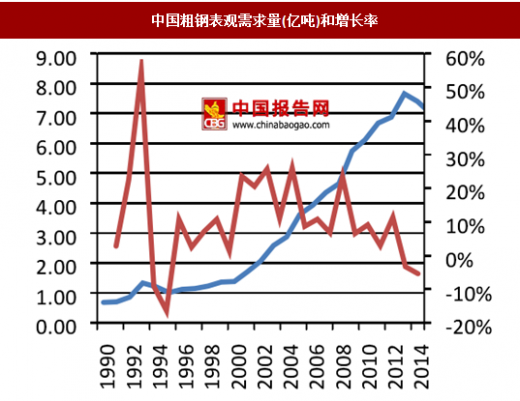

由于铁矿石唯一下游需求是炼钢,因此,我们可以通过分析粗钢需求来预测铁矿石需求。从粗钢表观消费量来看,2015 年全年,全球粗钢表观需求量约为 16.17 亿吨,中、美、日、韩、印度是铁矿石需求大国,五国合计粗钢表观消费量占比全球的 63.33%。而其中,中国的粗钢表观需求达7 亿吨,占比全球达 43.29%。由于美、日、韩三国均为发达国家,工业化进程完成,钢铁需求较为稳定,从图 8 可以看出,美国和韩国 2009 之后粗钢表观需求量基本回升至 2008 年之前的稳定水平,日本较之前水平略有下降,我们假设未来一段时期内,美日韩三国粗钢需求量稳定,对铁矿石需求维持在当前水平。同时,从废钢替代角度来看,发达国家废钢累积量大,短流程炼钢工艺较发达,或将削减对铁矿石的需求。

而印度的粗钢需求量虽然基数不大(2015 年粗钢需求量为 0.89 亿吨),但从 1999 年之后其需求量呈波动上升增长,平均增长率约 7%,虽然近年增长率有所下降,但长期来看仍有增长空间。

因此我们假设其增长率仍保持在 7%不变,则未来 1~2 年,印度粗钢需求量区间为 1.02~1.17 亿吨。值得一提的是,除了常规的长、短流程炼钢以外,印度存在第三种炼钢工艺,即感应电炉炼钢,且印度是目前全球唯一采用感应电炉大规模炼钢的国家,电炉(包括电弧炉和感应电炉)钢产量占比 68.4%。感应电炉炼钢工艺本应用废钢作为入炉料,但印度能开发的废钢资源有限,为解决废钢短缺的问题,印度将直接还原铁 作为感应电炉入炉料。因此印度粗钢生产入炉料为生铁和直接还原铁,未来对铁矿石需求依然较大。

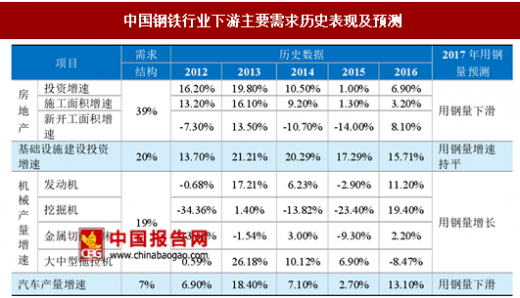

短期来看,国内铁矿石需求可以通过国内粗钢需求进行简单测算。由于钢铁下游主要应用于房地产、基建、工程机械以及汽车制造等,我们通过分析其主要下游用钢量来测算粗钢需求。

工程机械方面,各项大型机械近年产量增速有所分化,且波动较大,整体看,2014 年之后,工程机械行业增速明显放缓,2017 年以来增速有所回升,预计机械行业整体对钢材的需求或微升。汽车方面,近年汽车产量增速呈现一定波动,2016 年,受益于车辆购置税减半及新能源推广政策等多重利好政策因素,汽车行业增速明显提升。预计 2017 年随着政策利好趋弱,汽车产量增速将较 2016 年下降较大,对钢铁需求提振有限。

此外,废钢替代方面,从炼钢流程来看,主流的炼钢流程分为长流程炼钢和短流程炼钢。长流程炼钢主要原材料是铁矿石,经过高炉转化成铁水、转炉炼成钢。而短流程炼钢则省略了高炉之前的步骤,直接利用废钢经电弧炉炼钢。因此,废钢成为铁矿石有利替代。由于我国仍在工业化进程,废钢产出较少,短流程炼钢比例不足 10%,而世界平均水平为 25%。但长期来看,随着废钢的回收率提高,装备升级等因素拉动,短流程炼钢占比将逐渐提升,铁矿石需求长期或有下降。

基于上述分析,我们用下游需求回归分析法,选取房地产新开工面积增长率、基础设施建设投资增长率、机械产量增长率(四种大型机械平均产量增长率)、汽车产量增长率的历史数据,拟合出国内粗钢需求增速曲线,同时结合下游需求的定性分析,我们预计 2018 年国内粗钢需求量增速区间为-3%~1%,粗钢需求量在 6.49~7.07 亿吨区间内波动,增量约为-0.51 亿吨~0.07 亿吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。